兴业证券:2023H1恒生科技净利同比增速领先 可选消费盈利能力改善

2023-09-14 08:02:11 59

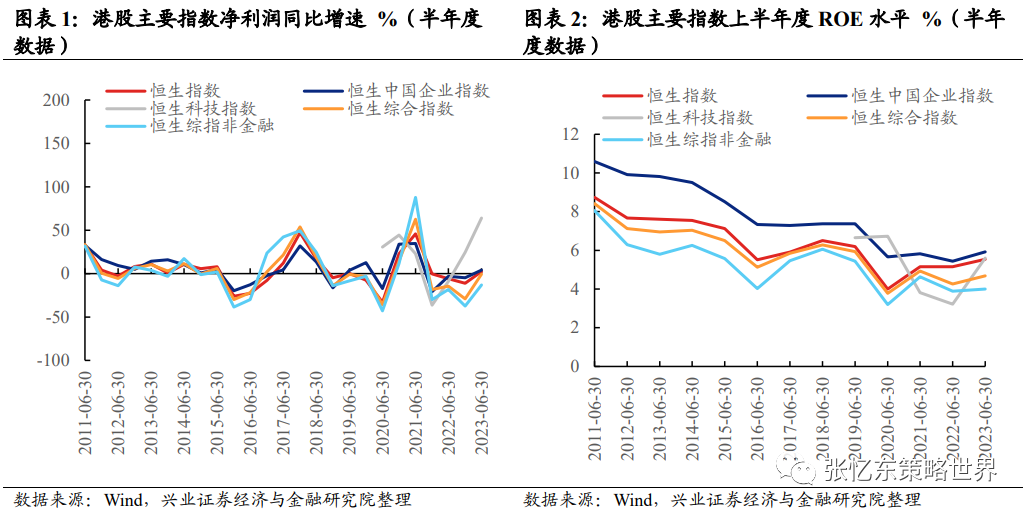

兴业证券发布研报称,相较于2022H2,2023H1港股主要指数净利润同比增速均有所上升。恒生科技指数净利润同比增速表现最佳,同比+64.00%;恒生国指、恒指净利润同比增速由负转正,分别+4.06%、+2.42%;恒生综合指数、恒生综指非金融净利润同比增速为-0.68%、-12.97%。

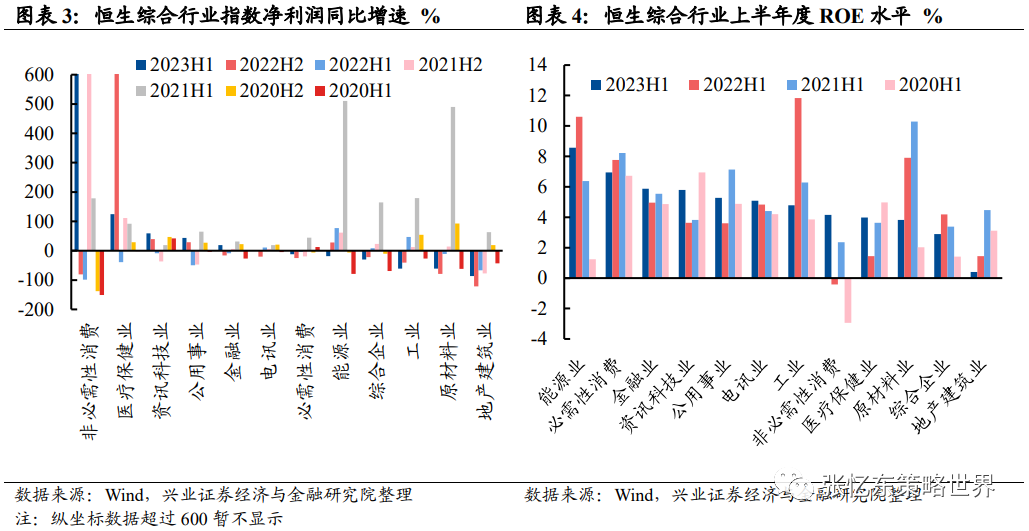

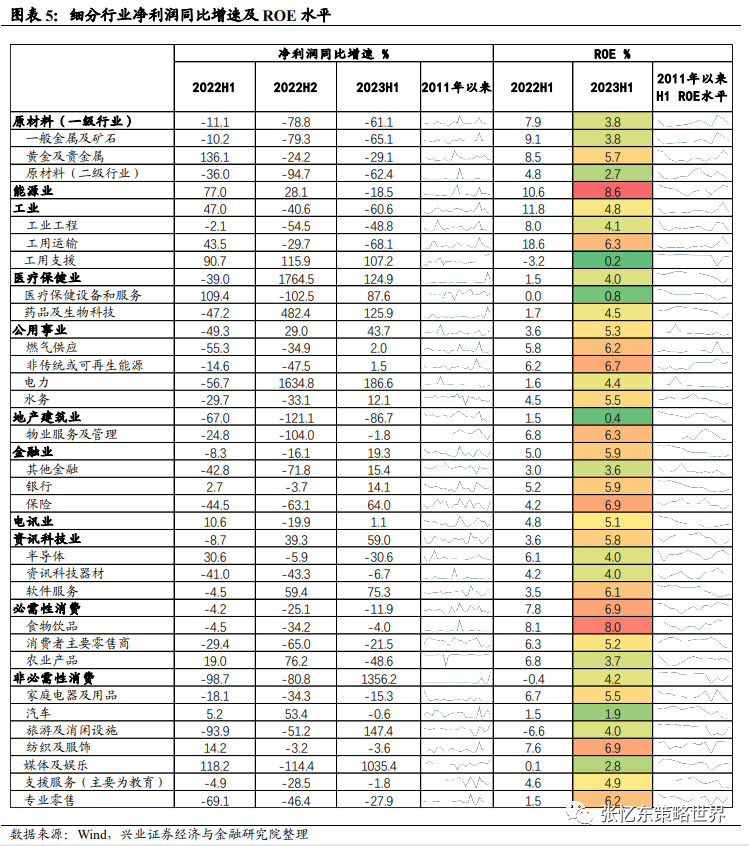

非必需消费2023H1净利润同比增速1356.2%。推动非必需消费业绩表现亮眼的因素是媒体及娱乐行业业绩,上半年媒体及娱乐净利润同比大幅+1035.4%,此外疫情防控放开后,旅游及消闲设施净利润同比增速转正为147.4%,也是非必需消费的主要推动,其余非必需消费细分行业净利润同比增速均下滑;家庭电器及用品净利润同比跌15.3%;汽车、纺织及服饰、支援服务(主要为教育)净利润同比均小幅负增长,同比增速分别为-0.6%、-3.6%、-1.8%。

兴业证券主要观点如下:

港股主要指数业绩表现

相较于2022H2,2023H1港股主要指数净利润同比增速均有所上升。恒生科技指数净利润同比增速表现最佳,同比+64.00%;恒生国指、恒指净利润同比增速由负转正,分别+4.06%、+2.42%;恒生综合指数、恒生综指非金融净利润同比增速为-0.68%、-12.97%。

2023H1,港股主要指数ROE水平同比均上升,其中恒生科技ROE同比提升最为明显,上升2.38pcts至5.6%,处于2019年以来的中位数水平;恒生中国企业指数ROE同比+0.48pcts,恒生综指同比+0.42pcts,恒生综指非金融同比+0.11pcts,恒生指数同比+0.38pcts,ROE水平分别处于2016年以来同期的42.8%、28.5%、28.5%、57.1%分位数水平。

科技行业:软件服务带动行业景气回升,电讯盈利能力稳步上升,硬件仍在下行

资讯科技净利润同比+59.0%,软件服务净利润同比大幅增加,同比增速为75.3%;资讯科技器材净利润同比小幅下降6.7%,降幅收窄;半导体净利润同比下降30.6%,拖累资讯科技行业业绩表现;电讯业净利润同比+1.1%。

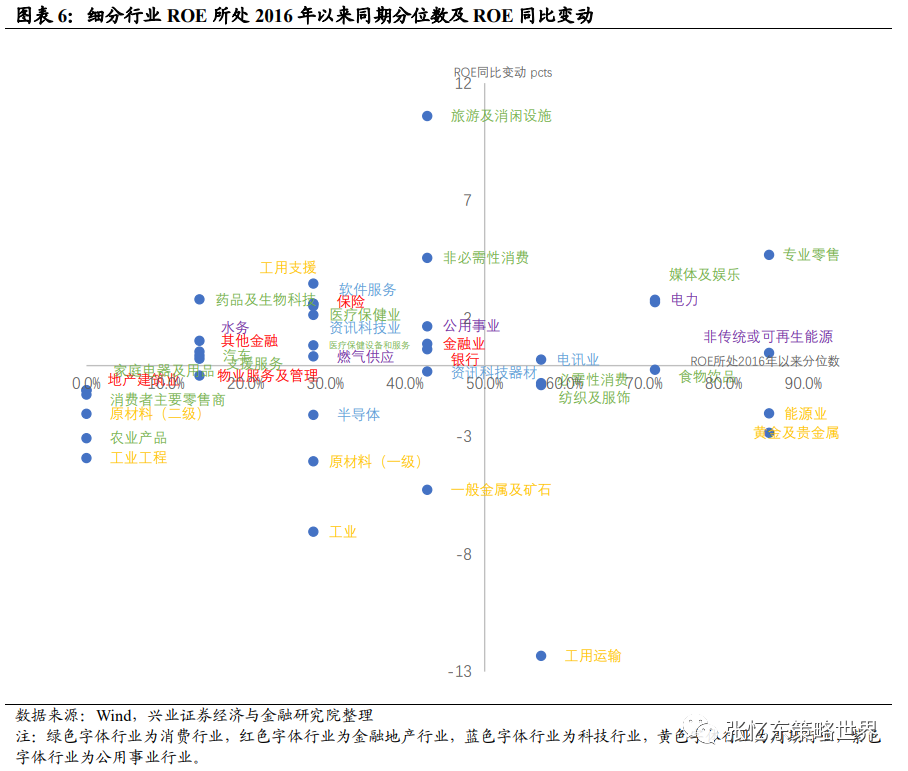

从ROE相比去年同期变动以及ROE所处2016年以来同期分位数水平来看,软件服务盈利能力低位回升,半导体及资讯科技器材仍在下行。软件服务拉动资讯科技业整体ROE水平提升2.15pcts至5.8%,其中软件服务ROE提升2.62pcts至6.1%,但仍处于2016年以来的较低分位数水平(28.5%);此外,半导体ROE下降2.1pcts至4.0%,资讯科技器材下降0.25pcts至4.0%。电讯业2023年上半年ROE为5.1%,较去年同期继续提升0.25pcts。

非必需消费:媒体及娱乐、旅游及消闲设施景气回升,纺织及服饰、家庭电器及用品仍下行,汽车、支援服务低位企稳

非必需消费2023H1净利润同比增速1356.2%。推动非必需消费业绩表现亮眼的因素是媒体及娱乐行业业绩,上半年媒体及娱乐净利润同比大幅+1035.4%,此外疫情防控放开后,旅游及消闲设施净利润同比增速转正为147.4%,也是非必需消费的主要推动,其余非必需消费细分行业净利润同比增速均下滑;家庭电器及用品净利润同比跌15.3%;汽车、纺织及服饰、支援服务(主要为教育)净利润同比均小幅负增长,同比增速分别为-0.6%、-3.6%、-1.8%。

从ROE看,媒体及娱乐ROE提升2.69个百分点至2.8%,处于2016年以来的71.4%分位数水平;旅游及消闲设施ROE水平虽然大幅回升,提升幅度居港股各细分行业之首,但仍低于2016年以来同期50%分位数;汽车、支援服务ROE同比微增,但处于历史较低分位数水平;纺织及服饰ROE同比继续下行,处于2016年以来同期57.1%分位数;家庭电器及用品ROE同比下降,且处于2016年以来同期最低分位数水平。

必需消费:农业产品和消费者主要零售商利润下降,食物饮品表现稳健

必需消费净利润同比下跌11.9%。细分行业来看,农业产品净利润同比-48.6%,同比增速由正转负,消费者主要零售商净利润同比-21.5%,食物饮品净利润同比下降4.0%。

上半年必需消费ROE水平同比下降0.83pcts至6.9%,其中农业产品ROE同比-3.09pcts至3.7%,消费者主要零售商下降1.05pcts至5.2%,二者ROE水平已降至2016年以来的最低水平;食物饮品同比-0.18pcts至8.0%,但仍处于2016年以来的相对高位(71.4%分位数水平)。

金融地产行业:保险、其他金融净利润同比增速大幅转正,拉动金融行业业绩,物管净利润降幅收窄

2023H1,金融行业净利润同比+19.3%,保险、其他金融净利润同比增速大幅转正,其中保险行业净利润同比大幅上升64.0%,其他金融净利润同比+15.4%,银行净利润同比+14.1%。ROE均有不同程度上升,其中保险同比+2.63pcts,银行同比+0.69pcts,其他金融同比+0.59pcts。

地产建筑行业净利润同比-86.7%,物管同比-1.8%,相较于2022H2,降幅有所收窄,地产建筑行业ROE同比下降1.05pcts至0.4%,为2016年以来的最低,物管ROE同比下降0.43pcts至6.3%。

公用事业:电力拉动公用事业净利润同比增速明显回升

2023H1净利润同比增速为+43.7%,明显好于去年同期的-49.3%,其中电力净利润同比增速为186.6%,同比增速领先;水务净利润同比+12.1%;非传统或可再生能源同比+1.5%。

上半年公用事业及细分行业ROE同比均上升,公用事业ROE同比提升1.67cts至5.3%,电力(同比+2.79pcts至4.4%)和水务(同比+1.05pct至5.5%)是主要拉动。2023H1电力、非传统或可再生能源ROE水平处于2016年以来的70%分位数水平之上。

周期行业:周期行业净利润同比大幅下滑,能源、黄金及贵金属ROE维持高位

原油价格高基数背景下,今年上半年,能源行业净利润同比下降18.5%;ROE同比下降2.0个百分点至8.6%,但仍处于2016年以来85.7%的高分位数水平。

2023H1,工业净利润同比下降60.6%,其中仅工用支援(主要为京东物流)同比增长107.2%,工用运输同比下降68.1%,工业工程同比下跌48.8%。工业ROE水平大幅下降,同比下降7.06个百分点至4.8%。细分行业中,仅工用支援ROE同比+3.48pcts至0.2%;工用运输ROE同比-12.33pcts至6.3%,为降幅最大的细分行业;工业工程ROE同比-3.93pct至4.1%,为2016年以来的最低分位数水平。

原材料(一级行业)2023H1净利润同比下降61.1%。细分行业中,一般金属及矿石净利润同比-65.1%;黄金及贵金属净利润同比-29.1%。对应着原材料(一级行业)ROE同比变动-4.07pcts至3.8%,其中一般金属及矿石同比变动-5.28pcts至3.8%,黄金及贵金属同比-2.86pcts至5.7%,黄金及贵金属ROE仍处于2016年以来的高位水平。

医疗保健:净利润同比增速回升,ROE改善但仍处于历史低位

净利润同比上升124.9%,其中医疗保健设备和服务同比+87.6%;药品及生物科技同比+125.9%,是主要拉动。

ROE水平也有明显提升,医疗保健行业ROE同比+2.53pcts至4.0%,药品及生物科技ROE同比+2.81pcts至4.5%。但医疗保健及细分行业ROE均低于2016年以来的30%分位数。

本文作者可以追加内容哦 !