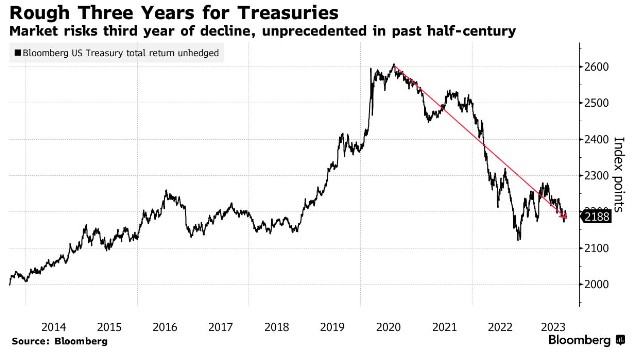

美债市场连跌三年 美联储点阵图能否助其一转颓势

2023-09-18 08:00:23 50

美联储政策制定者将于周三发布最新的利率决议和基准利率预测,对于可能连续第三年下跌的美国国债市场来说,这将成为一个关键的潜在决定因素。

尽管美联储主席鲍威尔有时会淡化点阵图预测的重要性,但鉴于他和他的同事们不愿就政策前景提供太多具体的口头指导,点阵图预测的重要性显得十分突出。9月19日至20日的政策会议更是如此,因为几乎普遍预期美联储这次将维持利率不变。

T. Rowe Price的投资组合经理Stephen Bartolini表示:“9月份美联储会议上讨论的是他们会维持高利率多久。”本周的会议“真的很有趣,可能会让那些饱受诟病的点对市场产生影响。”

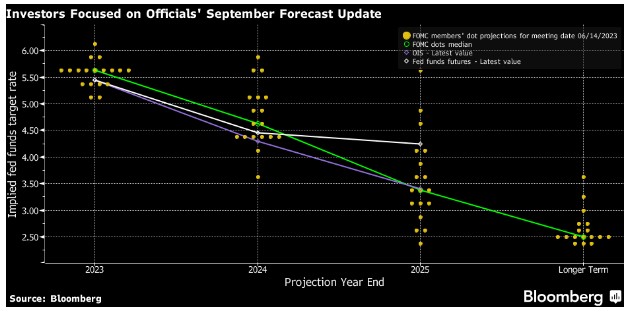

点阵图的两个关键问题是,政策制定者是否仍预期年底前再加息25个基点,以及他们预计2024年的宽松程度是多少。今年6月,美联储政策制定者曾预计在2024年将降息1个百分点。

上周三公布的消费者价格指数(CPI)只是让官员的任务复杂化了。尽管近几个月的趋势显示CPI涨幅放缓,但剔除波动较大的能源和食品项目的核心月度涨幅在8月份加速。

Evercore ISI的Krishna Guha和Marco Casiraghi在一份报告中写道,这份报告可能会让大多数美联储政策制定者坚定地认为,点阵图中仍有可能在2023年加息一次。他们写道,这也可能会影响2024年只有三次降息,而不是四次。

由于担心美联储将“在更长时间内保持较高利率”,债券市场降低了自己对2024年降息的预期。

近几个月来,与美联储决策相关的掉期合约反映出约100个基点的降息,而今年年初时这一数字远高于150个基点。交易员们预计,到2024年底,有效联邦基金利率(目前为5.33%)将降至4.49%左右。

美国银行策略师最近警告称,如果政策制定者本周维持2023年再加息一次的预估中值不变,并调整2024年的降息幅度,两年期美国国债可能会遭到抛售。该行表示,这可能会颠覆一些投资者对更陡峭的收益率曲线的押注,换句话说,两年期美债收益率相对于10年期收益率的溢价会逐渐缩小。

上周五尾盘,两年期国债收益率超过5%,距离7月份创下的16年高点不远。10年期国债收益率超过4.3%。自2022年年中以来,这条曲线一直在倒挂,反映出美联储几十年来最激进的紧缩行动,以及对经济衰退的预期。

瑞银全球财富管理应税固定收益策略主管Leslie Falconio表示,她预计点阵图将仅反映明年降息75个基点的情况,“就美联储未来的预期而言,这可能会导致市场整体重新调整高一点。”

策略师Ira F. Jersey和Will Hoffman表示,“鲍威尔领导下的美联储不会轻易降息,可能要等到几个月的失业和年通胀率远低于3%的情况下才会降息。”

纽约梅隆银行外汇及宏观策略师John Velis认为,多种因素将推动10年期美国国债收益率在年底前升至4.5%。他表示,如果美联储官员在他们的预测中表示,“他们真的很认真地认为,他们在很长一段时间内不会降息”,那将引发利率立即跳升。

一项指数显示,这对刚刚结束连续第四个月下跌的整体市场来说是个坏兆头。该指数今年基本持平,令投资者非常失望。去年该指数下跌了12.5%,这在上世纪70年代初的年度数据中是前所未有的。

周三需要关注的另一个预测是美联储政策制定者对长期政策利率的中位数估计,自2019年以来,政策利率一直保持在2.5%或更低。预计这些预测将包括该委员会对2026年的首次展望,这可能会为投资者提供额外的长期见解。

5年期隔夜指数掉期利率被视为美联储长期利率的市场指标。目前这一比例在3.72%左右,高于5月份的不到3%。

西部资产管理公司的投资组合经理John Bellows表示:“市场强烈认为,3.5%是新的底部。”这表明,随着时间的推移,投资者“只会看到美联储最终将利率降至3.5%。”

本文作者可以追加内容哦 !