海底捞歇口气

2023-03-03 08:00:22 27

“

“

海底捞总算是实现扭亏为盈。

”

根据海底捞最新的业绩预告,称2022年预计将取得不低于13亿元的净利润,对比上年度净亏损约41.61亿元,海底捞总算是实现扭亏为盈。 受此消息影响,海底捞在港股的股价一度单日涨超20%,并且带动了其他餐饮股跟涨。收盘时呷哺呷哺上涨1.2%、奈雪的茶上涨3.09%、九毛九上涨3.73%,表现明显好于当日港股大盘。这是疫情时代之后餐饮股扬眉吐气的一天。  作为餐饮股里的“顶流”,海底捞的扭亏为盈、股价上涨,给行业和市场注入了更多信心。就像此前大家期待的那样,这代表随着消费和线下餐饮的彻底复苏,甚至是“餐饮行业业绩提振势不可挡,火锅赛道再次红火......” 我们会为海底捞的绝地反击而高兴,因为它代表着数以百万计的餐饮门店,和数以千万计算的从业者的生计。但透过现象看到本质,也会发现海底捞和餐饮行业的未来,仍需要在复苏之后面对各种各样的问题。

作为餐饮股里的“顶流”,海底捞的扭亏为盈、股价上涨,给行业和市场注入了更多信心。就像此前大家期待的那样,这代表随着消费和线下餐饮的彻底复苏,甚至是“餐饮行业业绩提振势不可挡,火锅赛道再次红火......” 我们会为海底捞的绝地反击而高兴,因为它代表着数以百万计的餐饮门店,和数以千万计算的从业者的生计。但透过现象看到本质,也会发现海底捞和餐饮行业的未来,仍需要在复苏之后面对各种各样的问题。  改善的基本面

改善的基本面

线下餐饮消费复苏,海底捞业绩反弹超过预期。如果要高度概括本次海底捞扭亏为盈的原因,可以归纳为“恢复堂食、降本增效”这八个字。 去年6月,新冠肺炎疫情有所缓和,海底捞的门店经营情况就已出现明显好转。进入冬季后,中国的防疫政策更是大为放松,各地纷纷取消堂食限制,叠加冬季这个火锅消费旺季,海底捞门店的客流量快速回升。 春节期间,全国海底捞门店客流量大幅度增长,数据显示,1月23-27日这5天海底捞共计接待顾客超650万人次。进入2月份后,海底捞周末的客流量仍在增长,对比春节前周末的数据,涨幅大约有15%。

海底捞门店开始出现久违的排队情况 根据国信证券调研结果,三线及以下城市的海底捞门店恢复情况确实最好,其次是二线城市。目前海底捞1100家门店,同店翻台率基本恢复到2022年同期水平,不过同2019年的翻台率相比仍有差距。 不只是海底捞,整个线下餐饮行业的基本面都随着堂食限制的取消而逐步改善。 短期来看,居民旅游出行增加,叠加春节假期消费旺盛,餐饮企业大范围复苏。选择在春节期间照常营业的餐饮门店开始增多,一、二线城市中的品牌餐饮或连锁餐饮基本都不打烊,并且显示出需要预订、排队的卖方市场特征。 在居民消费能力较强的北京市,餐饮协会表示近期门店包间翻台率已有200%;游客异地消费者占三分之一的四川省,日均消费额同比增长43%,对餐饮消费的贡献达到47.6%。 与其他餐饮企业相比,海底捞的业绩不仅受益于行业基本面改善,还受益于自身推行的“啄木鸟计划”。 为了减少门店亏损、提高运营效率,海底捞选择2021年12月31日前,逐步关停300家左右经营未达预期门店,同时着手重建和强化部分职能部门,恢复大区管理体系。 2022年,海底捞又再次推出COO巡店制度,以加强门店监督与市场观察。经营角度主要考察翻台率、员工流失率、拉新复购率、毛利率、计件工资等指标,并且每个月做制度检查。 换言之,“啄木鸟计划”是海底捞为了应对疫情初期逆势扩张带来的运营问题,而不得不执行的降本增效方案。

海底捞门店开始出现久违的排队情况 根据国信证券调研结果,三线及以下城市的海底捞门店恢复情况确实最好,其次是二线城市。目前海底捞1100家门店,同店翻台率基本恢复到2022年同期水平,不过同2019年的翻台率相比仍有差距。 不只是海底捞,整个线下餐饮行业的基本面都随着堂食限制的取消而逐步改善。 短期来看,居民旅游出行增加,叠加春节假期消费旺盛,餐饮企业大范围复苏。选择在春节期间照常营业的餐饮门店开始增多,一、二线城市中的品牌餐饮或连锁餐饮基本都不打烊,并且显示出需要预订、排队的卖方市场特征。 在居民消费能力较强的北京市,餐饮协会表示近期门店包间翻台率已有200%;游客异地消费者占三分之一的四川省,日均消费额同比增长43%,对餐饮消费的贡献达到47.6%。 与其他餐饮企业相比,海底捞的业绩不仅受益于行业基本面改善,还受益于自身推行的“啄木鸟计划”。 为了减少门店亏损、提高运营效率,海底捞选择2021年12月31日前,逐步关停300家左右经营未达预期门店,同时着手重建和强化部分职能部门,恢复大区管理体系。 2022年,海底捞又再次推出COO巡店制度,以加强门店监督与市场观察。经营角度主要考察翻台率、员工流失率、拉新复购率、毛利率、计件工资等指标,并且每个月做制度检查。 换言之,“啄木鸟计划”是海底捞为了应对疫情初期逆势扩张带来的运营问题,而不得不执行的降本增效方案。  关店情况在各地都有发生 严格执行“啄木鸟计划”后,海底捞员工配置较巅峰期大幅简化,单店大约只有60-80人,降幅达到四成。海底捞还在2022下半年引入了灵活用工模式,门店人手配置与翻台率直接相关,薪酬结构也调整为“低底薪+高分红”模式。 种种迹象显示出,海底捞将2022年的经营重心放在改善和提升已有门店盈利情况上,而不是在扩张新门店上。 从结果来看,“啄木鸟计划”较好地实现了降本增效的目标。2022年,海底捞的营业收入同比下降约15.8%,净利润却不再亏损,说明关停业绩不佳的门店、提高单店盈利能力对业绩有着更强的正面作用。 虽然离疫情前的业绩巅峰仍有距离,但停止亏损后,海底捞已经度过自己的至暗时刻,张勇也总算可以长舒一口气了。

关店情况在各地都有发生 严格执行“啄木鸟计划”后,海底捞员工配置较巅峰期大幅简化,单店大约只有60-80人,降幅达到四成。海底捞还在2022下半年引入了灵活用工模式,门店人手配置与翻台率直接相关,薪酬结构也调整为“低底薪+高分红”模式。 种种迹象显示出,海底捞将2022年的经营重心放在改善和提升已有门店盈利情况上,而不是在扩张新门店上。 从结果来看,“啄木鸟计划”较好地实现了降本增效的目标。2022年,海底捞的营业收入同比下降约15.8%,净利润却不再亏损,说明关停业绩不佳的门店、提高单店盈利能力对业绩有着更强的正面作用。 虽然离疫情前的业绩巅峰仍有距离,但停止亏损后,海底捞已经度过自己的至暗时刻,张勇也总算可以长舒一口气了。  持续激烈的竞争

持续激烈的竞争 火锅赛道竞争激烈,板块普涨行情难以持续。海底捞实现扭亏为盈后,资本市场给予了不少关注和热情,已经直观地反映在近期餐饮板块的股价上涨里。更有券商表达了对火锅赛道的看好,呼吁投资者关注相关板块。 在线下消费强劲复苏的预期中,不少餐饮品牌及其背后的资本,已经开始为扩大市场份额而发力。 比如呷哺呷哺已经启动全面扩张战略,计划年内新开超过240家门店,巴奴火锅则在北京、上海等城市再开新店,并加大在这些城市的渗透力度。 火锅作为一种已经被高度普及的餐饮方式,近年来市场整体规模的增速明显放缓,增量有限。如今所谓的“市场回暖”,也更像是对疫情期间种种就餐限制的修复,而不是新增需求的释放。

巴奴等对手的竞争手段也在升级 这就意味着,火锅市场回暖的同时,品牌之间的竞争还会加剧。即便是目前火锅行业中品牌知名度最高的海底捞,也无法在如此拥挤的赛道上掉以轻心,乃至无可避免地加入门店扩张的竞争之中。 事实上,目前鼓吹海底捞业绩和股价继续向好的分析师,底层逻辑也是基于海底捞可能恢复增加新店。 因为去年下半年时海底捞就曾透露,时机成熟后公司将会把“啄木鸟计划”切换至“硬骨头计划”,重启部分门店。虽然海底捞没有透露具体的门店筛选标准和重启安排,但这种表态还是让投资人看到了业绩持续增长的希望。 毕竟降本增效虽然能减轻财务压力,但毛利率较低的餐饮企业要想实现真正的利润增长,还得依赖于业务规模扩大,也就是要增加门店数量并尽可能提高翻台率。 目前海底捞在海外扩店的表现,也是可圈可点。负责海底捞海外市场业务运营的公司特海国际,已经成长为国际市场上最大的、真正诞生于中国的中式餐饮品牌,发展版图遍布四大洲11个国家,至2022年上半年已累计开设110家门店。 扩张意图明显的特海国际,自港股上市以来,股价累计涨幅高达253%,表现远远优于同期的海底捞,也暗示了资本市场对“扩店”的看重。

巴奴等对手的竞争手段也在升级 这就意味着,火锅市场回暖的同时,品牌之间的竞争还会加剧。即便是目前火锅行业中品牌知名度最高的海底捞,也无法在如此拥挤的赛道上掉以轻心,乃至无可避免地加入门店扩张的竞争之中。 事实上,目前鼓吹海底捞业绩和股价继续向好的分析师,底层逻辑也是基于海底捞可能恢复增加新店。 因为去年下半年时海底捞就曾透露,时机成熟后公司将会把“啄木鸟计划”切换至“硬骨头计划”,重启部分门店。虽然海底捞没有透露具体的门店筛选标准和重启安排,但这种表态还是让投资人看到了业绩持续增长的希望。 毕竟降本增效虽然能减轻财务压力,但毛利率较低的餐饮企业要想实现真正的利润增长,还得依赖于业务规模扩大,也就是要增加门店数量并尽可能提高翻台率。 目前海底捞在海外扩店的表现,也是可圈可点。负责海底捞海外市场业务运营的公司特海国际,已经成长为国际市场上最大的、真正诞生于中国的中式餐饮品牌,发展版图遍布四大洲11个国家,至2022年上半年已累计开设110家门店。 扩张意图明显的特海国际,自港股上市以来,股价累计涨幅高达253%,表现远远优于同期的海底捞,也暗示了资本市场对“扩店”的看重。  特海国际股价表现(自上市至今) 不过对餐饮企业来说,扩店是一把双刃剑,倘若用的不好,既可能因为激增的场地租金、员工工资造成资金紧张,有可能因为管理体系覆盖不全造成食品安全问题,最终败坏业绩与口碑。 2020年时海底捞逆势大规模扩店引发的财务危机,已经让张勇吃够了苦头。所以海底捞才会公开表示,若集团现有门店的平均翻台率低于4次/天,原则上不会规模化开设新的门店。 某些分析师所设想的海底捞扩店带来业绩持续增长的逻辑,大概率不会在短期内实现。等市场消化完了因为海底捞22年业绩扭亏为盈带来的激动之情,板块普涨的行情自然也会结束。

特海国际股价表现(自上市至今) 不过对餐饮企业来说,扩店是一把双刃剑,倘若用的不好,既可能因为激增的场地租金、员工工资造成资金紧张,有可能因为管理体系覆盖不全造成食品安全问题,最终败坏业绩与口碑。 2020年时海底捞逆势大规模扩店引发的财务危机,已经让张勇吃够了苦头。所以海底捞才会公开表示,若集团现有门店的平均翻台率低于4次/天,原则上不会规模化开设新的门店。 某些分析师所设想的海底捞扩店带来业绩持续增长的逻辑,大概率不会在短期内实现。等市场消化完了因为海底捞22年业绩扭亏为盈带来的激动之情,板块普涨的行情自然也会结束。  不可能达成的垄断

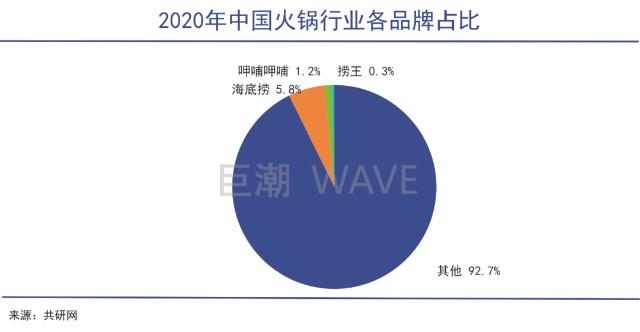

不可能达成的垄断 高度分散的餐饮行业,不会有永远的赢家。长期以来,餐饮行业都是低门槛、低毛利、低集中度的代表,即便是市占率最高的火锅行业的龙头公司,海底捞的市场份额也与“垄断”二字毫无关系。 2020年,海底捞规模化扩店后的品牌占比也只有5.8%,呷哺呷哺的品牌占比更是只有1.2%,但他们的市场份额已经远远好于其他火锅品牌,并且成为了为数不多的火锅上市企业。

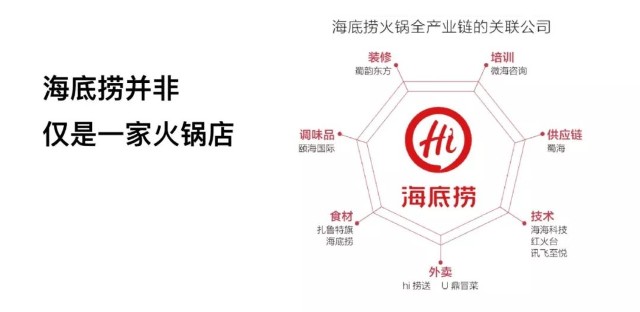

餐饮行业集中度过低的问题,也不是靠资本烧钱抢占市场就能解决的。 作为历史悠久的美食大国,中国不仅有八大菜系、甜咸之争,更有数量众多的细分餐饮行业和不断革新的各色菜品。连国际食品巨头亿滋都惊叹于中国人对饼干口味的要求变化多端,想中国人去餐厅只吃几种菜色就更不可能了。 所以中国的餐饮企业总是只能在局部地区生存,把店开到舒适区之外,就很容易水土不服。 火锅已经是餐饮品类中,少数能够兼顾各地口味、适应线上线下等多种配送方式的细分行业了。而且火锅对厨师手艺的依赖度较低,只要供应链和服务跟得上就能吸引一批又一批客户,也是国际市场上最受欢迎的中式餐饮之一。 客户基数大、商业模式稳定且可以被成功推广,所以来自火锅行业的海底捞,才能成为餐饮行业上市企业中的“顶流”。 同时这也意味着,海底捞的成功不是完全无法复制的,至少受资本扶持的追赶者们,正在学习海底捞的服务和管理经验,努力复刻海底捞的上市之路。 餐饮行业投融资活跃度降低的当下,火锅品牌依旧是VC\PE们的宠儿,比如去年重庆火锅直营品牌“珮姐”完成亿元级A融资、熊猫烫火锅完成千万级种子轮融资,前年巴奴毛肚火锅完成超5亿元的新一轮融资。 即便是在疫情对餐饮行业影响最大的时候,火锅也依旧是投资人眼中的好生意。现在餐饮消费市场回暖,只怕海底捞要面对的行业新秀们又多了不少,想垄断细分市场更是困难。 当然,海底捞还是有自己独特的优势的,毕竟一举成名靠的是贴心周到的门店服务,但支撑着海底捞在餐饮市场和资本市场真正站稳脚跟的,则是领先于同行的供应链管理能力。 沿着火锅业务链,海底捞已经拆分出覆盖食材、调味品、人力资源、信息科技化系统、店面装修等环节的多个公司,生态版图遍布火锅产业上中下游,更孕育了颐海国际、特海国际两家上市公司。

餐饮行业集中度过低的问题,也不是靠资本烧钱抢占市场就能解决的。 作为历史悠久的美食大国,中国不仅有八大菜系、甜咸之争,更有数量众多的细分餐饮行业和不断革新的各色菜品。连国际食品巨头亿滋都惊叹于中国人对饼干口味的要求变化多端,想中国人去餐厅只吃几种菜色就更不可能了。 所以中国的餐饮企业总是只能在局部地区生存,把店开到舒适区之外,就很容易水土不服。 火锅已经是餐饮品类中,少数能够兼顾各地口味、适应线上线下等多种配送方式的细分行业了。而且火锅对厨师手艺的依赖度较低,只要供应链和服务跟得上就能吸引一批又一批客户,也是国际市场上最受欢迎的中式餐饮之一。 客户基数大、商业模式稳定且可以被成功推广,所以来自火锅行业的海底捞,才能成为餐饮行业上市企业中的“顶流”。 同时这也意味着,海底捞的成功不是完全无法复制的,至少受资本扶持的追赶者们,正在学习海底捞的服务和管理经验,努力复刻海底捞的上市之路。 餐饮行业投融资活跃度降低的当下,火锅品牌依旧是VC\PE们的宠儿,比如去年重庆火锅直营品牌“珮姐”完成亿元级A融资、熊猫烫火锅完成千万级种子轮融资,前年巴奴毛肚火锅完成超5亿元的新一轮融资。 即便是在疫情对餐饮行业影响最大的时候,火锅也依旧是投资人眼中的好生意。现在餐饮消费市场回暖,只怕海底捞要面对的行业新秀们又多了不少,想垄断细分市场更是困难。 当然,海底捞还是有自己独特的优势的,毕竟一举成名靠的是贴心周到的门店服务,但支撑着海底捞在餐饮市场和资本市场真正站稳脚跟的,则是领先于同行的供应链管理能力。 沿着火锅业务链,海底捞已经拆分出覆盖食材、调味品、人力资源、信息科技化系统、店面装修等环节的多个公司,生态版图遍布火锅产业上中下游,更孕育了颐海国际、特海国际两家上市公司。  海底捞各项业务全景 成熟的供应链不仅对保证食材质量、维护客户和口碑有重要作用,更会直接影响火锅品牌的毛利率。目前海底捞的毛利率约50%,供应链的作用很大。 海底捞作为餐饮企业管理体系中接近顶点的存在,已经在资本市场上达到了同类型企业难以企及的高度。但是海底捞想要继续维持这种地位,也并非易事。 所以海底捞近年来做了各种尝试,比如推广火锅外卖、在各大渠道销售海底捞自热火锅、火锅底料,还有探索如何加强单店盈利能力、改善公司的资本结构。 生存在这个没有永远赢家的中餐行业里,海底捞可以在疫情结束后长出一口气,但向前的脚步却一刻也不能停歇,就像店里那些来了又走、走了又来的食客们。 亲爱的读者朋友,微信改了推送规则,不星标就会收不到我们的最新推送!星标《Foodaily每日食品》公众号,及时接收每日新鲜的推文,希望我们像以前一样,每日相见! 作者:小卢鱼;编辑:杨旭然;来源:巨潮WAVE(ID:WAVE-BIZ)

海底捞各项业务全景 成熟的供应链不仅对保证食材质量、维护客户和口碑有重要作用,更会直接影响火锅品牌的毛利率。目前海底捞的毛利率约50%,供应链的作用很大。 海底捞作为餐饮企业管理体系中接近顶点的存在,已经在资本市场上达到了同类型企业难以企及的高度。但是海底捞想要继续维持这种地位,也并非易事。 所以海底捞近年来做了各种尝试,比如推广火锅外卖、在各大渠道销售海底捞自热火锅、火锅底料,还有探索如何加强单店盈利能力、改善公司的资本结构。 生存在这个没有永远赢家的中餐行业里,海底捞可以在疫情结束后长出一口气,但向前的脚步却一刻也不能停歇,就像店里那些来了又走、走了又来的食客们。 亲爱的读者朋友,微信改了推送规则,不星标就会收不到我们的最新推送!星标《Foodaily每日食品》公众号,及时接收每日新鲜的推文,希望我们像以前一样,每日相见! 作者:小卢鱼;编辑:杨旭然;来源:巨潮WAVE(ID:WAVE-BIZ)本文作者可以追加内容哦 !