中国生物制药收购F-star收官!中企出海并购能否掀起新浪潮?

2023-03-11 08:02:20 68

来源丨医药经济报

面对高质量发展机遇,创新与国际化是摆在众多中国大型制药企业面前的一道必答题,中国生物制药(简称“中生制药”)给出了一个新的答案。 经历数次延期后,中生制药收购F-star Therapeutics(简称“F-star”)终于尘埃落定。 北京时间3月7日晚间,纳斯达克上市的英国生物科技公司F-star发布公告称:中生制药子公司invoX对其收购案,交易已获得全部所需监管批准,交易双方预计收购将迅速完成。invoX总部位于英国伦敦,是港股上市公司中国生物制药的全资子公司。 在中国创新药企摸索出海的道路上,中生制药的并购案例显然具有指向性意义。“中国大型制药企业收购欧美Biotech”的确给予了资本市场足够的想象力,截至发稿,F-Star和中生制药股价均上涨。 业内观点认为,中国医药产业正处在转型升级的关键阶段,对于创新和国际化,大型制药企业无论是自建海外研发中心,还是通过BD交易延伸产品全球市场触角,都在尝试走出不同的道路,如今“中国大型制药企业收购欧美Biotech”这条道路,让拥有充足现金流、寻求企业创新发展和国际化的企业看到了一种新的可能。

在中国创新药企摸索出海的道路上,中生制药的并购案例显然具有指向性意义。“中国大型制药企业收购欧美Biotech”的确给予了资本市场足够的想象力,截至发稿,F-Star和中生制药股价均上涨。 业内观点认为,中国医药产业正处在转型升级的关键阶段,对于创新和国际化,大型制药企业无论是自建海外研发中心,还是通过BD交易延伸产品全球市场触角,都在尝试走出不同的道路,如今“中国大型制药企业收购欧美Biotech”这条道路,让拥有充足现金流、寻求企业创新发展和国际化的企业看到了一种新的可能。 海外并购迎来拐点? 近年来,随着CFIUS审查范围逐渐扩大,审核规则和监管力度愈发严苛。 2022年9月15日,美国新发布的行政令将生物技术和生物制造纳入了考量的风险因素之中,进一步扩大了CFIUS的审查范围。就在三天后,国内CXO头部企业凯莱英收购美国生物技术公司Snapdragon Chemistry的股权交易便因监管因素而终止,引发全球市场震动。 面对这一情况,此前也曾经让市场对中生制药的本次交易可能遭遇波折释放出悲观情绪。 2022年11月1日,该并购交易受到了CFIUS的窗口指导,F-star和invoX撤回此前的并购提案,做出相应的更正后,重新向CFIUS递交了新提案。 2022年12月5日,中生制药宣布对F-star的收购期限延长。12月19日,中生制药再次宣布延期至12月30日。紧接着CFIUS再发布临时命令,宣布该交易审查期限将延长至2023年1月31日。2023年2月1日,F-star再次发声明,将收购项目延期。 在这一过程中,F-star和invoX Pharma一直在与CFIUS“就缓解协议的条款进行积极谈判,以解决CFIUS对该交易可能带来的国家安全风险的担忧”。 此宗收购成功收官,成为了2023年第一起中国药企跨境收购案,这对中国药企出海并购之路的价值不言而喻。 作为本次交易的对家,主流抗体工程公司F-star虽然市值不高,此次得到资本市场的强烈关注,也主要源于双抗平台研发产品,其技术获得了包括勃林格殷格翰、BMS、强生、阿斯利康、默克等巨头认可。 2022年,技术创新、风险投资、产业资本迎来了一个“质变”的节点。资本市场的“冰点”却也孕育出新的希望和机会,更多的医药创业企业期望通过资本手段完成优化调整,行业普遍认为全球医药市场将迎来新一轮并购整合的大时代。

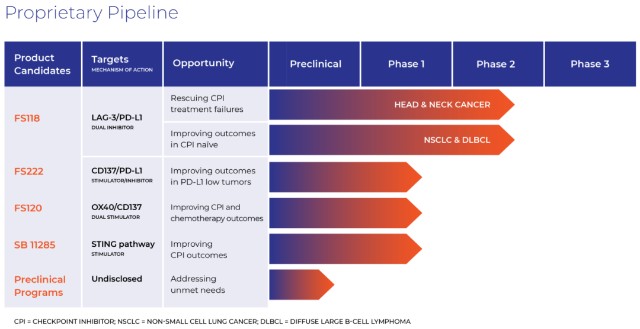

中生制药能否携F-star“超车”? 在中国新药内卷的背景下,市场普遍认为将会有越来越多的中国药企把目光投向海外,通过海外并购或license-in/out寻求突破。 成立于2006年的F-star长期专注于四价双特异性抗体药物的开发工作,通过免疫疗法实现对于癌症的有效治疗。目前,该公司已有四项药物进入临床阶段。目前临床进展最快的药物FS118是一种靶向LAG-3及PD-L1的双检查点抑制剂,目前正在针对头颈癌、非小细胞肺癌(NSCLC)及弥漫性大B细胞淋巴瘤(DLBCL)患者开展临床试验。  除在研管线之外,F-star的专有抗体发现平台技术涉及了广泛的知识产权。据悉,F-star公司拥有超过500项与其平台技术和产品管线相关的已授权专利和正在申请的专利技术。 事实上,在本次中生制药并购前,F-star已经与众多跨国企业开展了项目合作: 2013年,F-star与勃林格殷格翰达成合作,共同开发针对多达七个独立靶点的新型抗体,F-star将从BI处获得总计高达1.8亿欧元(约合2.295亿美元)的开发和销售里程碑付款以及销售分成。 2014年,F-star与BMS达成一项BD合作,BMS花费5000万美元获得一项选择权,能够在未来以至多4.75亿美元收购F-star的子公司F-Star Alpha,从而获得其靶向HER-2的核心资产FS-102的全球排他性权利。但在2017年,BMS宣布放弃行权收购HER2抗体药物公司F-star Alpha。 2017年,F-star与默克达成了总交易金额高达10亿欧元(约合11.3亿美元)的巨额BD合作,共同开发和商业化F-star的5款肿瘤双抗。 2021年7月,F-star宣布与阿斯利康签订独占许可协议(exclusive license)。根据该协议,阿斯利康将获得研究、开发和商业化下一代干扰素基因刺激蛋白(STING)抑制剂化合物。 2021年10月,F-star 宣布与强生旗下杨森制药公司之一的杨森生物技术(Janssen Biotech),签订了双特异性抗体疗法的许可和合作协议。 值得一提的是,双抗药物是继PD-L/1单抗、CAR-T细胞疗法、ADC(抗体偶联药物)之后又一大风口,F-star正是一家颇有技术实力的双抗平台公司。 对于中生制药而言,创新技术的吸引力也源自于企业转型的战略需求。在肿瘤领域,继正大天晴重磅抗癌药物安罗替尼取得市场成功之后,中生制药十分需要布局新赛道,储备下一个重磅品种,从目前的种种举措可以明显感受到,公司的确在持续寻找发展新动能。 回顾收购公告,中生制药强调,F-star率先使用具有内部发现能力的四价(2+2)双特异性抗体来创造癌症治疗产品。基于此次交易,中生制药可以获得F-star旗下现有的多款双特异性抗体药物,并且获得后者的双特异性抗体平台技术,从而进一步拓展研发管线。同时,此次收购将进一步加强中生制药在全球临床研究和注册监管的能力,从而加快其在全球肿瘤管线的开发。 除了产品和平台,全球化的人才更为关键。公开资料显示,F-star在英国/美国两地拥有一支在抗体工程、免疫学、药物发现、临床开发及注册监管事务方面具有深厚专业知识的近百名全职雇员的团队。这支团队无疑是中国生物制药在本次收购中所获得的一笔财富。 近十年来,中国制药企业海外收购的脚步不断加速。华海药业收购美国知名药品商业流通公司SOLCO,复星医药收购了印度第一家获得美国FDA批准注射剂的药品生产制造企业Gland Pharma Limited;人福药业收购美国仿制药企业EpicPharma;绿叶制药收购欧洲先进透皮释药系统(TDS)公司......从收购渠道到布局产品,再到聚焦优质产能和新技术平台,中国企业全球化升级趋势愈发明显。 除此之外,以恒瑞医药、齐鲁制药等为代表的大型制药公司,开始在美国建立研发中心招兵买马开发项目,仍在不断探索。如今,中生制药并购欧美优质Biotech标的,是否将掀起中国企业并购欧美Biotech的新浪潮,这势必更加考验企业的眼光及魄力。

除在研管线之外,F-star的专有抗体发现平台技术涉及了广泛的知识产权。据悉,F-star公司拥有超过500项与其平台技术和产品管线相关的已授权专利和正在申请的专利技术。 事实上,在本次中生制药并购前,F-star已经与众多跨国企业开展了项目合作: 2013年,F-star与勃林格殷格翰达成合作,共同开发针对多达七个独立靶点的新型抗体,F-star将从BI处获得总计高达1.8亿欧元(约合2.295亿美元)的开发和销售里程碑付款以及销售分成。 2014年,F-star与BMS达成一项BD合作,BMS花费5000万美元获得一项选择权,能够在未来以至多4.75亿美元收购F-star的子公司F-Star Alpha,从而获得其靶向HER-2的核心资产FS-102的全球排他性权利。但在2017年,BMS宣布放弃行权收购HER2抗体药物公司F-star Alpha。 2017年,F-star与默克达成了总交易金额高达10亿欧元(约合11.3亿美元)的巨额BD合作,共同开发和商业化F-star的5款肿瘤双抗。 2021年7月,F-star宣布与阿斯利康签订独占许可协议(exclusive license)。根据该协议,阿斯利康将获得研究、开发和商业化下一代干扰素基因刺激蛋白(STING)抑制剂化合物。 2021年10月,F-star 宣布与强生旗下杨森制药公司之一的杨森生物技术(Janssen Biotech),签订了双特异性抗体疗法的许可和合作协议。 值得一提的是,双抗药物是继PD-L/1单抗、CAR-T细胞疗法、ADC(抗体偶联药物)之后又一大风口,F-star正是一家颇有技术实力的双抗平台公司。 对于中生制药而言,创新技术的吸引力也源自于企业转型的战略需求。在肿瘤领域,继正大天晴重磅抗癌药物安罗替尼取得市场成功之后,中生制药十分需要布局新赛道,储备下一个重磅品种,从目前的种种举措可以明显感受到,公司的确在持续寻找发展新动能。 回顾收购公告,中生制药强调,F-star率先使用具有内部发现能力的四价(2+2)双特异性抗体来创造癌症治疗产品。基于此次交易,中生制药可以获得F-star旗下现有的多款双特异性抗体药物,并且获得后者的双特异性抗体平台技术,从而进一步拓展研发管线。同时,此次收购将进一步加强中生制药在全球临床研究和注册监管的能力,从而加快其在全球肿瘤管线的开发。 除了产品和平台,全球化的人才更为关键。公开资料显示,F-star在英国/美国两地拥有一支在抗体工程、免疫学、药物发现、临床开发及注册监管事务方面具有深厚专业知识的近百名全职雇员的团队。这支团队无疑是中国生物制药在本次收购中所获得的一笔财富。 近十年来,中国制药企业海外收购的脚步不断加速。华海药业收购美国知名药品商业流通公司SOLCO,复星医药收购了印度第一家获得美国FDA批准注射剂的药品生产制造企业Gland Pharma Limited;人福药业收购美国仿制药企业EpicPharma;绿叶制药收购欧洲先进透皮释药系统(TDS)公司......从收购渠道到布局产品,再到聚焦优质产能和新技术平台,中国企业全球化升级趋势愈发明显。 除此之外,以恒瑞医药、齐鲁制药等为代表的大型制药公司,开始在美国建立研发中心招兵买马开发项目,仍在不断探索。如今,中生制药并购欧美优质Biotech标的,是否将掀起中国企业并购欧美Biotech的新浪潮,这势必更加考验企业的眼光及魄力。

其实,不仅仅在biotech领域,中资出海并购的步伐从未停止。在美联储加息不断、疫情反复、中美芯片战争全面爆发、房地产利润持续下行、消费疲软的2022年,国内政策与产业依然积极地寻求更多跨境并购的可能性。

回望2022,中资出海并购呈现了哪些特点?存在怎样的趋势?这充满波动与不确定性的一年对中资出海并购带来哪些影响和变化?

展望2023,疫情过后,中资海外投资会否触底反弹?又将面临哪些挑战与机遇?

基于此,晨哨《2022中资海外并购数据报告》即将发布,发布会现场晨哨将与国内众产业公司与投资机构共同探讨出海并购的战略及方向。

本文作者可以追加内容哦 !