市场对风险的定价-硅谷银行和通胀

2023-03-15 08:01:45 36

作者|戴险峰

海外宏观对冲基金经理、专家

A.摘要

我认为短期内我们仍应保持中性的仓位。不过各资产的相对吸引力已经发生了变化。总体来看,风险资产越来越便宜,因此更有吸引力。

我几周前说过,就业和CPI数据存在不确定性,因此最好的方法是保持中性,等待数据出来。

SVB(硅谷银行)的冲击增加了不确定性。

但是我认为SVB问题已经过去了。政府在周末采取的措施非同寻常。美联储的新工具BTFP基本上消除了银行挤兑的可能性——除非一家银行愚蠢到无可救药。

SVB问题的核心——由科技行业客户群和收益率曲线倒挂引发的银行挤兑——似乎还不是一个系统性问题。

但市场好像不同意我的观点。S&P期货和美国国债收益率双双大幅下跌,似乎表明实体经济出现问题。

不过一切都取决于你的时间框架。

经济在未来的某个时间几乎肯定会陷入衰退。经济周期将永远存在——它们是由人性驱动的。人性未来的10000年都不会改变。

但短期来看,在接下来的几个月里,经济可能还好,而且这还不包括中国经济的重启。

因此,就短期而言,我认为:

风险资产变得更有吸引力——市场大幅下跌了,但SVB的问题基本得到了解决。

相对于债券,股票变得更有吸引力。

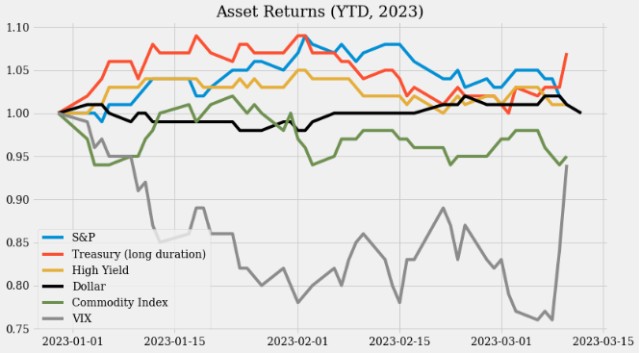

VIX变得不那么有吸引力了。如果它继续上升,它甚至可以成为做空的对象。

美元还是模棱两可。它可能会受到美联储、日本央行、战争或者仅仅是总体风险情绪的影响,上涨或下跌的可能性都存在。

贵金属没有吸引力。

中国正变得越来越有吸引力。

铜在中国重新开放的背景下,变得更有吸引力。

SVB决议通过后,油价大幅下跌。这样,石油就变得更有吸引力——其基本面仍然良好,而且可能受益于中国的重新开放。

B.SVB

我想,SVB问题已经过去了。

SVB不是华盛顿互惠银行。它肯定不是雷曼。2008年的金融危机反映的是一个更广泛的经济问题(住房市场)。今天SVB的失败是个案。它是地方性的、行业性的和小规模的。它并没有揭示出实体经济有隐藏的问题。银行总是有挤兑风险。这是一个不幸的事实,但这就是银行业务本身必须承担的。

美联储的新工具基本上消除了银行挤兑的风险。

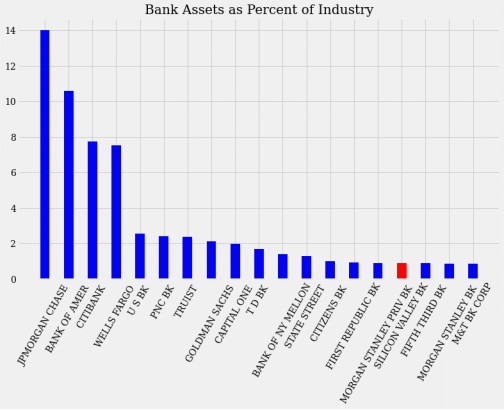

SVB很小。它的资产不到银行业的百分之一。相比之下,最大的四家银行,摩根大通、美国银行、花旗银行和富国银行加起来占了行业资产的40%。

资料来源:美联储

美联储加息对SVB的打击尤其严重,因为收益率曲线变平,而且其客户基础是科技行业。

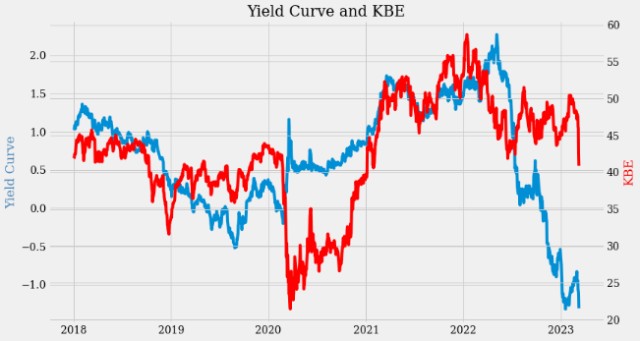

收益率曲线变平对银行不利。收益率曲线走平时,KBE(银行板块ETF)表现不佳。收益率曲线(10年期和3个月期)急剧变平,已经深度反转。

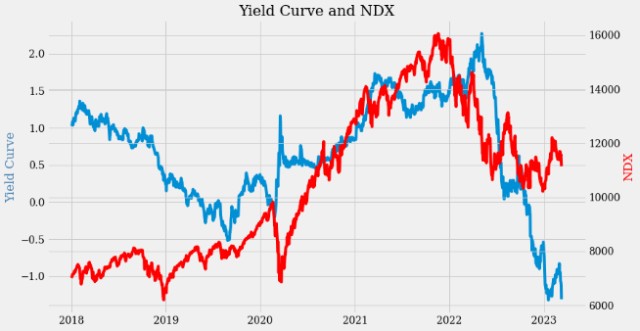

收益率上升和收益率曲线变平对科技行业尤其不利,因为科技公司本质上是长久期的。

根据收益率曲线,即使经历了最近的下跌,银行和科技公司仍被高估。

C.市场

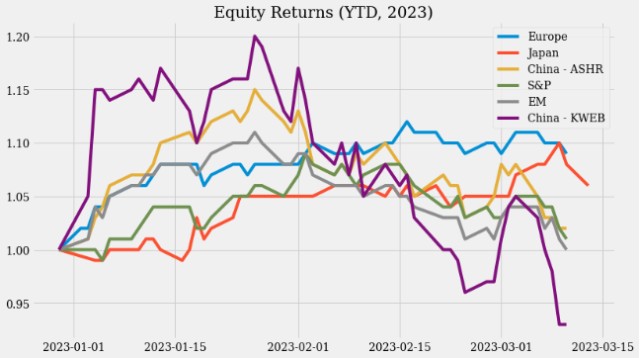

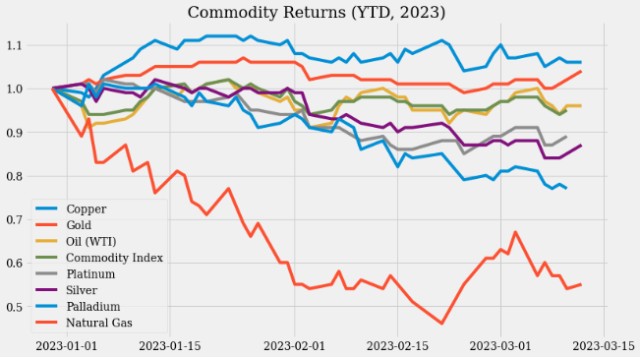

今年迄今,美国国债表现最佳。截至上周五,TLT今年迄今的回报率为7%。S&P几乎回吐了所有涨幅,年初至今回报率为1%。今年以来,大宗商品价格下跌了5%。

相对而言,这使得股票和大宗商品在边际上更具吸引力。

在股市中,欧洲和日本表现最好,今年迄今分别回报率为9%和6%。中国A股市场的表现优于海外互联网公司(ASHR和KWEB今年迄今的回报率分别为2%和-7%)。

最近的市场整合让中国在边际上更具吸引力。对于中国国内的A股市场来说尤其如此,因为对中国重新开放的暴露更为纯粹。

在大宗商品中,铜和黄金表现最佳,今年迄今回报率分别为6%和4%。工业相关的贵金属表现不佳。今年迄今,铂、银和钯的回报率分别为-11%、-13%和-23%。天然气表现最差,年初至今回报率为-45%。

最近的走势让黄金失去了吸引力。铜仍可能受益于中国题材。铜最近的盘整使其更具吸引力。

天然气是长期投资标的。2023年,天然气价格可能会继续波动。但是,当天然气跌至2美元以下时,就可以开始建立长期头寸。

本文作者可以追加内容哦 !