全球财经一周一窥:升息一周年后,美联储政策空间日见局促

2023-03-21 08:00:14 33

全球财经一周一窥

升息一周年后,美联储政策空间日见局促

Fed Drama – WSJ

QE和升息并行将是一场闹剧?– WSJ

本周是美联储升息一周年。疫情到来后的2021和2022年均无银行破产,突然间,美国三家银行破产,瑞信徘徊在悬崖边缘,以至于新闻头条将之称为 Fed Drama。

美国,三家银行对市场的冲击在延续,从涉案金额而言,3250亿美元的存款需要FDIC担保已经接近次贷危机期间的水平,但是,资产方面,和次贷危机涉及到MBS信用风险完全不同。MBS关联整个金融市场,从银行的资产负债表到投行到养老、社保基金,涉及的总市值高达16万亿,接近GDP的70%;宏观而言,面对如此广泛牵连的市场,整个市场进入流动性危机;微观而言,涉案的Wamu编造虚假按揭贷款,内部风控形同虚设,外部评级公司的信用评级信心丧失;这和本轮的情况有本质区别,宏观上基本不涉及信用风险,微观上,三家银行到目前为止都没有恶意欺骗监管机构的行为爆出。

对于投资债券的浮亏,这是比特币市场诱发的挤提而产生的链式反应的最后一环,无论从全球银行遵循的巴塞尔协议,还是美国更高标准的银行监管,SVB都是合规的。只要不发生挤提,以2023Q1的财报看,只是利差收入下降,并不会导致经营进入困难;而挤提,不是单个银行可以通过自身营运能够控制的风险。对比SVB,如果美联储现在遭遇类似挤提,一样破产。

而宏观而言,主责是美联储对长期、显著的利率倒挂装聋作哑,次责是华盛顿对比特币监管迟迟不到位。这也意味着,只要面临挤提,任何一家银行在如今利率倒挂的背景下,都可能遭受SVB的噩梦。

而到目前为止,华盛顿的策略依然是规避核心问题,而寄希望通过战术性的措施来应对问题。这些措施包括:

耶伦表示不会救市。

财政部、美联储、FDIC联合发文,表示救市。

FDIC紧急提高存款保险上限。

拜登发表时长5分钟的新闻发布会,表示每个人的存款都是安全的。

耶伦表示,救市不会由纳税人承担。

耶伦表示,优先考虑救助大银行。

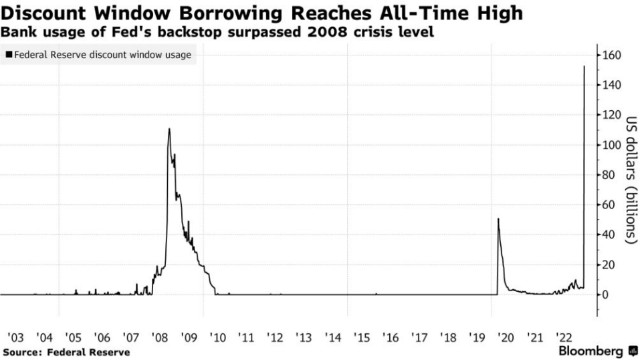

美联储紧急鼓励银行使用贴现窗口借款,借款额瞬间突破次贷危机高峰。

美联储一周紧急投放3000亿美元,约为去年6月开启缩表,8个月累计缩表金额6000亿一半

……

市场依然忧心忡忡的根源,在于这些相互矛盾的策略到底如何执行。同时,政策的成本何在,例如,FDIC提高存款保险上限,而财政部表示不会让纳税人承担,资金来源在哪?美联储紧急注入流动性,又如何处理升息,摇摆在升息并EQ的钢丝绳上?

周大事件复盘

本周, SIVB持续发酵,宏观数据的关注度下降。宏观而言,依然负面消息为主。

正面消息 |

|

周失业救济申请回落至19.2万。 2月新房开工意外上升至145万套,较1月130.9万套上升9.8%,主要集中在公寓楼建设,而居民独立房屋兴建依然处于低位。 新车价格指数连续2周下降,新车平均价格对工资指数从1月44.03下降到43.19,较最高值44.85下降超过4.5%。 |

负面消息 |

|

国会领先指数下降0.3%,这是从去年3月升息来连续12个月低于0。 密歇根大学消费者信心指数再度下跌,报63.4。 二月工业生产增长0%,这是从去年8月持续为负,1月短暂恢复为正(增长0.3%)后再度停滞。费城美联储制造业问卷调查现实,企业信心下滑23.2.新订单和出货量均大幅度下滑。纽约美联储制造业问卷调查指数-24.6,订单需求下降最快。 二月CPI月度上升0.4%,核心CPI上升0.5%,其中二手车价格下跌2.8%,而房租和交通运输成本领涨;PPI下降0.1%,核心PPI上升0.3%;二月进出口物价下滑0.1%,这是去年8月来第7个月下滑,现实美国高通胀不是进口物价驱动。 财政部公布最新长期投资资本净流入319亿美元,其中私人投资上升,政府主权投资回撤。 二月零售下降0.4%。其中汽车、汽油销售下降幅度最大。 1月消费信贷新增余额148亿,远远低于预期的200一和去年平均约250亿。 批发库存下跌0.4%,显示企业对未来销售预期的谨慎。 美2月财政赤字2624亿,大于去年同期2166亿,其中联邦财政收入2621亿,较去年同期减少9.6%,支出5245亿,上升3.6%。2023财年累计赤字7226亿,远远超过2022财年同期的4756亿。 |

危险消息 |

企业微观消息 |

TikTok下周面临国会质询。 |

升息背景下的EQ?美联储的安静使得市场忧心忡忡

本周,美联储向市场紧急注入超过3000亿美元流动性。美联储6个月小心翼翼的迟缓缩表的一半,从去年顶峰的接近9万亿,下降到8.33万亿,在一个星期,上升到了8.65万亿。

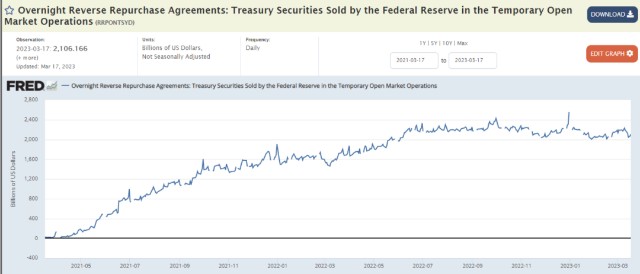

而同时,市场依然有巨量的热钱滞留在隔夜拆借市场。2.4万亿规模的热钱,没有太大的变化。

这是一个过去不常见的现象。一方面,(大)银行有大笔空闲资金滞留在隔夜拆借市场上,另一方面,(中小)银行在市场上无法有效融资,特别是利用市场化的银行同业拆借市场解决问题,需要利用贴现窗口。贴现窗口借款是银行向央银(美联储)以贴现利率借款,一般被认为是银行需要短期资金以满足流动性需求最后机制。使用贴现窗口,往往意味着银行通过其它渠道已经难以获得足够资金,向市场传递银行面临财务压力的信号。这背后体现的是(热钱依然充分的)市场对中小银行的信心依然没有恢复。而背后的原因在于,任何一个正常经营的银行都可能面临难以应对的挤提以及挤提后被迫出卖国债,浮亏变实亏,重蹈SVB覆辙。

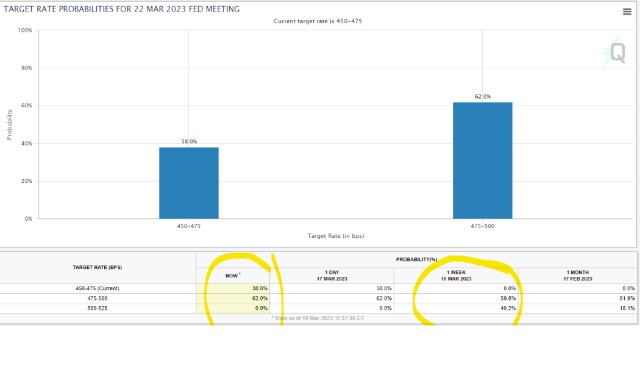

面对美联储,过去的一周相对安静,我们无法预判美联储接下来会采取何种政策。一方面,美联储再度雷厉风行的注入流动性,那么下一轮利率会议如何面对持续的通胀?升息和EQ并行,是一种超越历史经验的新事务。过去一周,对接下来的美联储到底是EQ 还是升息,市场完全陷入猜猜猜的状态。一周前,没人认为升息会戛然而止,维持利率不变的概率为0%,升息25bps预期为59.8%,升息50bps预期为40.2%;但是本周末,维持利率不变的概率为38%,升息25bps的概率为62%,升息50bps的预期降为0%。换句话说,4成(专业)投资者认为,美联储将转向EQ而停止升息;而6成认为,注入流动性是暂时的,而美联储会连续加息。

微观上,我们也对6大银行联合救助面临挤提的First Republic Bank持观望态度。6大银行本周在FRB开设账户,注入300亿美元的存款以缓解FRB面临的挤提压力。其实,银行之间有专业的渠道平衡资金,那就是银行同业拆借市场。6大银行完全可以通过这个专业渠道解决FRB的资金压力。但是理论上更系统更高效的专业渠道弃而不用,而采取一个开设户头的方式,这更多的是向社会表态的行为艺术,而不意味着背后的问题解决。我们不知道背后的条款,但是无法排除挤提如果持续恶化,6大银行会更快的撤出资金。换句话说,这治标不治本的行为艺术,对FRB而言,完全可能是饮鸩止渴,而对恢复专业投资者的市场信心,作用有限。

储户可能不知道这些背后的详情,但是可以作出最简单的选择,是继续相信一个摇摇欲坠的FRB还是马上把钱转移到大银行以求安心,特别是在耶伦表态只会救助大银行以后。

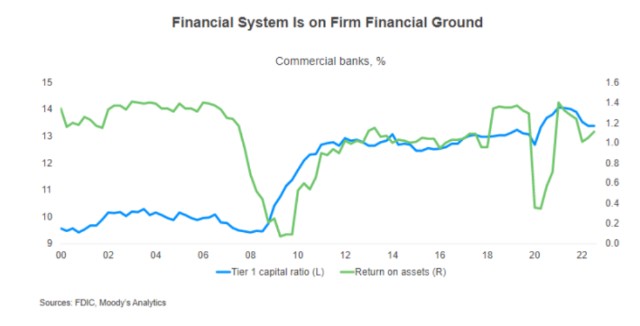

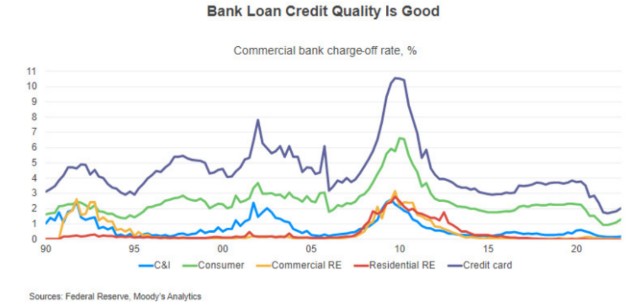

正如我们在上周的一周一窥的判断,美国金融机构的风险在华盛顿。穆迪本周的宏观报告再度确认这一现象。从银行自身的营运而言,整个银行业无论从资本充足率还是盈利能力,均处于非常安全的状态。次贷危机前,银行处于超低空飞行的状态,资本充足率维持在9%~10%之间,略微高于巴塞尔协议的最低资本充足率8%;而次贷危机后,资本充足率维持在12%~13%之间,疫情后,更是一度突破14%,轻微回落,依然维持在高于疫情前的水平;而银行整体盈利水平(ROA)较次贷危机前1.4%有所下降,但是依然维持在1%以上。整体而言,银行业从合规的角度,更注重风险,同时,维持较高的营运效率。穆迪对之的评价是“The banking system’s strong financial performance is also not consistent with any significant problems”而坏账注销,处于一个历史低位。

银行自身运行均处于历史极高的水平,风险和动荡的来源只能是华盛顿。

风险“欧”移,CS危机和欧央行升息50bps

在CS出现破产危机的情况下,本周最大的新闻是欧央行加息50bps。在这个问题上,欧央行的先行加息给美联储赢得了观察市场反馈的时间,有利于美联储在钢丝绳上保持平衡。

而周末爆出的瑞银以极低价格(约为周五收盘价1/7的价格)收购(收割)瑞信的消息,同时,政府有意向更改法律,不需要原股东批准既能执行这种低价收购。而这种法律框架的更改,特别是涉及到侵犯主权基金作为大股东的利益,已经不是经济问题。

和美国一样,欧洲的情况,如今已经更多的划归为政治风险。在政策确定前,经济账的最终结果无法估算。可谓美国先触雷,欧洲立刻趟雷,帮美联储摸着石头过河,未来的情况更加扑朔迷离。

获取更多财经资讯,扫码加我为好友!

荷马国际是由前阿里巴巴和华尔街金融机构高管于2014年联合创立的金融科技公司

本文作者可以追加内容哦 !