港交所开启新一轮改革大幕,无收入科技公司也能上市

2023-03-28 08:01:47 33

文丨黄慧玲 王颖 编辑 | 陆玲

来源:读数一帜

港交所向更多有潜力的科技公司敞开了大门。

近日,港交所全资附属子公司联交所宣布推出新特专科技公司上市机制,进一步扩大香港的上市框架。《主板上市规则》(下称《上市规则》)将于3月31日起新增一个章节第18C章,有意根据新章节上市的公司可于该日提交正式申请。

《上市规则》发布后,港交所可接纳五大领域内的企业申请上市,包括新一代信息技术、先进硬件、先进材料、新能源及节能环保、新食品及农业技术。根据新规,无收入无利润的科技企业若符合条件便可申请上市。

“这是香港股票市场发展的另一新里程碑。”香港交易所集团行政总裁欧冠升表示,引入新的上市机制将有助于创新领域的新一代公司接通资本市场。

近年来,港交所启动了一系列变革以激发市场活力。港交所此次主板上市规则改革,可以看作2018年改革的延续。业内人士认为,中国香港凭借独特的地理区位、人力资源及国际化规则方面的优势,已成为中国内地资本市场连接全球的“桥头堡”。

“这次改革有助于进一步吸引海内外优质科技公司来港上市,提升港股对科技企业的吸引力。”博大资本国际总裁温天纳告诉《财经》记者。

富途投研团队认为,吸引更多初创企业和科技公司上市有利于增加港股市场流动性,提高市场活力和国际竞争力。但无收入、无盈利的科技公司通常风险较高,未来盈利不确定性很大。“对于投资者,无收入、无盈利公司通常很难估值,对投资能力要求更高,监管部门需更加注重投资者保护。”

“香港上市的门槛很早以前就开始降低,但头部公司占据了全市场大部分成交量,很多公司上市之后就变成僵尸股,几乎没有成交,甚至沦为了收割散户的工具。”思睿集团首席经济学家洪灏向《财经》记者表示:“在推动新规的同时应该对于这些乱象同时治理。否则虽然上市容易了,但没有产生财富效应,对以后的上市、估值、交易都会有影响。”

对于业内的关注与担忧,香港交易所上市主管伍洁镟也在当日下午的发布会中作了回应:“我们对投资者利益的保护是多种多样的,此次规则不止有市值门槛,还有其他要求,如禁售期、定价机制等。不应仅仅关注最低市值,而把它视作对投资者保护的唯一方面。”

酝酿已久的改革

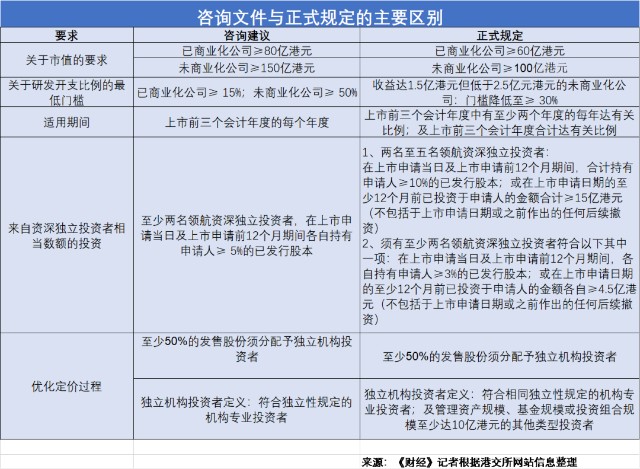

根据港交所公布的资讯文件,针对特专科技公司,已商业化公司的市值应不少于60亿港元,未商业化公司的市值应不少于100亿港元。收益达1.5亿港元但低于2.5亿港元的未商业化公司的研发开支比例最低门槛降低至30%,上市前三个会计年度中有至少两个年度的每年达有关比例,以及上市前三个会计年度合计达有关比例。

在优化定价方面,至少50%的发售股份须分配予“独立定价投资者”,即符合相同独立性规定的机构专业投资者,及管理资产规模、基金规模或投资组合规模至少达10亿港元的其他类型投资者。

与此前的咨询文件相比,港交所降低了对相关公司的市值要求、研发开支比例的最低门槛、适用期,并细化了对领航资深独立投资者的要求,以及对独立投资者的定义。《财经》记者梳理具体区别如下:

据了解,联交所在此次征询意见过程中共收到90份非重复回应,回应人士包括投资公司、专业机构、潜在上市申请人、企业融资公司等。

伍洁镟表示,此次新规应市场意见稍作调整,同时确保能为维持监管原意。

实际上,港交所对科技公司IPO的改革酝酿已久。

早在去年10月,香港特区行政长官李家超在上任后首份施政报告中称,将全面提升香港金融服务竞争力,将修改主板上市规则,为尚未达到利润和交易要求的先进科技企业融资提供便利。

同时,港交所也刊发了有关特专科技公司新上市规则的咨询文件,吸引无盈利、无收入科技公司赴港上市,并向社会公众征求意见。

从提出改革意向,到今年3月落地实施,仅历时5个月,足以看出港交所拥抱科技企业的迫切心情。“优质上市资源是有限的,各交易所都想要争取。交易所开门做生意,有好公司才有成交量。”有投行人士直言。

香港交易所联席营运总监陈翊庭曾公开表示,推出上市新规是为了提升香港市场竞争力,提升香港作为全球新经济公司首选上市地的地位。

其实早在2018年,港交所就宣布了25年来最大变革,接受未有收入的生物科技公司、同股不同权的创新公司和海外中概股回港上市,就此掀起了一轮生物科技公司赴港IPO、中概股回港二次上市的热潮,港交所IPO募资额也在2018年-2019年连续两年登顶全球。医疗保健业与资讯科技业合计共占香港市场总市值逾三分之一。

不过,自2020年以来,港交所全球IPO募资排名开始下滑,到了2022年,IPO募资额仅为2021年的三分之一,位列全球第四。另外,就科技行业上市公司数目及市值而言,港股仍落后于美股及A股。

港交所还面临自身业绩下滑的压力。年报显示,去年港交所全年收入及其他收益为184.56亿港元,同比下降12%;净利润为100.78亿港元,同比下降20%。港交所称,业绩有所下滑主要受全球金融市场表现不佳影响。

此外,低估值、流动性不足等问题一直困扰着港股市场。“香港是国际金融中心之一,虽然在整体估值规模、流动性等方面,与美股、A股还有一定差距,但差距一直在拉近。港交所愿意改革,从过去偏向传统行业,到现在主动吸引科技创新企业,展现了积极的姿态。”和合首创(香港)执行董事陈达告诉《财经》记者。

企业与资本的期待

面对港交所抛出的橄榄枝,从初创期高科技企业到投行、投资机构等开始跃跃欲试,对于独角兽企业的出现充满期待。

“现在已经有境内高科技企业向我咨询港交所这次改革的具体细则,他们也在密切关注。”有投行人士告诉《财经》记者。

强研发、高投入的独角兽企业将成为最大受益者。以生物医药行业为例,该行业具有前期投入大、回报周期长、风险高等特点。在港交所2018年改革后,一度有多家未有收入的生物医药企业赴港上市,体现了创新药行业迫切的融资需求。

在陈达看来,此次上市新规所能吸引的科技企业,大概率仍聚焦在芯片、人工智能、云计算、互联网等行业。

但他也认为,未商业化特专科技公司的市值槛并不低。“能达到估值要求的公司大概率已跨过初创期,完成多轮融资,算是实力强劲的行业独角兽。”

另外,光企业有意愿还不够,对于这类无收入无盈利科技企业,港股二级市场投资机构是否愿意买单,仍是未知数。

“港股市场青睐两种公司,一是派息率很高,业绩稳定的;二是渗透率迅速提升的,可以理解成增长速度很迅猛,而且会讲故事的。”有二级市场投资人士认为。

对于内地未盈利的科创企业而言,如今上市的选择更加多元,不仅有港交所、纳斯达克,还集齐了A股资本市场的三大板块——科创板、创业板、北交所。港交所有何优势?

富途投研团队表示,港交所的优势在于国际化与开放程度更高;上市审核标准与流程相对友好;香港税收政策较为优惠;相比内地交易所,香港市场投资者结构可能更加稳定。但科技企业选择上市地是出于综合因素考量,不仅取决于上市门槛,还有市场规模、流动性、监管制度等。

竞天公诚律师事务所合伙人王冠认为,“对于中国内地的科创企业来说,上交所科创板与港交所18C章的上市路径各有优势。港交所18C章更适合有国际化需求的企业,尤其是五大科技行业与消费、金融及新兴产业相结合的企业,而上交所科创板已经在半导体、高端装备制造、生物医药等产业形成了集群效应。”

“与其他交易所相比,香港应该凸显其作为全球最大离岸人民币中心的优势,吸引企业和投资。”温天纳对《财经》记者表示。

本文作者可以追加内容哦 !