美债警报拉响!又一场危机来临?

2023-03-28 08:02:40 37

美国银行业危机还未完全消停,另两场危机或又加速来临!

第一,美国银行业危机加速美国债务上限危机到来。

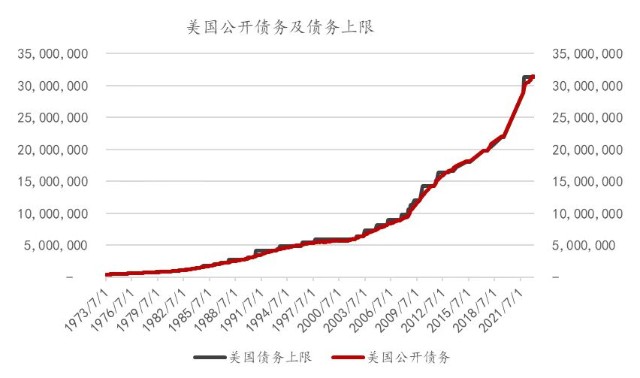

美国早在1月份已经触及31.4万亿美元的债务上限。但是美国内部迟迟无法就提高债务上限达成共识,由于没法“借新还旧”,现在美国政府主要靠非常规手段来偿还到期债务和利息。

美国债务上限可以理解为美国立法机关给美国政府设定的最高可借钱的额度(类似于信用卡额度),在上限的额度内美国政府可以按需发债借钱,一旦触及债务上限,就要停止发债动作,除非立法机关取消债务上限或者提高债务上限。

历史上,美国内部经过多轮博弈后,多次上调债上限,1997年至2022年,美国共提高债务上限22次,过去20年联邦债务法定上限从6.4万亿美元提高至31.381万亿美元。

最惊心动魄一次是在2011年,美国债务触及14.3万亿的上限超过3个月,美国非常规手段和“备用金”基本用完了。美国国会最终在资金用完前的几个小时达成将债务上限提高到16.4万亿美元。

但此后,美国主权债务评级被下调,在这博弈的阶段里(债务评级触及上限至评级下调),标普500指数和纳指大跌16.2和15.8%。

2023年这一次债务上限危机和2011年不同的是,美国现在还处在加息周期内,加上美国银行业危机让全球胆战心惊,上不上调债务上限都会带来不小的冲击。

1、如果不上调债务上限,现在的“备用金”大约能用180天左右,如果之后还不能提高债务上限,那么美国政府将没钱还债务和利息,美国债务将形成真正的赖账,陷入信用危机,今后美债将没人敢买,对美国是致命一击。

如果债务上限,由于之前储备资金被大量耗尽,短期内必然大肆举债,发行国债,市场上大量的钱被美联储抽走,相当于变相货币紧缩,美国科技企业、美国银行业原本就被美联储货币紧缩搞得焦头烂额,现在再雪上加霜无疑会埋下更大的雷。

第二,美国经济出现衰退倒计时,美债进入后倒挂时代。

美债倒挂一直是美国经济衰退的信号,在美债倒挂12-18个月后美国经济屡屡陷入衰退。美债倒挂是从去年开始的,到了现在有“大限将至”的意思。

所谓美债倒挂,意思是美债短期收益率高于长期美债收益率,这很不正常。因为时间越长风险越高,理应享受到更高的收益。美债倒挂反映了市场对美国长期经济的悲观预期。

2022年美国2年期和10年期国债率先倒挂,并在本月初期创了倒挂100个基点的历史记录。但是因为本月美联储加息预期放缓,甚至可能在今年降息,美国2年和10年国债收益率倒挂已经收缩到40个基点左右,进入后倒挂时代。

按照历史的剧情,在倒挂时代时代往往会出现经济衰退,这次会重演吗?我们拭目以待。

无论如何美国现在确实处于非常头疼的时期,美国现在的通胀非常高,如果不加息通胀会继续发烧,如果继续加息就会把一个一个雷引爆。

所谓“屋漏偏逢连夜雨 ”,正当美国政府因为美债搞得焦头烂额的时候,美债正被外国投资者大量减持。

美联储数据显示,截至3月 22 日的一周,外国官方持有的美国国债减少了 760 亿美元,至 2.86 万亿美元,这是自 2014 年 3 月以来的最大单周降幅。

值得注意的是,今年1月减持美债的国家不仅有中国、巴西、越南等国家,连美国盟友法国、德国、以色列等出现了抛售美债。

多国抛售美债,一是因为预期美债收益率下降,回报率降低。二是因为美债出现信用风险。投资人对美国内部债务上限上调的不确定性,同时乌克兰危机后美国将美元武器化,给各国投资者带来很大不安全感。

今年1月份中国持有美国国债8594亿美元,持仓环比去年12月减少77亿美元,为连续六个月减持美债,创下2009年5月以来最低点。

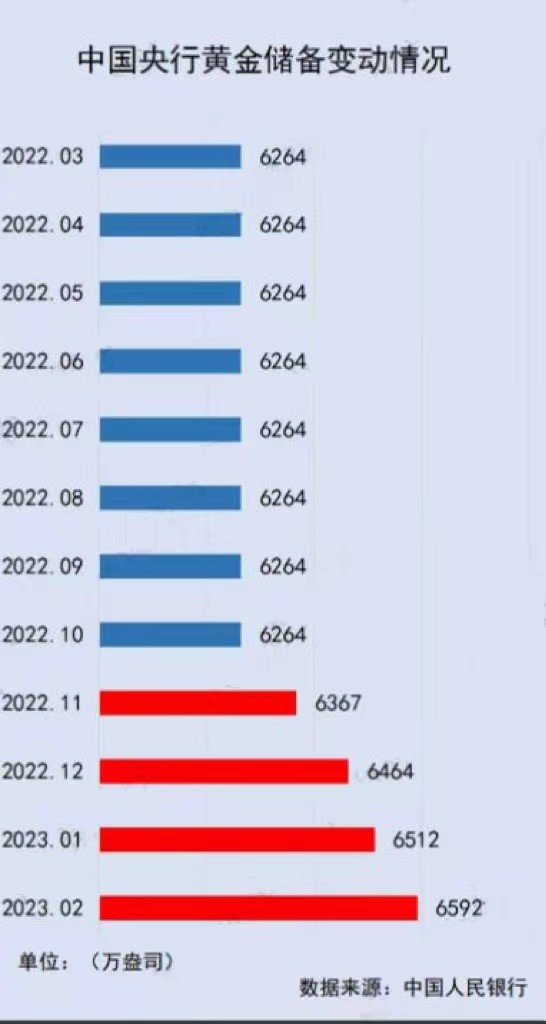

与此同时中国央行连续多月增持了黄金,因为无论什么时候黄金都是最安全的资产。

美债被大量抛售会加剧美债危机,变相起到了“加息”的效果,但这一切完全是美国咎由自取。

本文作者可以追加内容哦 !