库克来了,苹果赚了

2023-03-31 08:01:15 36

在帅得一塌糊涂的新加坡人周受资接受质询的时候,库克不远万里来到中国,收到官方隆重接待,成为中国官方的座上宾。

然后库克穿着浓浓中国老干部风(厅局级)的夹克,去了三里屯。发布在社交媒体的照片显示,库克正在一台明黄色iPhone后面合影。

这个色彩的iPhone,收获一众冷热两重天的评论。资深果粉们觉得这个颜色适合春天,但嫌弃的人认为这颜色显手黑。

在iPhone14和14plus销售遇冷的情况下,还有勇气推出这一款的新色手机,不得不佩服苹果的底气。也有可能是最近频频曝出有关iPhone15的消息,让广大果粉又一次充满了期待吧!

但最令人惊讶的是,iPhone14价格已经不便宜了,据传iPhone15还要涨价。这样割韭菜,是不是没人发火就把人当啊!

回到正题,基于品牌效应在果粉心目中根深蒂固,相信届时还会有不少人买单。得益于苹果产品在全球范围内经久不衰,相关产业链上的企业也跟着吃香喝辣,今天要说的恒铭达(002947.SZ)就是其中之一。

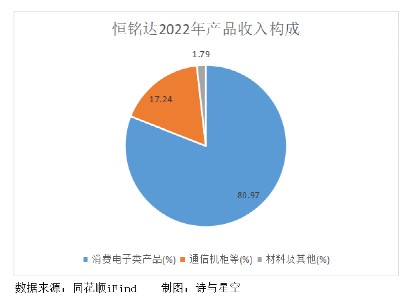

业务涵盖了消费电子、通信及新能源领域,其中消费电子产品获得的营收占比80%左右,主要为客户提供功能性器件、防护产品和外盒保护膜,应用于手机、平板电脑、可穿戴设备等产品。

公司的直接客户包括富士康、立讯精密、歌尔股份等消费电子产品制造服务商及组件生产商,产品最终应用于苹果、华为、小米、谷歌等知名消费电子产品终端品牌商。

在通信领域,2020年通过收购深圳华阳通来扩充金属结构件产能及组装能力,目前主要供给华为的通信机柜的金属结构件,并且为将来储能的相关业务做准备。

近几年新能源汽车赛道被普遍看好,恒铭达同样想分一杯羹。生产的精密结构件主要应用于新能源汽车中的多个模块,包括电池、电路以及无人驾驶系统等。

基于大客户生存的恒铭达同样抱上了新能源汽车领域的佼佼者——小鹏汽车的大腿,只是最近车企价格战愈演愈烈,在特斯拉频频降价、甚至宣布将生产15万的车型后,问界和小鹏也不得不紧跟其步伐宣布降价。

大幅降价意味着车企不得不压缩生产成本,想要在激励的竞争中获得一席之地变得更加艰难。相信不仅是车企本身,连同上游供应商也将经历一番洗牌。

01

2022年业绩增长的真相

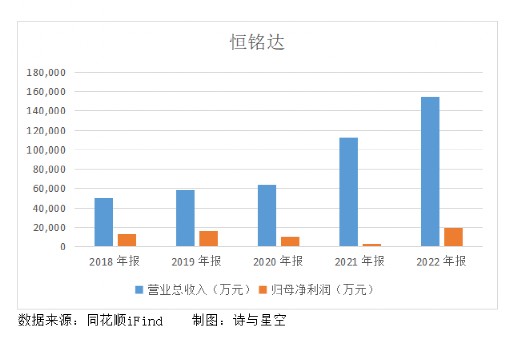

2022年公司实现营收15.47亿,同比增长了36.95%;获得归属于上市公司股东的净利润1.93亿,同比增长了517.43%。

咋一看以为业绩暴涨,实际是因为2021年业绩大幅下滑、不具备可比性。

与2019年刚上市时的巅峰相比,虽然营收翻了2倍,但归母净利润仅增加了16%。上市后的两年净利润每况愈下,终于在第3年回血了。

随着消费电子产品越来越智能化、集成化,技术门槛不断提高,整个产业链上下游都被迫朝着高质量升级转型,研发投入必不可少。

除此之外,对成本的控制也将决定产品毛利率的高低。

恒铭达的成本控制优势主要来自于自主研发与自主改进设备、自主研发自动化控制系统、生产的规模效应带来营运成本的下降与产品良率的提高。

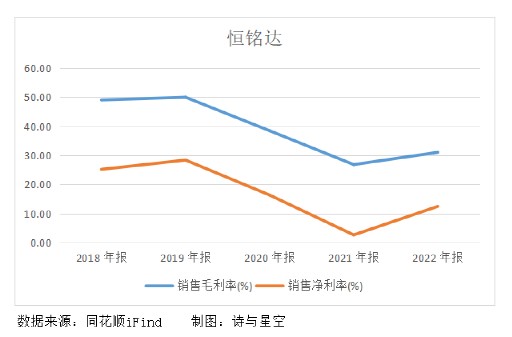

虽然毛利率和净利率还是未能恢复到初上市时的水平,但歌尔股份和立讯精密近三年平均毛利率也不过16%左右,在整个行业内看来,恒铭达处于中上游水平。

当然这样的成绩离不开大客户的大(帮)腿(助),俗话说,成也萧何败萧何,曾经欧菲光的遭遇还历历在目,未来还将出现多少同病相怜的人呢?

02

客户高度集中

恒铭达在消费电子领域的直接客户多是代工企业,本身已非常依赖苹果、华为等大客户,当下游终端消费市场对产品的需求越来越高时,上游厂商的处境自然也不好过。

除了快速响应市场变化、不断投入研发以及控制成本以外,还不得不依靠大客户提升营收。

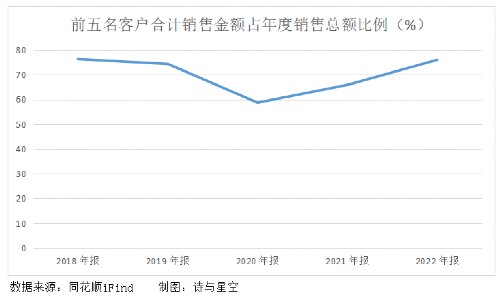

自上市以来,公司前五名客户合计销售额占年度销售额的比例平均为70%,可见是与大客户深度绑定。

上市初期也许可以借大客户之力拓展业务,但是终端品牌商对制造服务商、组件生产商会进行持续的跟踪考核,制造服务商和组件生产商也会对其上游供应商进行持续的跟踪考核。

未来若恒铭达不能通过考核,或者来自大客户的订单减少,那么客户高度集中将带来很大风险,被突然抛弃也是有可能的。

除了外在风险,公司内部也存在一些隐患。

03

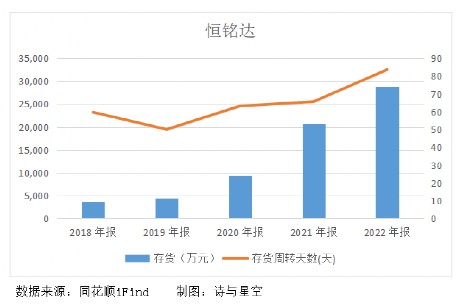

存货跌价风险

存货主要包含原材料和库存商品等,其中原材料占比约34%,主要原因是消费电子功能性器件、防护产品、外盒保护膜订单交付周期较短,为快速响应客户需求,需提前采购原材料和保持一定的库存。

不断增长的存货余额,叠加存货周转天数持续上升,意味着存货跌价风险将同步上升。

2022年原材料和库存商品分别计提了700万和3000万左右跌价准备,虽然对净利润影响不算太大,但释放出一个信号:存货周转变慢了。

众所周知,消费电子产品更新速度太快,若公司产品没有持续创新,很可能被下游客户或终端市场抛弃。

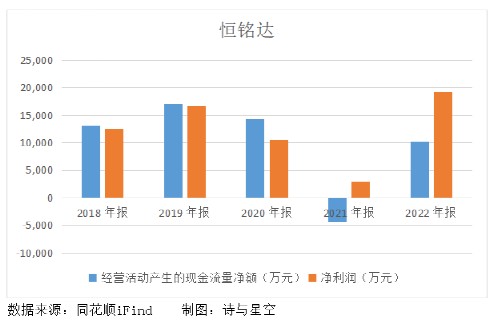

而现金流的波动,也从侧面证实了产品的变现能力不太稳定。

04

现金流起伏不定

近两年恒铭达的经营活动现金流净额与净利润存在较大差距,说明营收含有一些水分,净利润的质量并不高。

一方面经营活动获得的现金流不够稳健,另一方面,公司正大力布局通信和新能源领域,需要投入大量资金。

今年3月公司宣布向特定对象发行A股募集资金15亿,用于惠州恒铭达智能制造基地建设项目。项目建设完成后,将提升新能源、通信等领域产品的产能。

但2019年首次上市募投的项目和2021年非公开发行股票的募投项目均延期至2023年6月底完工,尚未给公司带来收益。

可以预见,在这几个重大项目尚未形成气候的阶段,公司的盈利也将受到一些制约。

05

总结

恒铭达对新能源业务的开拓尚处在初期阶段,尚未形成稳定的盈利模式和客户基础,同时面临政策、技术、市场等多方面的不确定性和风险。

消费电子、通信及新能源行业竞争激烈,市场需求变化迅速,技术更新迭代频繁,尤其是高度依赖大客户的情况下,如果公司不能适应市场变化和客户需求,业绩和市场地位均将受到一定影响。

本文作者可以追加内容哦 !