经济衰退来了!美联储这次如何应对?

2023-04-15 08:01:19 37

4月12日,美国3月通胀数据CPI出炉。同日,美联储公布3月货币政策会议纪要。

这两大重磅宏观消息挤到了同一天发布,时间线上,CPI在美股盘前发布,而货币政策会议纪要在盘中发布。

这样一个“宏观大日子”,美股在日内走出了“虎头蛇尾”的走势,究竟发生了什么?

01、CPI继续下行 但通胀仍过高

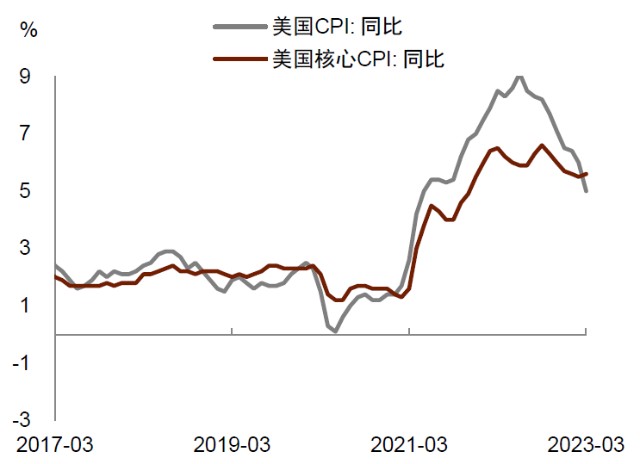

美国3月CPI同比5.0%,比起市场预期的5.2%要更好,较上月6.0%下降了1个百分点。这也是CPI自2021年5月以来的最低水平。核心CPI方面,3月同比5.6%,较上月5.5%有所反弹。

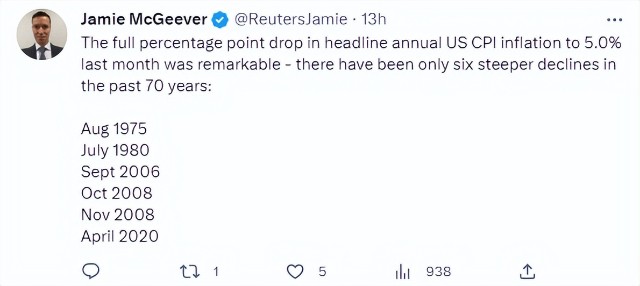

知名财经专栏作家Jamie McGeever指出,美国CPI在相邻两个月的回落幅度达1个百分点的情况在历史上是极为罕见的,在过去七十年的历史里,总共只发生过六次,最近的一次是三年前的2020年4月。

3月CPI的降幅超预期主要是由于能源价格的迅速降温。

能源价格环比由前值-0.6%扩大跌幅至-3.5%,其中汽油价格在3月环比下跌4.6%,能源服务中的天然气服务环比跌幅也达到7.1%,延续了上月快速降温的趋势。

总体来看,美国的通胀水平正在回落,但绝对值仍然较高,距离美联储2%的通胀目标还有很长的路要走。

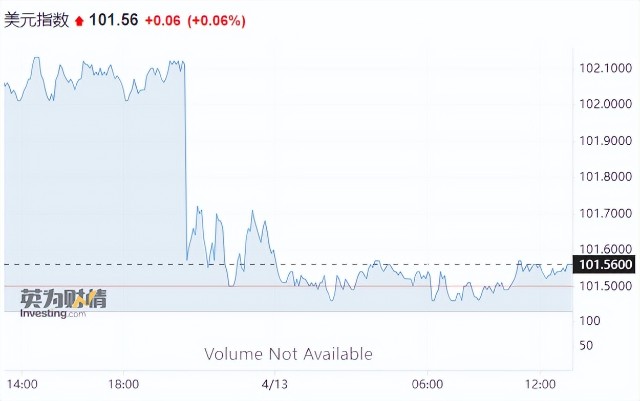

3月CPI数据发布后,美元汇率与股市都有明显波动。美元指数迅速走低,截至纽约汇市尾盘,4月12日衡量美元对六种主要货币的美元指数下跌0.69%,收于101.4997。

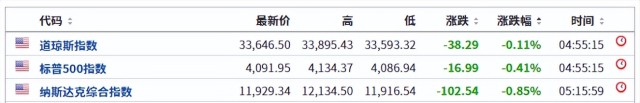

美股这边,毕竟CPI还是好于预期,对于资本市场也是一个利好,当日三大指数皆以高开开盘。

机构会如何看待通胀的走势呢?

中信证券预计短期美国整体通胀同比将进一步下降,但下半年高基数效应将消失,届时整体CPI同比增速下行幅度将较为有限。同时,目前核心服务项通胀仍在继续支撑美国核心通胀增速,中信认为未来核心服务项通胀明显降温需待住房项通胀出现拐点以及美国劳动力市场进一步走弱。

中金在研报中表示,美股3月CPI的下降是一个积极信号,但核心CPI的粘性强于预期,意味着通胀风险仍未解除。今年以来核心CPI同比一直保持在5.5%左右,尚无证据显示该指标会很快回到2%。对美联储而言,当前通胀仍然过高,银行业风险事件增加了未来通胀的不确定性。

而贝莱德的首席执行官Larry Fink则悲观的多,他认为美国通胀短期内很难降至4%以下水平。

02、经济衰退真的来了?

正当投资者觉得美股应该稳住了的时候,美联储的3月货币政策会议纪要如同一桶冷水浇了下来。

根据会议纪要,在3月的会议上,美联储官员普遍认为通胀仍然过高,去年四季度以来通胀下降的速度没有想象中那么快。

美联储官员预测,由于银行业压力的影响,轻度经济衰退或将于今年晚些时候开始,随后两年将出现复苏,导致失业率上升的趋势将持续到2024年初。

美国的经济衰退在过去几年不断被提起,但一直没有真正陷入衰退,而这次的美联储的会议纪要中,经济衰退首次从官员口中说出,市场最害怕的经济衰退似乎真的要来了。

美股三大指数瞬间跳水转跌,跌势最终持续到收盘。

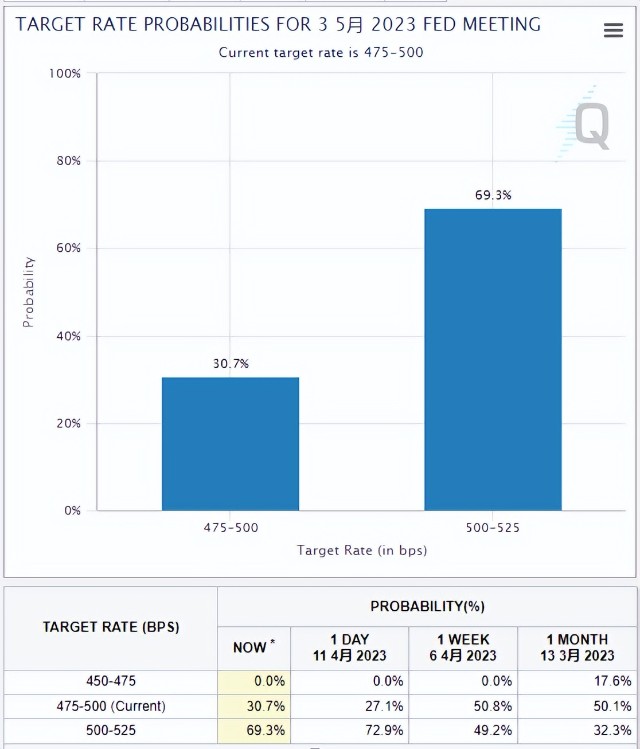

在两个重磅宏观消息发布后,美联储在5月加息25基点的概率小幅下降,但还是高达近7成,仍是可能性最大的选项。

虽然5月美联储加息25基点的概率变化不大,但对于这次是不是最后一次加息的分歧,似乎逐渐明朗了。

当地时间4月11日,美联储“三把手”,拥有永久投票权的纽约联储主席威廉姆斯表示:“美联储决策者3月时的展望是今年再加息一次,然后维持利率不变,这是一个合理的起点,尽管最终路径将取决于接下来经济数据的表现。”

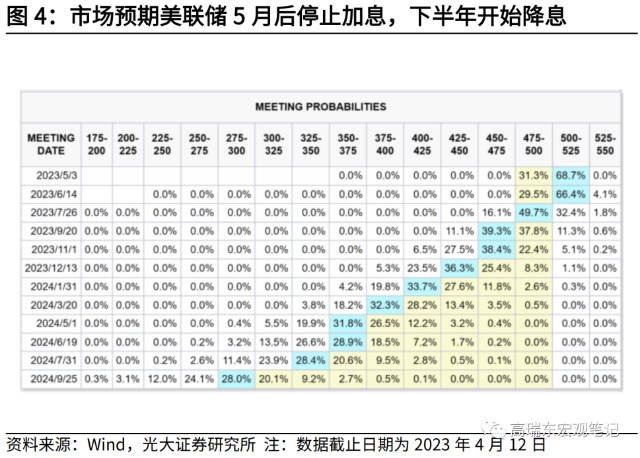

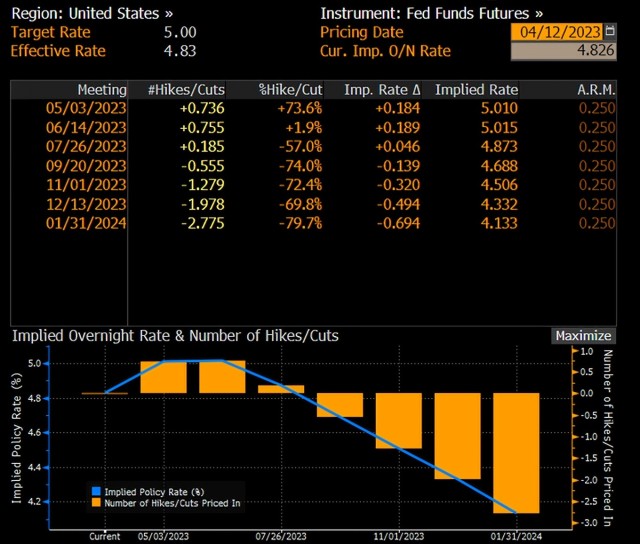

无论是国内还是海外的研究机构,多数也都认为美联储在5月份的加息为最后一次上调利率,幅度为25基点,随后将结束这长达一年多的货币紧缩周期。

中信证券表示,美国内生性通胀动能仍未被充分抑制,美联储仍有进一步加息以充分抑制需求拉动型通胀的合理性。综合通胀读数和就业数据来看,中信预测在5月继续加息25基点后结束本轮加息。

作为投行中鹰派的代表,高盛在3月下旬曾预测美联储将在5月和6月连续加息。然而,在银行风波后,高盛也不再“鹰”了。

在最新的报告中,以Jan Hatzius为首的高盛经济学家预计美联储将在5月进行“最后一加”,不再预计美联储将在6月加息。

高盛经济学家表示:“我们排除了6月加息的可能性,部分原因是迄今有限的数据似乎证实,在银行业动荡之后,信贷确实有些紧张,另外部分原因是:一些美联储官员似乎对5月份的加息都持犹豫态度。”

已经有很多乐观的市场人士开始展望美联储将马不停蹄在2023年内开启降息周期。

利率期货市场的数据最新显示,目前交易员大多预计美联储将在5月加息25个基点,6月不加息,7月则有较大概率降息。

03、银行危机余波未平

此外,会议纪要也显示美联储特别看重银行业风波的潜在影响,纪要共提及“银行”一词38次,“信贷条件”一词10次,美联储官员们的一个普遍共识是银行风波会引发“紧信用”,后者将对经济总需求和通胀产生抑制作用。

但官员们也提到,“紧信用”的影响有多大还很不确定,言下之意是如果影响很快显现,那么将无需继续加息,但如果影响有限,那么继续加息或将是合适的。

美联储官员在上个月的会议上曾考虑放弃加息,但得出的结论是,监管机构已经平息了银行业的压力,足以证明3月的议息会议上加息25个基点是合理的。

硅谷银行事件引发的银行危机可以说是完全打乱了美联储的节奏,要知道在银行危机发生之前,美联储在3月加息50基点才是市场的主流预期。

避免经济陷入衰退以及维护金融系统的稳定也是美联储必须要做的。

目前经济衰退的可能性比起之前大大提高,外加银行危机仍有余波,继续“收水”或许会“双杀”美国经济以及银行系统,这对于整个国家来说都是无法承受的。

小结

在历史上,有一个美联储停止加息的“风向标”:美联储的货币紧缩周期往往会一直加息到利率高于CPI为止。

而现在的最新CPI数据为5.0%,如果5月真的如市场预期的加息25基点的话,利率将来到5.00%-5.25%的水平,从而达成利率高于CPI的条件,也就是说,美联储的货币政策收紧空间或许已经所剩无几了。

那么股市会怎么走呢?中信认为,美股在美国经济衰退到来前仍有阶段性反弹行情。对于A股和港股而言,美联储加息进入尾声,美元指数和美债利率震荡偏弱运行或将使外围流动性压力进一步得到缓解。

文/Dennis

$硅谷银行(NASDAQ|SIVB)$$道琼斯(QQZS|DJIA)$$纳斯达克(NASDAQ|NDAQ)$

#美国3月CPI同比上升5%#

本文作者可以追加内容哦 !