0418:中日两大债主齐抛美债,我们会见证新的历史吗?!

2023-04-19 08:01:43 70

隔夜,美国财政部公布最新的2月国际资本流动报告(TIC),报告显示,外国投资者持有的美国国债规模在2月有所下降,以中日领衔的前十大“海外债主”中,有八个在当月出现了减持。

2月,日本在1月增持了281亿美债后选择了抛售,金额达226亿美元,跌落1月所处的四个月内高位,开始靠近去年10月所创的三年多来低位,仍然是最大的美国国债海外持有国。

2月,中国继续减持了106亿美元,连续第七个月下降。截至2月我们依然持有美债8488亿美元,创下了2010年6月以来的新低,但依然是第二大持有国。

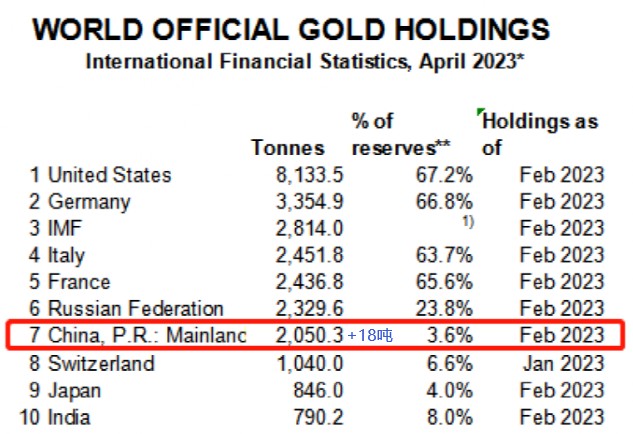

与减持美债不同的是,国家外汇管理局数据显示,央行继去年11月以来,连续5个月增持黄金储备,累计增持了386万盎司的黄金(120吨左右),如按区间均价计算,对应增持金额近500亿元人民币。

如上图所示,这是最新的世界黄金储备排名,中国的黄金储备占外汇储备的比重仍然偏低,如果按照目前的增持速率延续下去,预计以后将会取代国际货币基金组织(IMF),冲进前三。

一边减持美债,另一边增持黄金储备,这其中意味着什么,还需要许导再说下去吗?

事实上,我们之所以在前文《0406:到底是这世界太飘了,还是美国真的提不起刀了?!》能看到各个国家一系列的去美元化行动,正是因为美债违约的达摩克里斯之剑已经高悬在每位债主的头上。

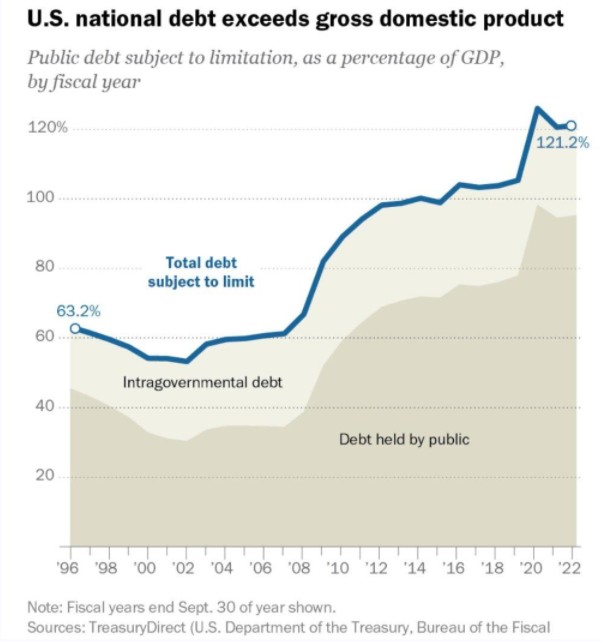

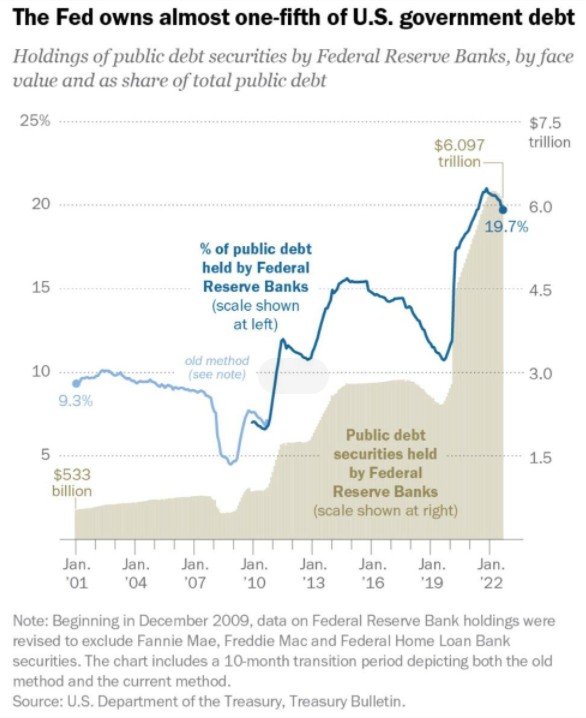

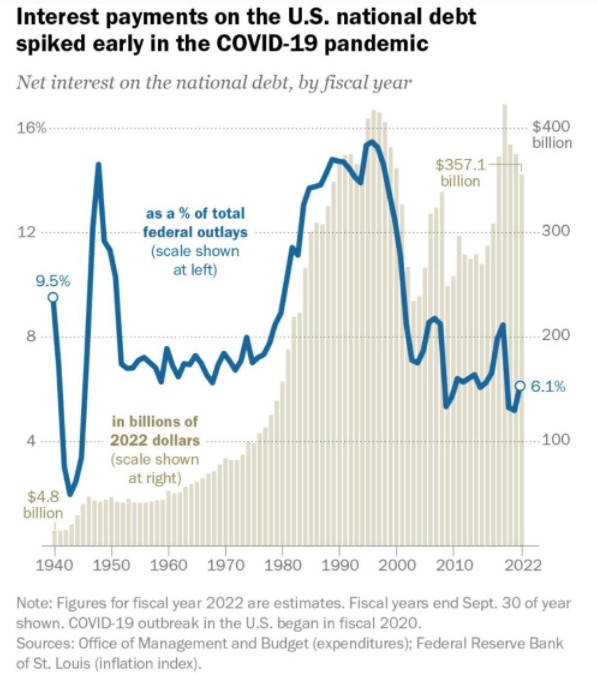

因此,比起海外的两大“债主”,目前美联储才是美债的最大“金主”,总共持有20%的美债,这直接导致了美债利息成为政府的最大开支之一。本财年美债净利息总额预计高达3960亿美元,占到联邦政府支出的6.8%。

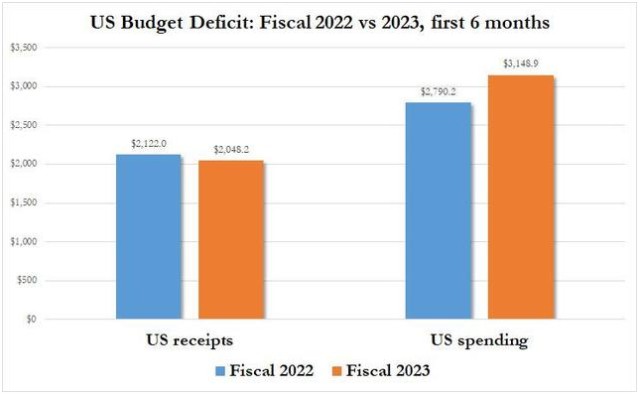

屋漏偏逢连夜雨,随着市场担忧下半年美国经济衰退,导致未来税收进一步疲软而支出依旧在飙升,会让债务问题进一步恶化。

据美国国会预算办公室最新发布的报告显示,2023财年前6个月,美国联邦财政预算赤字较去年同期的4300亿美元,飙升约3580亿美元,至1.1万亿美元。而前6个月美国联邦财政收入从去年同期的2.121万亿美元下降4%,至2.048万亿美元。仅3月,美国联邦财政预算赤字飙升了3780亿美元,为2022年9月22日以来的最大月度赤字。

今年2月,据美国国会预算办公室(CBO)估算,若不能及时提高债务上限,财政部的非常规措施将在今年7月到9月间耗尽,若4月的所得税收入不及预期,则存在7月之前耗尽非常规措施与现金的可能性,届时美国将面临债务实质性违约。

CBO当时警告, 4月的税收收入可能会低于此前的估计水平。而较低的税收收入可能会使美国政府违约的日期更近。

3960亿美元的净利息总额还只是我们当下看到的数字,由于美联储非常激进的把联邦基准利率抬高到了5.00%-5.25%,这就意味着随着时间的推移,用新债还旧债的借贷成本将会直线飙升。如上图所示,自2010年以来,光利息支出总计已经超过了3万亿美元。

国际知名投行高盛发布报告指出,美国政府债务占GDP得比率持续飙升这一状况不可持续,现阶段仍有两大不利因素将进一步推高债务:

首先,我们的预测没有考虑经济衰退,过去7次经济衰退,对政府财政状况的影响非常大,使财政赤字迅速扩大。其次,更高的债务水平可能会提高借贷成本,进一步增加债务。

其次,考虑到这些风险,如果政策保持不变,十年后,我们预计联邦债务将达到GDP的近120%,超过二战后峰值106%,而利息支出占GDP的4%。债务占GDP的比例可能在未来30年翻倍。

根据CBO的保守估计,美国未来十年将增加19万亿美元的债务,债务占GDP的比例到2053年将翻倍至195%。

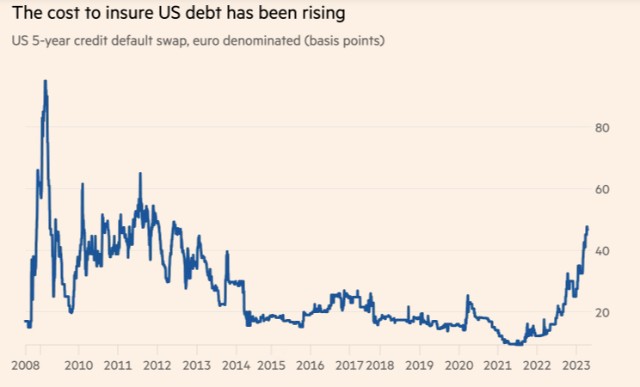

当然,正是因为债务上限的逼近,投资者忧虑升温,此前美国五年期信用违约掉期(CDS)的价格本月达到了2012年以来的最高水平。

美国华盛顿智库两党政策研究中心此前警告,如果国会不采取行动提高联邦政府债务上限,美国可能6月初便面临前所未有的债务违约。

美国财政部长耶伦曾数次警告这种结果将是灾难性的。

尽管美债违约仍被认为不太可能发生,但投资者正在采取行动以保护自己免受这种可能性的影响。比如说我吧,前文《0417:大象起舞,指数冲关!》是不是和你们提到“黄金下方4小时级别的通道底部支撑位于1980-85美元/盎司”?隔夜空单出局后,顺手挂了个多单进场,今天拉起来真是快啊!

美国债务问题的客观存在,这也从基本面解释了,为什么金价的走势如此的坚挺,明明短线上已经出现超买信号,可是砸下来之后,买盘又如此的强劲。如果说许导此前的语音所提及的摩根大通事件更多的是市场传言,那么美国的债务上限问题,则是实实在在的事实。

毕竟,对于基金经理们来说,哪怕美国债务违约的概率在小,那么投资组合里面配置黄金资产进行对冲,何乐而不为呢?!

因此,到底悬在各位债主们头上的达摩克里斯之剑,最终是否会掉落呢?我们是否又会见证新的历史呢?

请大家拭目以待!

-END-

本文作者可以追加内容哦 !