重创之后的港股教育公司:2022年财报分析与展望

2023-04-22 08:01:37 50

恰逢财报季,多鲸在港股高等教育以及职业教育赛道,各选择三家头部企业,共统计了六家港股教育公司的业绩,其中营收同比增长的企业有三家,占比 50%;净利润同比增长的企业也有三家。

上述业绩显然难以令投资者满意,2022 年,大部分港股教育公司的股价也「跌跌不休」。以营收、净利润双降的民生教育为例,其股价从 2022 年初的 1 港元/股左右降低到年末的 0.4 港元/股左右,跌幅达 60%。

不过值得期待的是,2023 年,疫情已偃旗息鼓,并且教育利好政策以及人口红利不断,这或许也预示着,一众港股教育公司将走出「微笑曲线」,斩获亮眼的业绩。

整体而言,港股教育企业的业绩都不尽如人意,不过分赛道来看,相较于职业教育企业,高等教育企业的韧性相对更高一些。

港股高等教育赛道中,除民生教育一家企业营收、净利润双降外,希望教育和中教控股的营收都保持增长,其中中教控股甚至实现了营收、净利润双增。

民生教育整体业绩萎靡,与线上业务发展不利以及费用增长有直接的联系。财报显示,2022年,民生教育在线教育业务营收为 10.42 亿元,同比下跌 8.8%,占总营收的 44.3%。

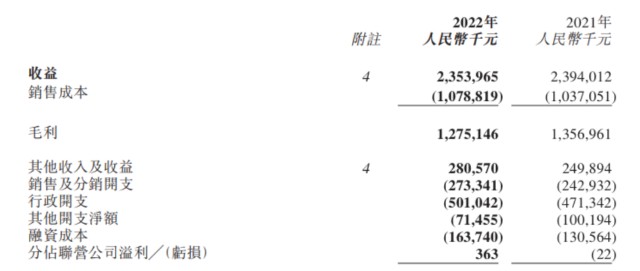

图源:民生教育2022年财报

与此同时,民生教育的费用还在持续增长,销售、管理、财务费用分别为 2.73 亿元、5.01 亿元以及 1.64 亿元,分别同比增长 12.35%、6.37% 以及 25.19%,其中师资成本为 3.55 亿元,同比增长 10.5%。

一方面,新业务拓展不力,另一方面,成本节节上探,民生教育的创收能力自然面临挑战,2022 年公司毛利率为 54.2%。

与民生教育形成截然反差,同属高等教育赛道的中教控股交出了一份亮眼的答卷。2022 财年,中教控股营收 47.56 亿元,同比增长 29.17%;净利润 18.45 亿元,同比增长 27.77%。

财报显示,中教控股的营收、净利润双增,主要系「高等职业教育机构的在校学生人数及学费的增长所带动」。当期,中教控股高等职业教育分部营收为 27.59 亿元,同比增长 42.5%。

图源:中教控股2022年财报

值得注意的是,中教控股的年度财报以 8 月 31 日为分界线,一方面虽然覆盖了 2022 年的大部分时间,另一方面,其实也涵盖了疫情相对平稳的 2021 年 Q4 的招生「黄金期」。财报显示,截至 2022 年 8 月 31 日,中教控股高等职业教育人数为 24.6 万人,同比增长 38.67%,增速在整个教育赛道都处于前列。

考虑到 2022 年 Q4,中国疫情多点开花,多地经济遭受重创,中教控股 2023 财年一季度的业绩能否保持高位增长态势,尚需时间检验。

与高等教育赛道尚有中教控股一家企业在 2022 年实现营收、净利润双增不同,港股职业教育赛道的企业要么是增收不增利,要么是增利不增收,亦或者是营收、净利润双降。

2022年,中国新华教育营收 6.25 亿元,同比增长 10.63%,净利润 2.36 亿元,同比下降 33.56%。中国新华教育的营收增长主要系在校生人数及平均学费增加。截至2022年12月31日,新华教育集团在校生总计60510人,同比增长7.06%;其中全日制在校生共计44622人,同比减少1.105%。

但是另一方面,为了夯实核心竞争力,中国新华教育的投入还在进一步加大,这也反噬了净利润。2022 年,中国新华教育主营业务成本为 2.57 亿元,同比增长 31.5%。此外,因汇兑亏损增加,当期中国新华教育的行政开支也达到了 1.58 亿元,同比增长 147.1%。

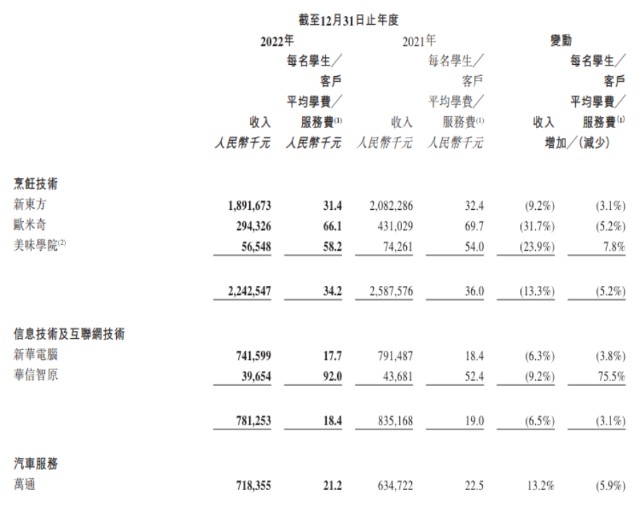

与中国新华教育截然相反,中国东方教育 2022 年的业绩趋势为营收下跌,净利润增长。营收下跌主要系学生数量减少,导致主营业务收入下跌。2022 年,中国东方教育新培训人次及新客户注册人数为 13.4 万,同比减少 13%。

图源:中国东方教育2022年财报

在此背景下,中国东方教育七大分部业务中,除万通汽车教育营收增长,其余六分部业务收入均同比下跌。其中支柱性业务新东方烹饪教育的营收同比下跌 9% 至 18.9 亿元。

不过好在,中国东方教育尽力压缩了成本。2022 年,中国东方教育销售开支、行政开支、研发开支以及财务成本分别为 9.5 亿元、5.1 亿元、0.2 亿元以及 1.6 亿元,分别同比下降 5%、6%、30% 以及 3%。

与此同时,中国东方教育教学相关消耗品及其他成本、办公开支成本也分别同比减少 20% 以及4%。成本地大幅收缩,不光极大地平衡了营收地下跌,并且实现了正向的净利润。

总而言之,纵观港股高等教育和职业教育赛道的六家企业,可以发现,除中教控股因财报周期不以自然年计,而在一定程度上避免了疫情的影响外,其余五家企业的业绩均不尽如人意。

疫情影响下,大部分企业的招生受到了严重影响,这也极大地削弱了这些企业的成长性。与此同时,因学校运营需要巨额的成本,即使有少部分学校的招生没有受到影响,也难以平衡巨大的开支,陷入增收不增利的泥潭。

尽管 2022 年,部分港股高等教育赛道企业的业绩并不理想,但不能忽视的是,00 后的人口红利仍在,随着疫情逐步稳定,高等教育企业也有可期的发展空间。

教育部披露的信息显示,2021 年和 2022 年,中国高考人数分别达到了 1078 万人和 1193 万人,创历史新高。这决定了,高等教育企业在未来一段时间将拥有海量的「流量」。

在此背景下,港股高等教育公司并没有因前两年业绩低迷而故步自封,而是积极进取,试图通过内生或是并购的方式谋篇布局,以图第一时间抢占市场红利。

以中教控股为例,2023 年 1 月 10 日,其开启新一轮配售,认购款净额约为 16 亿港币,「拟将认购所得款项净额用作扩大校园网络(包括校园发展及潜在并购项目)及营运资金用途。」

事实上,过去几年,中教控股一直靠并购驱动学生人数增长。官方资料显示,上市之初,中教控股仅有 3 家高校,过去几年,中教控股斥资 95.8 亿元先后收购了 10 家高校。

除了借助资本的力量,兼并其他高校,也有一部分企业选择「内生性」地扩大高校基本盘。

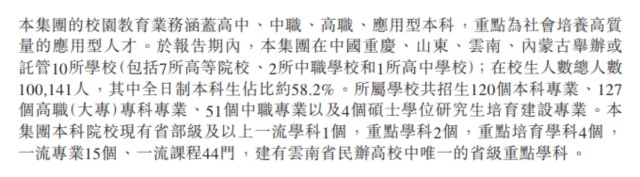

以民生教育为例,2022 年,其共完成近 11 万平方米新校舍的建设,包括教学实验楼、学生活动中心、学生宿舍、学生食堂等;新建及升级改造各类实验实训室 90 余个,相关的资本开支约 3.13 亿元。

图源:民生教育2022年财报

财报显示,2020 年 - 2022 年,民生教育在校生总人数分别为 9.28 万人、10.11 万人以及10.01 万人。纵向对比可以发现,2022 年民生教育在校生人数同比微跌,这或许是因为疫情影响了民生教育的招生。

反过来考虑,民生教育在 2022 年针对校园进行了大手笔地投入,2023 年疫情稳定后,其在校生人数或许也会保持相应的增长。

相较于高等教育行业在人口层面有可期的未来,职业教育行业还多了一层政策的扶持。

2022 年末,国务院颁布的《关于深化现代职业教育体系建设改革的意见》明确表示,「制定支持职业教育的金融、财政、土地、信用、就业和收入分配等激励政策的具体举措,形成有利于职业教育发展的制度环境和生态,形成一批可复制、可推广的新经验新范式」。

与此同时,就业压力增大,也促使职场人士进行「深造」,以提升自身的就业竞争力。中商产业研究院数据显示,预计 2022 年,中国非学历职业教育培训行业的独立学员人数为 39.6 百万名,2020 年- 2026 年的复合年均增长率为 5.4%。

两方面因素合力,自然会拉升职业教育市场规模。艾瑞咨询披露的数据显示,预计 2023 年,中国非学历职业教育市场规模将超 6400 亿。除 2020 年因疫情造成市场规模同比下跌外,2017 年以来,相关市场增速均超 10%。

在此背景下,职业教育行业的玩家也开始加紧进行校舍布局。以中国新华教育为例,财报显示,其新校区一期工程的主体建设已完成,并于 2021/2022 学年正式投入使用。二期工程也将随着学生规模的扩大而逐步建设。

前文提到,在营收增长的背景下,中国新华教育的净利润下跌,主要是因为主营业务成本增长过高所致,而主营业务成本增长,主要系「教学投入的不断增加」。显然,相较于在 2022 年靠「降本」维持正向的收益,中国新华教育更希望通过大手笔地投入,在长线上博取更高的收益。

与中国新华教育和中国东方教育靠线下渠道实现相对稳定的业绩不同,粉笔依然身陷亏损的泥潭无法自拔。

针对为何 2022 年出现巨额亏损,粉笔有充足的理由,主要系 pre IPO 优先股随公司估值增加引起的 20.3 亿元公允价值亏损。

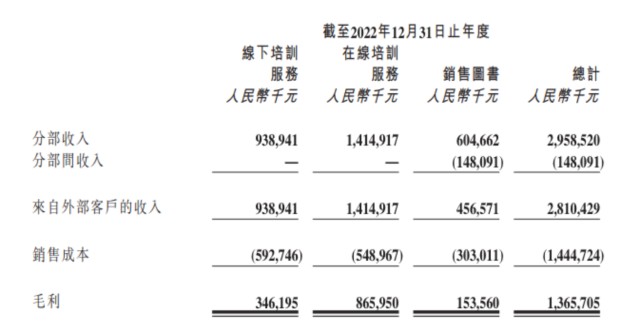

图源:粉笔2022年财报

不过值得注意的是,粉笔线下业务开展不利也是不争的事实。财报显示,2022 年,粉笔线下业务营收 9.39 亿元,同比下跌 41.93%。虽然粉笔线上业务的基本盘仍在,但不能忽视的是,其线上业务的增速已明显放缓。

从这个角度来看,即使 2022 年,粉笔考控制成本实现了扭亏为盈,其成长性也已大打折扣。如果想要持续吸引投资者关注,粉笔还是应该尽快布局线下渠道,以推动增量业务成长。

总而言之,因疫情反复、经济萎靡,2022 年,大部分港股高等教育以及职业教育赛道的企业都面临不小的压力。

不过宏观来看,2022 年的教育行业,已经「熬」到了黎明。2023 年以来,疫情再无波澜,并且一季度 GDP 增速为 4.5%,重回正常轨道。这意味着,教育行业招生和日常教学终于不再受限。

在此背景下,众多教育企业纷纷提前布局,或外购、或内生,或许可以在第一时间抢占市场红利。也正因此,2023 年的港股教育板块,依然值得我们高度关注。

本文作者可以追加内容哦 !