过剩危机拉响警报!二季度又要跌?

2023-04-25 08:01:03 38

近日,标普全球发布了一篇报告,标普全球 ( S&P Global Commodity Insights 报告称,供应中断风险和下游铝需求低迷预计将限制 2023 年第二季度的全球氧化铝价格走势,此前在减产和囤货活动的推动下,第一季度氧化铝价格上涨。

然而,与价格相比,氧化铝更大的问题在于“过剩危机”。

文章有点长,数据有点多,不想看完整版的,盐叔给大家总结一下:电解铝是氧化铝最大的下游,因电解铝产能已被“封印”,新增产能无望,氧化铝也只能跟着“吃瘪”,蝴蝶效应下,殃及上游烧碱或不可避免。

1

二季度价格重心或下移

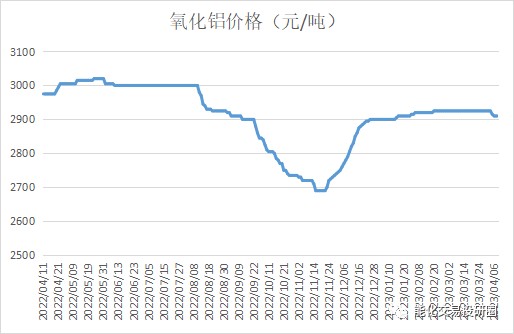

今年一季度,氧化铝价格较去年下半年有所回升,同时因生产原料价格下降,中国氧化铝行业小幅盈利。

但是,随着4月份供应端出现明显增量,而需求难有显著增量,氧化铝行业仍难有起色:4月,田东及文丰新投产能逐渐释放产量,月末鲁北投产;需求方面,四川及贵州地区电解铝复产到位,云南电解铝暂时难有变化。在供应增加的背景下,预计4月份氧化铝价格重心将下移。

事实上,从长期来看,氧化铝的境况更加“窘迫”。

2

过剩危机拉响警报

目前在用途上,约95%的氧化铝为冶金级氧化铝,用于生产电解铝,5%的氧化铝用于生产非冶金级氧化铝,包括用于红外军事装置、民用航天、军工、高强度激光、条形扫描仪、耐磨轴承的纤维等电学、光学、化学、生物、吸声、热学等领域以及精细陶瓷。

可以看到,电解铝是氧化铝最大的下游。目前,平均一吨的电解铝需要消耗1.95吨的氧化铝。但是,近年来,氧化铝的产能扩张速度却远远高于电解铝。

2022年电解铝产能较2017年增加约88万吨,氧化铝产能新增约1830万吨,供需明显失衡。更糟糕的是,氧化铝的产量受限于电解铝的“产能”天花板。

自2017年以来电解铝行业持续整顿,锁定产能天花板在4500万吨左右。

去年11月,工信部等三部门印发《有色金属行业碳达峰实施方案》,明确提出要巩固化解电解铝过剩产能成果。坚持电解铝产能总量约束,严格执行产能置换办法,研究差异化电解铝产能减量置换政策,将严控电解铝新增产能纳入中央生态环境保护督察重要内容,防范氧化铝等冶炼产能盲目扩张,推动电解铝等行业改造升级。山东省更是明令严禁新增产能。

很明显,电解铝的产能增长,别无可能。

据SMM数据统计,2022年国内新投氧化铝产能达到了1030万吨,截至2022年12月,除去已经停减产暂无复产计划的产能,国内氧化铝建成产能达9,675万吨。而我国电解铝建成产能为4526万吨(含已建成未投产产能),运行产能为4043万吨,即便按照电解铝4500万吨的年产能天花板进行测算,对应氧化铝需求量为8730万吨。这中间,近千万吨的过剩产能何去何从?

今年来看,百川盈孚数据显示,预计2023年全国电解铝新建产能180.2万吨/年,当前已投产14万吨/年(截至2023年2月),若剔除产能置换项目后,新增产能仅约36万吨/年。

3

出口成唯一解?

国内电解铝消化不了,出口如何?

数据显示,2022年,全球氧化铝产量约为1.4亿吨,中国占比达55%。2022年全球电解铝产量约6900万吨,氧化铝基本维持供需平衡。

2022年,我国氧化铝出口量达100.74万吨,是2021年的8.4倍。目前来看,出口或许是唯一解。

去年因欧洲天然气价格暴涨,工业用电成本大幅攀升,欧洲电解铝企业出现较大幅度减产,累计达166万吨。若2023年能修复这一部分减产产能,那么将带动氧化铝需求。

但从一季度的数据来看,海外经济衰退和新能源汽车产销不及预期,情况仍不理想。也就是,氧化铝出口仍充满未知数。

4

波及上游烧碱

氧化铝“轰轰烈烈”去产能,上游烧碱自然受影响。

据了解,氧化铝是烧碱最大的下游品种。2022年,烧碱产能约4729万吨,其中氧化铝消费一直以来保持了1/3以上的消费比例,占据着传统消费的首位。

生产1吨氧化铝大概需要2.3吨铝土矿、0.5吨煤炭、0.13吨烧碱和0.25吨石灰。烧碱占氧化铝生产成本的16%—20%。

从长期来看,氧化铝产能势必受限,这部分收紧的需求能否在新能源锂电领域得到弥补,就看未来锂电的增长速度了。

能化交易投研社,是为盐化工等能化产业人士倾力打造的投研交流平台,每日为您提供产业研究、前沿情报、交易提示,助您参透化工产业的宏观及政策、前瞻产业格局及走势!

更多产业链海量数据、行业情报,内部深度解析

坚持是一种信仰,专注是一种态度

点击“在看”,以此鼓励投研社继续创作!

让我们在投研的道路上一起披荆斩棘!

本文作者可以追加内容哦 !