亚盛医药:“孤儿药之王”为何难获市场认可?

2023-05-17 08:00:48 105

医曜为锦缎旗下医药产业研究平台。本文系基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议。

医曜为锦缎旗下医药产业研究平台。本文系基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议。

2018年,《我不是药神》火了,它犹如一把尖刀,深深地刺入了现代人早已麻木的心灵。剧中的患者所患的是慢性粒细胞白血病(CML),这是一种发生于造血干细胞的恶性骨髓增殖性疾病,约占成人白血病总数的15%。 在《我不是药神》故事发生的年代(2002年),CML是一种预后极差的疾病,患者生存期极短,医生也几乎束手无策。对于CML患者而言,诺华公司是名副其实的“救世主”,它们研发的药物伊马替尼(格列卫)疗效出奇,很多患者用药后都生存十年以上,把“绝症”CML转化为了一种“慢性病”。 尽管格列卫疗效卓群,但受制于专利保护,在上市初期价格高昂,很多患者无力支付原研药,因此才选择“山寨”版的印度仿制药。按理说,一款药物的价格会随着上市时间的推移而下降,但诺华却因为在国内市场缺乏竞争对手,因此售价始终高达23500元,直至2013年专利到期,仿制药的出现才最终将格列卫的售价降至3000元以下。 “神药”格列卫充分证明了创新药自强的重要性,如果我们不能研发出自己的创新产品,那么就不得不面对海外创新药企的天价药物。 尽管CML患者如今已经能够用上平价的格列卫,但这种“创新”困境实则依然存在。格列卫是第一代BCR-ABL抑制剂,超群疗效背后却是无法避免的耐药性问题,目前只有第三代BCR-ABL抑制剂能够最优解决耐药,而国内唯一获批的第三代BCR-ABL抑制剂奥雷巴替尼(耐立克)就是由中国创新药企亚盛医药研发。 但现实是,成功填补国内第三代BCR-ABL抑制剂空白的亚盛医药市值却不足60亿元。这不禁给投资者留下思考,究竟亚盛医药为何难以获得市场认可?市场又在担心什么? 01 商业化元年:不错的起跑

尽管CML患者如今已经能够用上平价的格列卫,但这种“创新”困境实则依然存在。格列卫是第一代BCR-ABL抑制剂,超群疗效背后却是无法避免的耐药性问题,目前只有第三代BCR-ABL抑制剂能够最优解决耐药,而国内唯一获批的第三代BCR-ABL抑制剂奥雷巴替尼(耐立克)就是由中国创新药企亚盛医药研发。 但现实是,成功填补国内第三代BCR-ABL抑制剂空白的亚盛医药市值却不足60亿元。这不禁给投资者留下思考,究竟亚盛医药为何难以获得市场认可?市场又在担心什么? 01 商业化元年:不错的起跑

伴随耐立克在2021年的上市,亚盛医药迎来了属于它的商业化元年。 整个2022年,亚盛医药实现总营收2.1亿元。自上市以来,耐立克共实现营收1.82亿元,鉴于其是在2021年11月份获批的,因此这1.82亿元可基本全部视为2022年的营收。商业化第一年就取得这样的成绩,似乎验证了国内第三代BCR-ABL抑制剂的潜力。  图:亚盛医药近些年营收变化,来源:公司财报 在耐立克获批以前,国内对一代、二代BCR-ABL抑制剂耐药的CML患者缺乏有效的治疗方案,大多数只能通过骨髓移植或者化疗维持生命,5年生存期状况十分不理想。耐立克的出现,一定程度解决了国内患者未被满足的临床需求。 5月12日,另一款武田制药的第三代BCR-ABL抑制剂帕纳替尼开始在中国申请上市,但由于耐立克的提早布局,几乎已经让帕纳替尼的申请失去了意义。在更深层次的创新价值上,耐立克的抢先上市解决了对海外创新药的依赖。 中国的原创新药当中,能够做到同领域第一或唯一的产品其实非常少。此前,许多1类新药都是钻着监管和专利规定不完善的空当上市的Fast-follow。耐立克则是完全自主知识产权,甚至已经展现出了Best in class的潜力。 然而,以上还不是耐立克获批带来的最大意义。在耐立克上体现最重要的一点,则是监管层和支付端对于创新药的态度。在2023年1月举行的国家医保准入谈判中,耐立克得到支付端国家医保局的支持,以较小的降幅顺利完成了医保的准入。谈判前后年费用分别为18.75万元(赠药后)、17.44万元,耐立克成为医保谈判准入价格历史第二高的国产创新药。 17.44万元/年的治疗费用,只需要5800名患者使用,就能创造10亿元级别的销量,这对一款创新药来说,是巨大鼓励。目前,耐立克用于治疗一代和二代TKIs耐药或不耐受的CML慢性期患者的上市申请已获国家药监局受理并被纳入优先审评程序,有望今年获批。 对于亚盛医药而言,商业化首年的业绩表现是值得肯定的。无论是产业层面,还是公司层面,耐立克的热销都均具有里程碑意义。 02 薛定谔的潜力

图:亚盛医药近些年营收变化,来源:公司财报 在耐立克获批以前,国内对一代、二代BCR-ABL抑制剂耐药的CML患者缺乏有效的治疗方案,大多数只能通过骨髓移植或者化疗维持生命,5年生存期状况十分不理想。耐立克的出现,一定程度解决了国内患者未被满足的临床需求。 5月12日,另一款武田制药的第三代BCR-ABL抑制剂帕纳替尼开始在中国申请上市,但由于耐立克的提早布局,几乎已经让帕纳替尼的申请失去了意义。在更深层次的创新价值上,耐立克的抢先上市解决了对海外创新药的依赖。 中国的原创新药当中,能够做到同领域第一或唯一的产品其实非常少。此前,许多1类新药都是钻着监管和专利规定不完善的空当上市的Fast-follow。耐立克则是完全自主知识产权,甚至已经展现出了Best in class的潜力。 然而,以上还不是耐立克获批带来的最大意义。在耐立克上体现最重要的一点,则是监管层和支付端对于创新药的态度。在2023年1月举行的国家医保准入谈判中,耐立克得到支付端国家医保局的支持,以较小的降幅顺利完成了医保的准入。谈判前后年费用分别为18.75万元(赠药后)、17.44万元,耐立克成为医保谈判准入价格历史第二高的国产创新药。 17.44万元/年的治疗费用,只需要5800名患者使用,就能创造10亿元级别的销量,这对一款创新药来说,是巨大鼓励。目前,耐立克用于治疗一代和二代TKIs耐药或不耐受的CML慢性期患者的上市申请已获国家药监局受理并被纳入优先审评程序,有望今年获批。 对于亚盛医药而言,商业化首年的业绩表现是值得肯定的。无论是产业层面,还是公司层面,耐立克的热销都均具有里程碑意义。 02 薛定谔的潜力

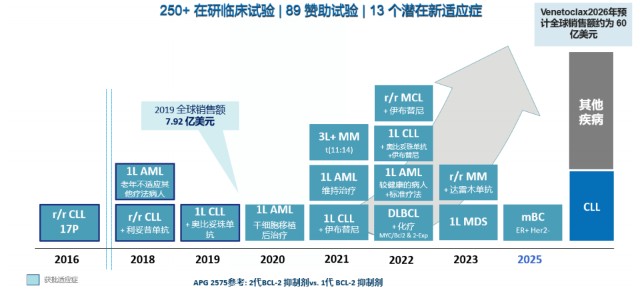

商业化元年,耐立克表现不俗,但它却并不是亚盛医药的弹药库中最优秀的那一个。 在不久前的2023年美国临床肿瘤学会(ASCO)年会上,亚盛医药共披露了四个重点临床管线的进展,除第三代BCR-ABL抑制剂耐立克外,三款在研管线Bcl-2选择性抑制剂APG-2575、MDM2-p53抑制剂APG-115,和FAK/ALK/ROS1三联抑制剂APG-2449则更受期待。 其中,竞争力最强的是APG-2575,它是新型口服Bcl-2抑制剂,也是亚盛医药最具想象空间的管线。目前,全球仅有一款艾伯维的Bcl-2抑制剂Venclexta获批,2022年营收突破20亿美元,市场普遍预计它会是一款营收突破60亿美元的重量级产品。  图:Venclexta预期市场规模,来源:东吴证券 整个Bcl-2抑制剂竞争格局松散,所有厂家都想打造第二款Bcl-2抑制剂,以此来分食Venclexta的蛋糕。国内企业方面,亚盛医药、百济神州、复星医药是主要竞争者,亚盛医药进度最快,百济神州潜在效率最佳,复星医药也将Bcl-2抑制剂管线以4.4亿美元的总价授权给了礼来。 亚盛医药堪称“孤儿药之王”,作为中国首个、全球第二个进入注册临床研究的Bcl-2抑制剂,APG-2575已获得FDA授予的五项孤儿药认证,正在多个国家进行19项Ib/II期临床研究,适应症包括多项血液病、非霍奇金淋巴瘤等。除了积极推进在血液瘤和实体瘤领域的临床开发外,APG-2575在自免领域的适应症拓展临床也已开展。 如果APG-2575能够抢下全球第二款Bcl-2抑制剂,即使其营收无法超过Venclexta,那么也有望是营收规模数十亿级别的产品。

图:Venclexta预期市场规模,来源:东吴证券 整个Bcl-2抑制剂竞争格局松散,所有厂家都想打造第二款Bcl-2抑制剂,以此来分食Venclexta的蛋糕。国内企业方面,亚盛医药、百济神州、复星医药是主要竞争者,亚盛医药进度最快,百济神州潜在效率最佳,复星医药也将Bcl-2抑制剂管线以4.4亿美元的总价授权给了礼来。 亚盛医药堪称“孤儿药之王”,作为中国首个、全球第二个进入注册临床研究的Bcl-2抑制剂,APG-2575已获得FDA授予的五项孤儿药认证,正在多个国家进行19项Ib/II期临床研究,适应症包括多项血液病、非霍奇金淋巴瘤等。除了积极推进在血液瘤和实体瘤领域的临床开发外,APG-2575在自免领域的适应症拓展临床也已开展。 如果APG-2575能够抢下全球第二款Bcl-2抑制剂,即使其营收无法超过Venclexta,那么也有望是营收规模数十亿级别的产品。  图:亚盛医药研发管线,来源:2022年年报 在日新月异的创新药赛道中,机会稍纵即逝。就目前而言,亚盛医药有着较高的未兑现潜力,乐观地说,公司志存高远;可悲观地说,公司是好高骛远。潜力是一种很玄妙的东西,在没有经过验证之前,谁也无法鉴别潜力的真伪。 从战略蓝图的规划而言,亚盛医药给自己设定的潜力极高。但如何让薛定谔的潜力兑现,则将直接决定市场对亚盛医药的期待程度,毕竟无法兑现的潜力一文不值。

图:亚盛医药研发管线,来源:2022年年报 在日新月异的创新药赛道中,机会稍纵即逝。就目前而言,亚盛医药有着较高的未兑现潜力,乐观地说,公司志存高远;可悲观地说,公司是好高骛远。潜力是一种很玄妙的东西,在没有经过验证之前,谁也无法鉴别潜力的真伪。 从战略蓝图的规划而言,亚盛医药给自己设定的潜力极高。但如何让薛定谔的潜力兑现,则将直接决定市场对亚盛医药的期待程度,毕竟无法兑现的潜力一文不值。

03 市场究竟在担心什么?

创新药是一个高度不确定的产业,拥有高潜力固然重要,但更重要的是如何向市场证明自身拥有将潜力兑现的能力。 所谓兑现潜力,其实就是通过临床数据来证明自身管线是有效果的。早期临床管线虽然风险高,但成本低,并不需要针对性地开始大规模患者临床试验;而后期临床试验除了风险高外,同时需要大量的资金成本去招募患者,如果设计头对头试验,则还需要额外采购对标的药物。 验证创新药企的潜力是一个费时、费力、费钱的工作,动辄一个临床试验就要持续数年,而且还有全面失败的风险。尤其是FIC管线的药物,由于没有其他管线作为参考,临床试验的设计方向完全是凭运气的,这也是为何FIC药物价值千金的原因。 也就是说,创新药企的管线越前沿,竞争性越小、价值越大,但同时失败的风险也越高。能够做得起FIC管线临床试验的药企,要不本身有极为充足的现金流产品矩阵,要不就是拥有充足的投资者信仰。辉瑞、礼来、默沙东等跨国药企属于前者,而再生元制药则属于后者。 对于亚盛医药而言,显然它既没有能够产生持续现金流的产品矩阵,也没有大批拥有充足信仰的投资者。这或许是市场看衰亚盛医药的核心原因。 以大环境而论,港交所的流动性远不及A股市场,对创新药企的投资需要极其丰富的基础知识以及较大的抗风险能力。这些未盈利的生物医药公司,一旦研发管线出现意外,或者经营上出现问题,都将造成雪崩式的影响。一个典型的例子,如嘉和生物,背后有强大的高瓴资本作为大股东,依然无法阻止其滑入深渊无底洞。 亚盛医药的管线充满想象力,但又饱含风险,想要将大批量的FIC管线成功孵化,需要的绝不仅仅是几十亿现金和一条具有竞争力的产品管线那么简单。对于目前的亚盛医药而言,其最关键的地方在于,如何获得大量的资金去兑现管线的潜力。只有耐立克一款刚上市的产品,亚盛医药显然无法在短时间内构建一条持续产生现金流的产品矩阵,那么公司的当务之急就是如何有效地提振投资者信心,从而持续获得足以兑现预期的资金。 耐立克成功商业化,固然是能够提振投资者信心的。但在优秀的销售成绩的背面,则是公司资金压力的陡然提升。从表面上看,亚盛医药2022年现金资产14.92亿元,仅较2021年17.43亿元下降14.4%,降幅并不大。但在贷款层面,亚盛医药2022年的银行贷款却由10.84亿元飙升至17.93亿元,短期贷款更是增加4.69亿元。  图:亚盛医药2022年贷款情况,图:公司财报 在增加大量贷款的情况下,亚盛医药的现金资产依然较2021年有所下降,这意味着公司资金链压力极大,公司必须想方设法地进行融资来缓解压力。果然在今年1月19日,亚盛医药以24.45港元的价格向摩根大通、花旗环球和中国国际金融增发2250万股新股,预计融资5.5亿港元,这一数字与公司短期贷款大致相当。 在资金状况不那么理想的情况下,市场自然也就开始质疑亚盛医药将潜力兑现的能力,而这又会形成负反馈导致股价下跌,进一步增加融资难度。 一言以蔽之,亚盛医药是一家高度依靠市场融资的创新药公司,尽管它有超前前瞻性的管线规划,但如何让这些管线的预期兑现依然是一件值得探讨的事情。

图:亚盛医药2022年贷款情况,图:公司财报 在增加大量贷款的情况下,亚盛医药的现金资产依然较2021年有所下降,这意味着公司资金链压力极大,公司必须想方设法地进行融资来缓解压力。果然在今年1月19日,亚盛医药以24.45港元的价格向摩根大通、花旗环球和中国国际金融增发2250万股新股,预计融资5.5亿港元,这一数字与公司短期贷款大致相当。 在资金状况不那么理想的情况下,市场自然也就开始质疑亚盛医药将潜力兑现的能力,而这又会形成负反馈导致股价下跌,进一步增加融资难度。 一言以蔽之,亚盛医药是一家高度依靠市场融资的创新药公司,尽管它有超前前瞻性的管线规划,但如何让这些管线的预期兑现依然是一件值得探讨的事情。

产业地图 百济神州 | 恒瑞医药 | 君实生物 | 信达生物 | 再鼎医药

智飞生物 | 诺诚健华 | 云南白药 | 复宏汉霖 | 华东医药

先声药业 | 贝达药业 | 绿竹生物 | 巨子生物 | 绿叶制药

迈瑞医疗 | 联影医疗 | 华大智造 | 药明康德 | 长春高新

爱尔眼科 | 固生堂 | 时代天使 | 九安医疗 | 海吉亚医疗

京东健康 | 平安好医生 | 叮当健康

本文作者可以追加内容哦 !