探寻价值投资稀缺标的:联想集团股息回报比肩四大行

2023-05-28 08:00:48 40

在价值投资中,股息率是被不少优秀价值投资者所重视的指标。

比如,在沃伦 巴菲特的许多投资案例中,高股息率的影子随处可见。

根据最新季度的13F文件分析,今年巴菲特的伯克希尔哈撒韦公司,预计将从其股票投资组合中获得约57亿美元的股息。其中近五分之一的分红资金将来自雪佛龙,根据最新数据显示,该公司虽然遭到减持,但仍为伯克希尔前五大持仓股之一,雪佛龙这家石油生产商已连续36年增加股息,股息收益率能达到5.6%。

股神是怎么挑选股票的?或许从他今年给股东的第45封信中,可以窥探一二。

投资的“秘密武器”

在今年给股东的信中,巴菲特介绍了自己的一些投资思路。他着重介绍了对可口可乐公司和 美国运通公司的投资情况。

巴菲特于1988年末开始买入可口可乐,当年以42美元的价格买入1417万股,市盈率约为17.2倍。1989年又以47美元的价格买入918万股,市盈率约为16.5倍。

时隔几年后,1994年又追加了660万股,将持股总数凑整为1亿股。至此,巴菲特在可口可乐上的全部投资结束,总计投资13亿美元。这是一场完美的“双向奔赴”,股神当年就收到了可口可乐公司的现金股利 7500万美元,股息率约为5.77%。到2022年,股利增加到 7.04亿美元,持股市值增加到250亿美元,股息率仍有2.8%。

在最新的股东信中,巴菲特用略有得意的口吻说,对于可口可乐,他和芒格需要干的事情就是每个季度领取一次可口可乐分红的支票,并且未来股息还会持续增长。

1995年,巴菲特完成了对美国运通公司的投资,投资金额也是 13亿美元,当年收到的股利是 4100万美元,股息率为3.17%。到2022年,股利增加到 3.02亿美元,持股市值增加到220亿美元,股息率仍有1.37%。

和原始投资相比,这两家公司的股利给巴菲特带来了巨额的回报,他预计这2家公司的股利未来还会继续上涨,相比当初投资的26亿美元,真正实现了“躺赢”。

巴菲特在信中表示:“这些股息收益虽然令人高兴,但远非惊人,但它们带来了股价的重要收益。”

纵观巴菲特几十年来的投资史,会发现他在熊市的表现往往优于牛市。这是因为巴菲特更偏好价值股,这类股的一个共性就是估值低、现金流好、分红能力强,持续稳定的股息分红成为投资者穿越牛熊的压舱石。

在中国市场上,有没有类似的公司?

答案是,肯定的。

以联想集团为例,wind数据显示,在过去五年中最低股息率达到了4.18%,最高时甚至达到了6.01%,这样的股息回报水平远超同期人民币、港元、美元的银行定期存在市场收益水平,即便是在A股市场,也只有四大行可以与之媲美。

先看宇宙第一大行——工商银行,2022年度报告期内,工商银行实现净利润3610.38亿元,同比增长3.1%,平均总资产回报率0.97%,加权平均净资产收益率11.43%。营业收入9179.89亿元,同比下降2.6%。其中,利息净收入6,936.87亿元,增长0.4%;非利息收入2243.02亿元,下降11.0%。

建设银行同期报告期内,实现营业收入8224.73亿元,同比减少0.22%;但同期净利润为3231.66亿元,较上年增长6.33%。从收入结构来看,2022年,建设银行利息净收入维持稳健增长。在净利差继续收窄的情况下,全年实现利息净收入6430.64亿元,增长6.22%;再者,农业银行、中国银行营收规模居前,均在5000亿元以上。

众所周知,四大行一直是上市公司中当之无愧的分红主力军。根据财报披露,四大行今年拟派现规模在682亿元至1081.69亿元区间。其中,排名榜首的工商银行连续两年分钱超千亿元,今年拟每10股派发现金红利3.035元,A、H合计派发现金红利总额达1081.69亿元。

其余几家国有大行紧随其后,其中,建设银行、农业银行、中国银行拟派发现金股息分别为972.54亿元、777.66亿元、682.98亿元。

从股息率看,以每股派现金额与当年末收盘价为基准计算,四大行的股息率均超过了5%。

而联想集团的股息率与其相比,丝毫不逊色。

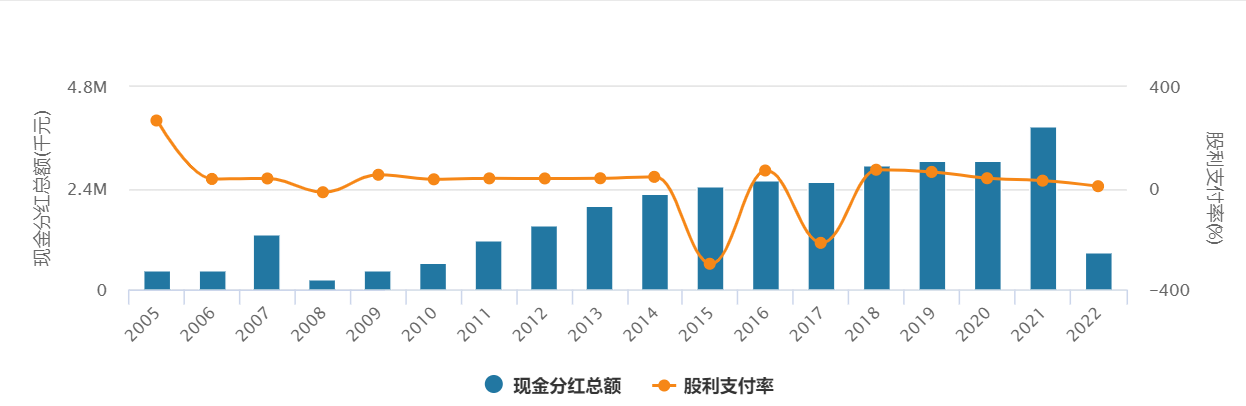

据Wind统计,最近五年以来(2017/2018财年-2021/2022财年),联想集团的股息率分别达到了6.01%、5.26%、5.32%、4.18%和4.24%。

股息率的重要性不言而喻,它是指上市公司向股东每年派发的每股现金分红与当时每股股价之间的比率,也是国内外包括社保基金、养老金、保险资金等在内的长期价值投资者衡量一家上市公司稳定投资回报的最重要指标之一,长期投资者往往会将投资标的的股息率对比同期银行定期存款利率,以判断选择哪种投资方式更划算。

联想这样的股息回报水平如此稳定且优秀,在中国上市公司中极为罕见,是同期银行定期存款利息回报的2倍。

而放眼整个A股市场,wind数据显示,最新报告期股息率超过5%的沪深两市公司也有120家,占比2.4%。

价值洼地亟待填补

数据来看,联想集团刚刚公布了其2022-2023财年的年度报告,公司在刚刚过去的一个财年里全年营收为4240亿人民币,净利润129亿人民币;第四季度营收为865亿人民币,净利润19亿人民币。

这份成绩单可以这样解析:

事实上,从最近几年的历史增长数据来看,联想集团依靠科技创新和卓越的运营,一直在蜕变:联想集团对于PC业务的依赖已经降至历史最低水平,其报告期内非PC业务收入达到了创记录的39.4%,离40%整数大关仅一步之遥。

除了PC业务之外,联想集团报告期内的其他两大核心业务收入和利润均全面保持了不错的增长速度,其中:联想集团SSG业务继续保持两位数的较快增长,这一业务板块报告期的收入达到了创记录的67亿美元,同比增长了22%;同时,SSG业务同期的经营利润亦同比增长了16%,同样达到了创记录的14亿美元。

尤其值得一提的是,在过去的一个财年里,随着全球数字化+智能化转型的持续加速,对云计算乃至整个算力基础设施的需求将进一步激增,ISG因此业绩创出记录,已经成为盈利高增长的引擎。年报披露信息显示,ISG基础设施方案业务集团全年营收增长37%,达98亿美元,连续第三年刷出新纪录,成为全球增长最快的基础设施解决方案供应商之一。

根据第三方统计,按收入计算,基础设施方案业务在全球储存市场的份额同比增长了近一倍,也抓住了人工智能驱动服务器和算力及混合云的新兴机遇。ISG也拓展了边缘计算的产品,包括业内GPU最丰富的专用边缘设计。在这些举措的大力支持下,云服务IT基础设施业务和中小企业IT基础设施业务的收入以高双位数增至创纪录水平。

可以毫不夸张的说,得益于成功战略转型,联想集团强劲的盈利能力不断夯实,令长期投资回报曲线大幅向上。相对于当前盈利能力和分红能力而言,5%的股息率仍然是非常保守的数据,具有很大的持续提升空间。

但反映到二级市场上,联想集团似乎承受了一些“不公与委屈”。

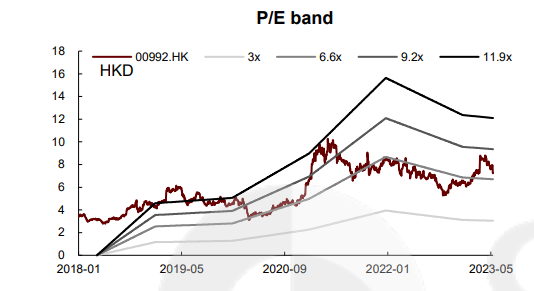

截至5月24日,联想集团二级市场股价收盘报每股7.24港元,对应的总市值约为874亿港元,折合786亿元人民币——据此收盘价和对应的最新年报业绩数据计算,联想集团最新的PE(市盈率)只有6.76倍,处于该公司历史较低(剔除因亏损而造成的负值因素影响);Wind统计数据显示,最近三年,联想集团PE最高值为18.3倍,多数时间在10-15倍之间波动,其历史最高PE曾一度达到26.6倍,出现于2018年1月底。

稳定的现金股息回报,持续向上的盈利增长空间,不断拓展的业务创新与迭代边界……无论从哪个角度来看,联想集团都是长期价值投资机构稀缺的理想标的,但其近年来市值增长长期严重滞后于业绩表现,已成长期价值投资稀缺标的,价值洼地亟待填补。

“花儿盛开时,杂草自然凋零让路。随着时间的推移,只需要几个赢家就能创造奇迹。”在投资这条路上,巴菲特如此,你我如是。

$联想集团(HK|00992)$$联想控股(HK|03396)$

本文作者可以追加内容哦 !