美团更新了二季度及全年业绩指引

2023-06-01 08:00:21 38

今天,华尔街投行高盛发布了最新的美团研报,并表示他们昨天去了美团调研,并会见了美团管理层,透露了一些新的业绩指引,还是挺值得看的。

而且这次对于美团的分歧,主要在外资那边的担忧多一些,多一些沟通总是好的。

我们先来看看具体内容:

1.美团方面说明了二季度到店酒旅业务OPM(经营利润率)大幅下降的一个因素,是将一季度本可以使用但是没有花完的5亿元预算,再投资到了二季度的到店商家返佣和补贴上。

2.管理层有信心实现今年到店酒旅GTV(交易额)达到6000亿的目标,且预计2025年到店业务利润率维持35%的预期——2022年Q4财报发布时给出的指引。

3.管理层预计今年核心本地商业收入同比将增长30%以上,估计未来数年核心本地商业EBITA(经调整净利润)年均复合增长率将超过20%。

4.今年外卖业务单量有望同比增速超过20%——一季度为12.9%,每笔订单的EBITA同比增长更高,支持到店酒旅业务再投资战略。

以下内容是我们对新的业绩指引的简评:

1.这份“更新”的业绩指引,并不是在原有指引上进行调整,而是增加了不少细节,比如二季度多花的预算金额;丰富了一些视角,比如外卖单量增速、年度数据、多年复合增速等。

也就是说,美团的战略打法是确定的,丝毫不会动摇,比如在到店酒旅业务坚持市场规模、份额、用户心智占领优先;同时向市场释放更多信号,表明有决心也有信心完成既定的战略目标。我个人的感觉是,美团希望在2024年底之前结束战斗。

2.美团在数据透明度、市场沟通方面一向表现较好,且绝大多数时候可以兑现承诺,这次他们在市场沟通方面更进一步,释放更多信息,同时在战略打法方面坚持既定策略,这是很成熟且正确的做法,加分。

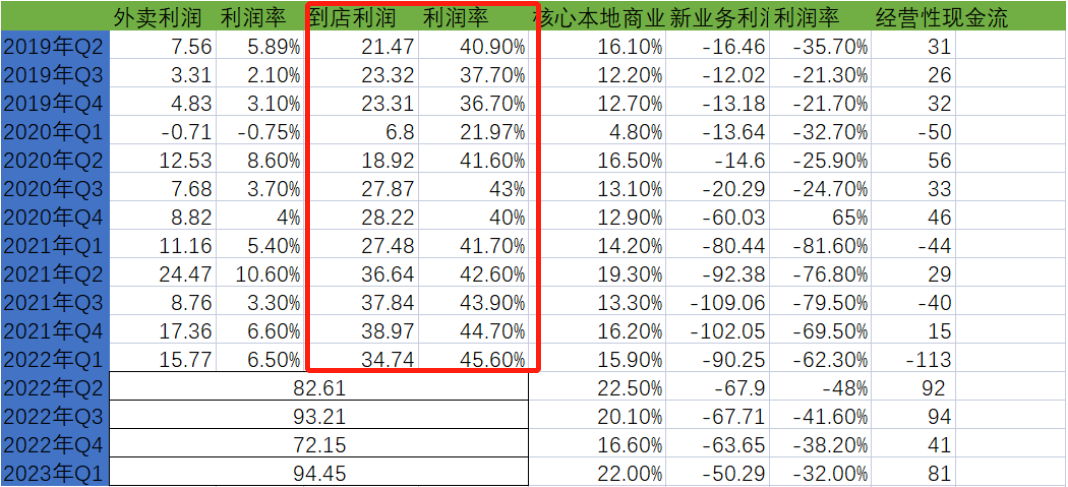

3.关于到店酒旅的OPM单个季度的变化,我们在之前的文章《聊一聊美团的大跌》中解释过,大致情况是:一是主动调整,力度较大,多管齐下;二是一季度该花的没花完,二季度旅游火爆,把没花完的都花出去抢市场;三是酒旅反弹远快于到餐、到综,酒旅业务的利润率本来就低于后两者;四是疫情前到店酒旅的OPM本来就是35-40%左右的,看下图数据可知:

2019年Q1到店酒旅OPM是35.5%,更早之前则更低一些,疫情的到来反而使得该业务的OPM变高了不少。因为疫情更多影响酒旅业务,尤其是跨城旅游,而酒旅利润率低于到餐、到综,另外可能疫情期间很多投入也控制得更严格了,比如广告、补贴投入之类,使得OPM反而大幅提升。

所以,也许本就不应该给予到店酒旅长期45%以上、甚至50%以上OPM的预期,OPM过高的业务都挺危险的,肉太肥总是被人惦记。

4.不论是电商,还是本地生活平台,可能年度数据相对更具参考价值,比如拼多多的季度营收、GMV数据也经常变化很大,其实如果仔细去拆分,阿里的核心电商季度差别也很大。一方面这些业务本身有一定的季节性,另一方面单个季度维度的数据,有时不具备延续性,容易误导人。

如果以年度OPM来看的话,2023年上半年估计在38%左右,全年来说可能30-35%之间?2024年可能会持续这样的相对较低利润率状态,战争总得打4-6个季度吧。

美团已经用核心本地商业替代以前的外卖、到店酒旅细分数据了,其实本可以不披露到店酒旅的OPM的,实诚有时会被误会,不过还是希望美团以后继续保持这样的数据透明度。

5.年度GTV 6000亿还是比较超预期的,实际上我们在二三月份并不确定该业务的GTV增速会这么乐观,可能觉得5000亿以上就算不错了。

2017-2022年,美团到店酒旅业务GTV分别大约:1581、1768、2221、2200、3800、3600亿。2020年开始美团不再公布该数据,2020-2022年数据为粗略预估值,如果2023年能达到6000亿GTV,意味着年度GTV增速接近66.7%,接近2019年的3倍规模了。

如果我们不从行业竞争零和博弈的维度看问题,2023年中国餐饮、旅游及其他综合服务业,总规模(线上线下)肯定不可能比2019年翻2倍,1倍都不可能,个人觉得有50%的增长就烧高香了,这说明美团在这个大市场里的市占率是大幅提升的,抖音加入进来,实际上是加速了该行业的线上化进程。

这样看,可能就豁然开朗了。

补充一些行业情况:到店酒旅行业整体的线上化率仍处于早期阶段,尤其是到餐、到综,到餐目前可能10-15%区间,到综可能8-10%区间,酒旅当然会高些,可能有70%左右?不过美团的酒旅业务受抖音冲击相对最小(在到餐、到综、酒旅三项中,这里不展开解释了,可以去看前一篇《聊一聊美团的大跌》,里面有详细解释),有从酒旅存量切去市场份额的趋势。

6.2022年,美团即时零售单量176.7亿单,日均订单4841万单,其中外卖日均约4350万单,若如管理层预期,2023年外卖日均单量将达到约5220万单以上,若2024/2025年维持15%的复合增速,2025年有望达到7000万单日均,加上闪购大约日均1200万单(2023-2025年分别增长40%、35%、30%),合计约8200万。略微保守点算8000万单日均,峰值应该差不多是1亿单了。

到店酒旅预计7500亿GTV以上,2024/2025年大约11%的复合增速,或许会更快,按照偏保守的9%货币化率——2019年是10%、2018年9%,对应约675亿营收,35%的OPM的话是236亿利润,成熟利润业务按照15倍保守市盈率计算,估值3540亿。

外卖和闪购按照客单价分别55/90计算,闪购客单价提升是因为数码家电等高单价品类日渐成熟,外卖单价提升逻辑是服务业天然的通胀趋势——即便商品可能通缩,那么2025年的GTV分别是外卖13850亿(按日均6900万单计算),闪购3615亿(按日均1100万单计算),外卖按照14%货币化率(对照2019年水平),闪购按照12%货币化率(目前大约10%,预期1P订单比例提升会提升货币化率,且闪购广告货币化率提升空间巨大,这里是保守预测),对应营收分别是1939亿、434亿,取15%的OPM对应356亿利润。这块业务属于利润释放阶段,EBITA增速很快,预计30%以上复合增速,取25倍保守市盈率,对应8900亿。

核心本地商业合计3540+8900=12440亿。

新业务随便估,因为仍在投入期,预期2025年营收1000亿,按照保守估值500亿,总共是12940亿,折算成港币对应14363亿,即230港币。

这些估值其实没有太大意义,上面这些数据,可能经营数据预测更有价值吧,除非发生特别大的社会变化,以上数据预测应该是比较可靠的了。

至于估值,谁知道呢,现在好像也没几个人真的在乎。

行情好的时候,同样的经营数据,估值翻1-2倍也很正常,对吧;这个估值是按照目前这样悲观行情来估的,那有没有可能发生重大宏观变故,我们也不知道,只能希望国泰民安、世界和平了。

对了,高盛这次研报给予美团的目标价是207港币,也可以参考一下,个人觉得还是比较务实的估价,我上面的预估更加保守一些(高盛给的23年,我给的25年),希望大家都发财,就说这么多了。$美团-W(HK|03690)$$拼多多(NASDAQ|PDD)$$阿里巴巴(NYSE|BABA)$

本文作者可以追加内容哦 !