糖尿病首创新药的中国梦

2023-06-02 08:03:12 61

在中国上市一款first-in-class(FIC)全球首创新药,有多难?先来看一组数据对比。

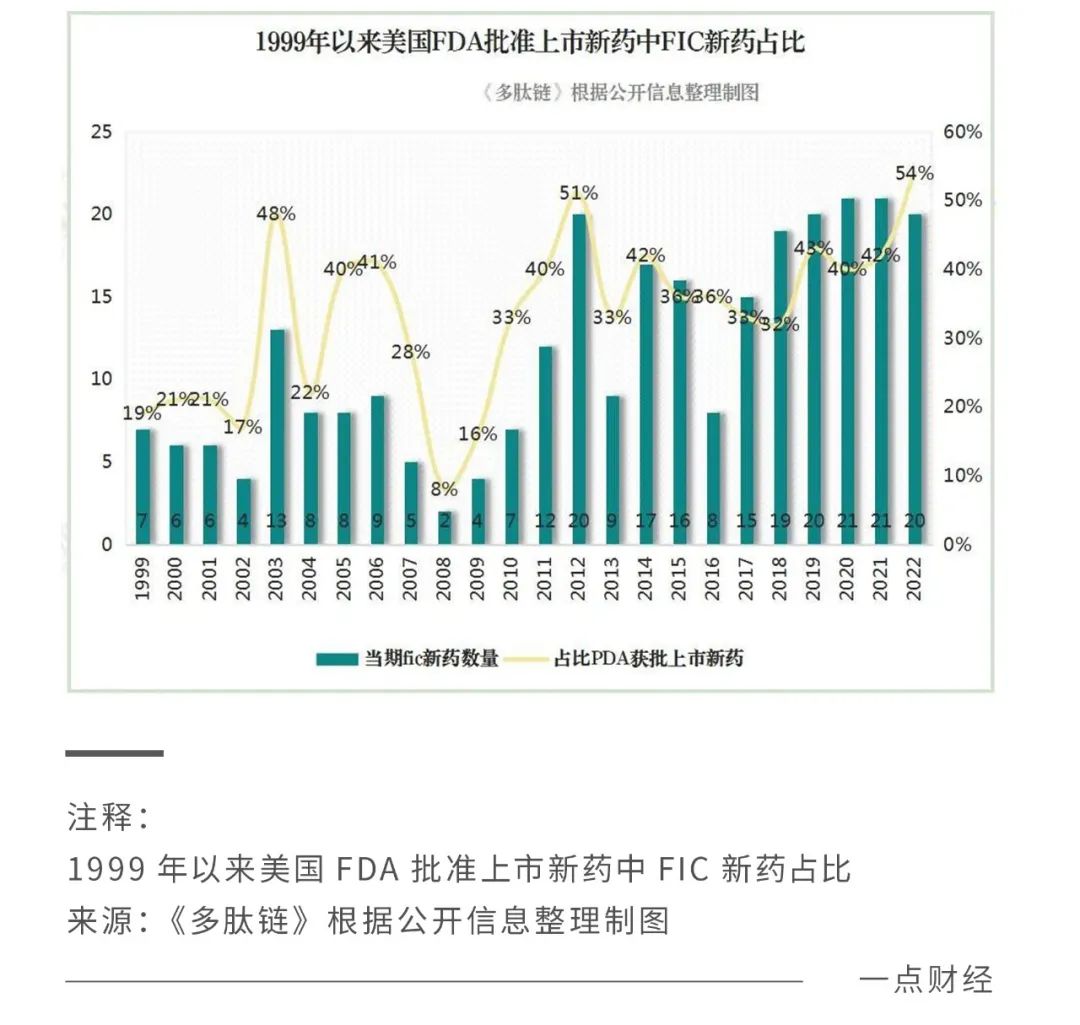

按照美国FDA的药品评价和研究中心(CDER)报告数据,2022年有37款新药获得美国FDA批准上市,其中有20款FIC新药,占比54%为历史新高。

同样,在2022年国家药品监督管理局(NMPA)批准了19款1类或1.1类新药在中国市场上市(国产13款、进口6款),其中有3个FIC新药,占比当年获批上市1类新药的15.8%,同样是一个历史高值。

观察1999年以来,美国FDA批准上市新药中FIC项目占比的历史数据,在1999—2008年的10年中FIC项目占比当年新药的均值为26%左右;2009—2018年的10年间这一比值上升至35.2%。

2019年至今的四年时间里,虽然受到了疫情的影响,但全球首创的FIC新药却在美国获批上市新药的占比上大幅提升到了44.75%。

由此可见,代表创新药最高等级、药企研发核心能力的FIC项目上的竞赛,正在全球药企巨头间展开升级。

那么在中国,FIC新药又呈现怎样的发展态势?除了备受追捧的肿瘤药领域,在患者人群庞大的内分泌及代谢性疾病药物领域,中国创新药企在FIC新药开发上走过了怎样的发展历程?

绝对少数派

回看中国市场,创新药发展虽有波折但方兴未艾,只是大部分获批上市项目都是me-too、me-better新药,鲜有FIC,甚至连best-in-class(BIC)同类最佳项目都比较少。

这里需要强调的是,中国医药工业发展快,但起步晚、底子薄也是事实,本土药企有创新热情,可还必须兼顾生存发展的问题。

即便是拥有更为丰厚资本实力和研发能力的头部企业也仍然选择以me-too类新药开发为主,FIC项目占比相对稳定的状态。

而根据国家药监局公开资料显示,自2018年以来国内首次申请/开展临床的创新药中,FIC项目占比基本稳定在20%—25%的区间,获批上市比例均值大约为10%左右。

从开发FIC新药的公司类型上看,除了恒瑞医药、正大天晴、先声药业、复星医药等传统1类新药大户外,如百济神州、信达生物、君实生物、再鼎医药等近十年快速发展的Biotech公司,更倾向于FIC项目的开发。

那么FIC项目的上市成功率又有多高呢?

诚然如欧美国家新药研发起点很高,投融资环境良好的药研成熟市场,新药研发从临床I期到最终上市,也属凤毛麟角。

全球最大的生物技术行业组织BIO联合发布的一项研究报告显示,2011—2020年药物开发项目从临床期到美国FDA批准上市的平均成功率仅为7.9%,所需时间平均值则为10.5年。

这份研究报告调查样本涉及1779家公司的12728个药物临床开发项目,样本量是足以说明新药获FDA批准上市的难度。

若按照7.9%的新药上市成功率简单推算,2011—2020年获批新药中FIC新药的平均获批率为38.6%,也就是说通过临床期直至成功上市的FIC新药概率为3%左右。

如果参考美国的新药上市成功率,考虑FIC项目近几年在NMPA的获批率在10%—15%,也就意味换算FIC新药在中国上市的成功率只有1%多点。

对于大型药企来说,一个FIC项目只是一个部分,但对于一些中小药企而言,研发一个FIC很可能就得压上全部身家性命。从临床前到最终上市,十年的药研都无法用九死一生来描述。

可偏偏就是有这样的企业,向死而生。比如2011年成立的华领医药。

2022年国内有3款FIC新药上市,分别是华领医药的华堂宁(多格列艾汀)、康方药业的开坦尼(卡度尼利单抗)以及勃林格殷格翰的圣利卓(佩索利单抗)。

康方药业母公司康方生物手握30余个涵盖肿瘤、自身免疫及代谢性疾病领域的创新药项目;勃林格殷格翰就更不用说了,世界500强药企大厂。

相比这两家储备着丰富FIC项目的公司,华领医药就是一条道杀出个黎明的“孤勇者”。

整整11年时间,华领医药才将多格列艾汀变成了“华堂宁”,用一个从未有人成功过的GK(葡萄糖激酶)靶点,创造了奇迹。

这样的孤注一掷,这样的奇迹创造,对于当今中国创新药行业中更多的中小型创新药企,无疑会产生更大的正向影响。

糖药研发加速

在2022年国内获批上市的I类新药的疾病领域分布和热门靶点集中度看,肿瘤药仍旧是铁打的创新药“集中营”,占比同期上市新药的54.5%。

相比国内创新药企研发原创肿瘤新药的高涨热情,在患者人口大出很多的内分泌系统及代谢疾病虽也算是热门领域,但基本上1类新药和FIC药物就比较少见了。

事实上,糖尿病创新药物这几年在美欧市场可谓风头正劲,各种靶点的爆款药接二连三出现。

国内糖尿病领域的创新药似乎动力不足。去年12款获批的1类国产新药里,只有2型糖尿病适应证的华堂宁是内分泌系统及代谢疾病类药物。大部分国内糖尿病药物公司仍旧青睐于做仿药或者me-too新药。

这其实也不难理解。虽然全球糖尿病用药市场总体规模庞大,增长潜力明确,中国又是糖尿病第一人口大国,但这一领域药物品种多且市场竞争那是相当的卷。

除了1920年诞生的胰岛素外,全球糖尿病治疗药物还包括双胍类、磺脲类、糖苷酶抑制剂类、胰岛素类、噻唑烷二酮类(TZDs)、格列奈类、DPP-IV、SGLT-2和GLP-1共9大类。

从糖尿病药物研发的百年史来看,其实近20年左右时间才是新靶点频出的阶段。全球顶尖药企中大多有创新糖药的管线布局。

糖药用药市场发展来看,远有今天依旧畅销的神药二甲双胍,稍远有在全球和中国市场创造过销售奇迹的拜耳阿卡波糖,也就是人们熟知的拜唐苹。

再近一些就热闹了,2006年获美国FDA批准上市的西格列汀片,是全球第一个上市的口服DPP-4抑制剂,也是DPP-4靶点的明星药。

尽管老品种西格列汀/西格列汀二甲双胍已经将尽“生命周期”,在2022年财报中,西格列汀全球市场销售额虽然同比下降了15%,但仍为其原研者默沙东贡献了45亿美元的收入。

SGLT-2靶点上的明星药是阿斯利康原研的达格列净,2014年获FDA批准用于2型糖尿病治疗,2017年在中国获批上市。

以达格列净为代表的SGLT-2抑制剂目前在糖尿病用药市场上正处于上升周期中。阿斯利康2022年财报数据显示,当年达格列净43.8亿美元的销售额同比放大了56%,是其第二大品种。

要说眼下糖药当红靶点,莫非GLP-1受体激动剂。利拉鲁肽、司美格鲁肽、度拉糖肽、艾塞那肽、利斯那肽、替西帕肽……,GLP-1领域现在诺和诺德、礼来两巨头实力对杠。

2022年财报数据看利拉鲁肽为诺和诺德贡献了近18亿美元的销售额,但其现象级产品司美格鲁肽则创造了109亿美元的全球销售额,一举超越礼来的度拉糖肽。同年,礼来GIP与GLP-1双靶点的替西帕肽获美国FDA批准上市,意欲扳回一局。

眼见跨国公司GLP-1等靶点创新药惊人的销售规模,国内药企如信达生物、甘李药业、石药集团、恒瑞医药等也都有相关靶点的糖药进入II期临床。

再看华领医药的华堂宁,全球唯一上市的GK靶点药物,多少有些英雄寂寥的味道。但至少此后,糖药9类药物之外,有了中国企业另辟蹊径的原研药。

中国FIC的意义

除了华领医药要在市场上验证华堂宁的成功外,其实在糖尿病用药市场上终于有了中国创新药企的突破,这一点对于整个行业来说更为重要。

实际上,对于葡萄糖激酶激活剂GKA的药物临床研究,已经时日不短了,且有不少跨国大厂也曾作为重要靶点进行研发。

在华领医药进入III期临床研究前,仅有6个GKA进入或者完成了II期研究,但遭遇了降糖效果有限、低血糖发生率高、血脂水平升高等挑战。

即使目前,GKA药物研究也堪称冷门,在全球注册研究方面,仅有vTv的TTP399、派格与辉瑞合作的PB-201、亚宝制药的亚格拉汀3个项目进入或即将进入 III 期临床研究阶段。

虽然只有华领医药的华堂宁成功上市,但罕见并不代表疗效有限,反而更加说明了开发一款全球首创新药的难度和它可能创造的“历史”。

通过修复血糖传感器GK功能,实现人体血糖稳态的自主调控,从“根”上解决问题,早有学界顶级大咖肯定了这一临床药研的靶点方向。GK之父Franz Matschinsky因其在GK研究中的贡献被授予2020年内分泌界的“诺贝尔奖”Rolf Luft奖。

而拜耳也在多格列艾汀还在III期临床试验阶段,就与华领医药签下了中国市场独家商业化协议。上市之后,华堂宁全线渠道的超预期销售,也说明糖尿病患者对这个全新靶点的降糖药有非常高的认知度。

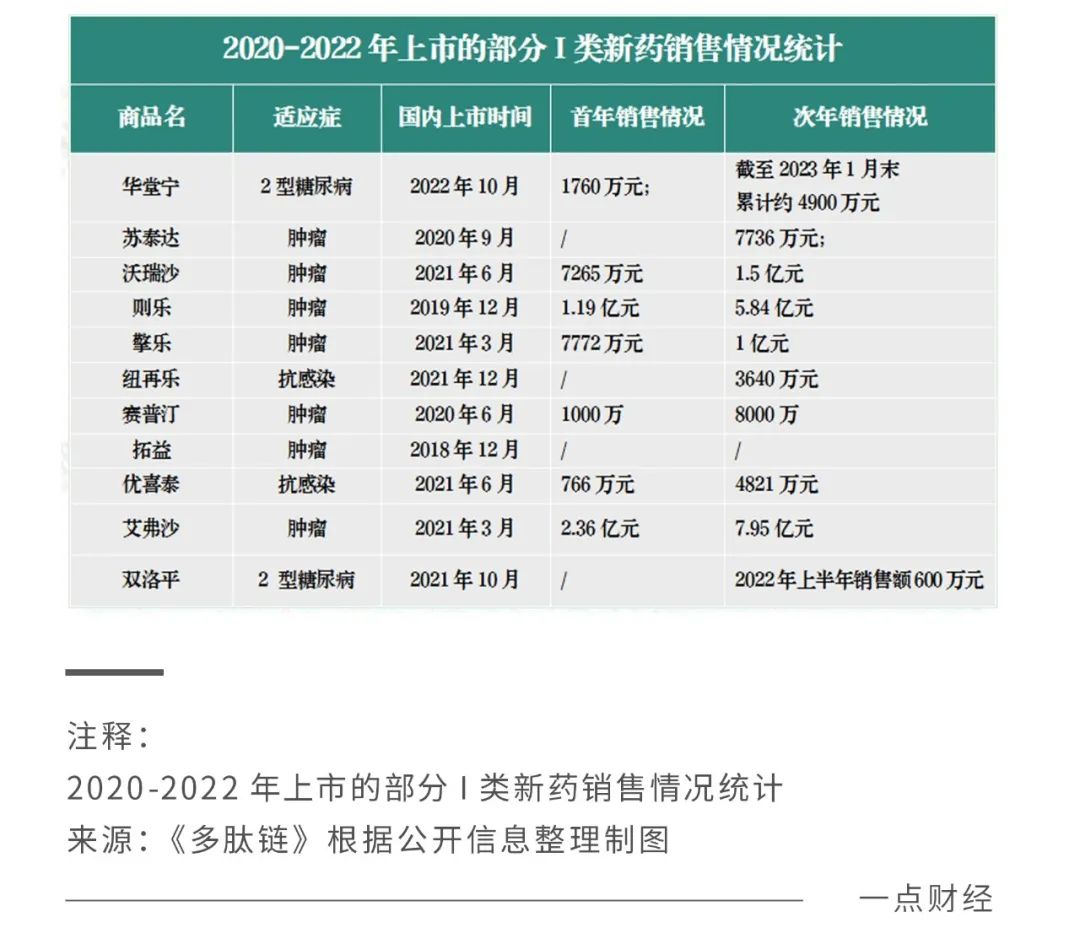

观察近三年上市的部分国产I类新药销售数据,仍以肿瘤药为主,并且其中大部分I类新药其实在首年销售额表现中规中矩,甚至堪称“惨淡”。

相比之下,华堂宁上市销售仅三个月时间销售额就达到4900万元,且一度出现供不应求的“紧俏”情况。

据此估算,华堂宁第一年销售额大有希望突破2亿元,不仅将有可能创造国内2型糖尿病创新药的销售记录,对比整个国产I类新药的市场表现都算得凸出。

实际上,市场端对华堂宁一直抱有很高的预期。在华堂宁未上市时,国元证券就测算2023年华堂宁会带给华领医药带来2.3亿元营收;2024年进入医保目录后,华堂宁将创造15亿元左右的销售额,并且此后逐年递增。如今看来,这样的估算似乎还略显“保守”。

在创新机制的保驾护航下,华领医药的华堂宁无疑是幸运的,毕竟敢于孤注一掷投入在单个FIC创新药项目上,还能成功出药成为那幸运的1%,华领医药的成功很难被复制。

2015年的中国药审制度改革,从底层逻辑上改变了制药行业以仿药为主的产业发展路径,转向原创新药的方向。效果立竿见影,无论是创新药行业涌入的资本,抑或是企业创新药IND申请数量、NDA批准数量,都明显抬升。

2021年11月间,国家发布的《以临床价值为导向的抗肿瘤药物临床研发指导原则》,通过“临床价值”考量,鼓励药企进行真正的FIC原创药研发,从而实现2030年建成医药强国的目标。

政策面大力推动创新药水平提升,这有利于药企的创新研发动力,但另一方面国内制药业“既要又要”的产业生态环境,具体到新药定价和医保支付的现状关系上,国内创新药企在某种程度上又会对FIC新药的研发和市场风险产生很大的顾虑。

更何况,按照德勤2018年发布的研究报告,12家全球TOP级药企在FIC项目的研发回报率仅为1.8%。要知道这些头部药企是能够在全球市场上对冲一定市场风险的。

之所以说华领医药的成功或许很难复制,也就在于华堂宁的上市是极其幸运的一件事。国内创新药行业主体还是绝大多数的中小型药企。

如何不断通过政策、制度的优化,帮助更多像华领医药一样的中小创新药企,在FIC新药研发上提升成功率,是我们接下来需要认真思考的一件事。

因为,FIC的能力关乎着我们的医药强国梦。

欢迎在留言区评论。我们会在每周留言点赞前三名(统计周期为7天)的评论中选出1位网友,送出德鲁克管理书籍套装一套。

本文作者可以追加内容哦 !