转发 如何给能源金属(锂)资产定价?

2023-06-04 08:01:00 54

如何给能源金属(锂)资产定价?

雪球 06-03 22:46 投诉

雪球 06-03 22:46 投诉

阅读数:28801

2021年9月份,赣锋的市值达到3000亿,去掉400亿冶炼市值,它的矿端市值有2600亿,那时候才3万吨的自有率,那么800亿/万吨的估值算不算高呢? 现在他的矿端是10万吨,而估值只有900亿,则算不到100亿/万吨的估值,那有算不算合理呢?

随着年报和季报披露完毕,车市也逐步复苏,锂电新能源市场逐步恢复正常。起起伏伏后,有些人失望而逃,有些人则信念坚定继续死守,也有新人进来。但有一个问题,始终困扰各类投资者:锂盐资产究竟应该如何定价?

虽然有各种各样的短期纯资金博弈炒作,但从中长期看,不管是哪里的二级市场,都是未来经济趋势的有效指示器,股市对未来盈利能力的定价机制,是毋庸置疑的。

那么,锂盐的未来盈利能力应该如何建模分析?

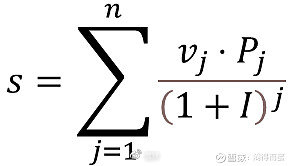

采用DCF模型做严格意义上推导,上市公司的内资价值,就是未来n年的利润折现到当前,可以用下面的公式来描述。

S为折现后的总利润。V为每年的产量,P为每年的单位净利润。I为锚定金融资产利率。

这个抽象的数学公式,转换成文学语言,就是三部分:

1、成长空间(产业深度、广度)

2、成本曲线

3、供需关系

成长空间主要影响V变量,成本曲线和供需关系影响P变量。而I主要有宏观经济环境决定。所以,成长空间、成本曲线、供需关系,这三个维度的分析模型,能够比较科学地论证锂盐的盈利能力,有了科学地盈利预测工具,就有多种成熟的工具在二级市场确定价格。

成长空间

2022年全球锂电市场规模约1100Gwh,中国的落地锂电产能930Ggwh,中国市场的锂电池出货量约680Gwh,工业产值突破1.2万亿元。

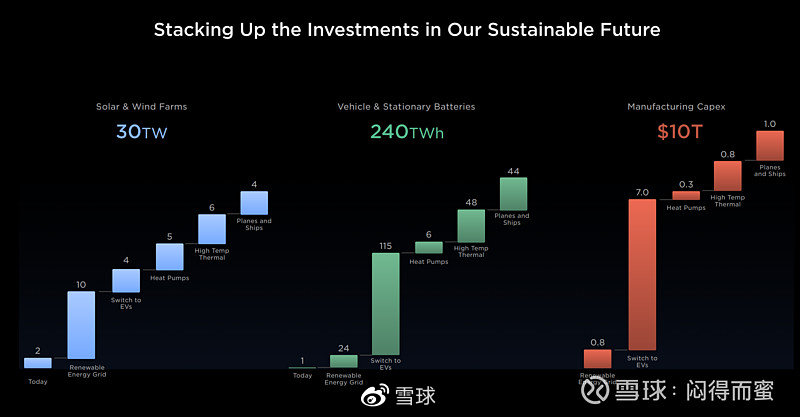

根据投资者日披露的Tesla master plan 3,电化学电池未来的空间有240Twh,而当前不到1Twh,那么至少有240倍的增长空间,可以说是星辰大海。

当然,电化学电池不能简单地等同于锂电,尤其是当锂盐价格高企的时候,替代性的金属元素就开始尝试站位。但不管怎么样,在未来的动态平衡下,锂盐的比例肯定是最大的。

按照Master Plan 3的预测,锂电池未来的产业规模预计达到240*1000*6=1,440,000亿元的总容量。假设达到稳态后,年化10%的更新换代,那么至少有24Twh的需求,如果按照5%的增长率,那么至少有12Twh的新增装机,总计36Twh的保守需求,对应的产值,至少36*1000*6=216,000亿元,对应全球3.6万亿美金的市场规模。

这个测算准不准? 我们换一种维度检验一下。2021年全球石油+天然气市场规模大概5.87万亿市场规模,假设人类能源需求按5%年化增长,10年后是9.56万亿美金,20年后是15.6万亿美金。假设这些化石能源80%要用清洁能源替换,而这些清洁能源的存储、转换中,有30%需要电化学储能来完成,那么就是3.7万亿美金。数字上好像蛮匹配。

这个市场是一个什么量级的规模呢?举个例子,半导体全球市场约5000亿美金。全球汽车市场规模是2.5万亿美金。全球手机市场规模约5000亿美金。

对应到上游的锂资源,240Twh能量,大约需要1.8亿吨碳酸锂。如果年化锂电池规模36Twh,大约需要2700万吨碳酸锂。目前是80万吨左右,则有34倍的成长空间。但是,锂属于小金属,越往后,提取成本并非线性,所以,不从实物从资金的角度看,成长空间不止34倍,看到50倍也没大问题。2700万吨年化碳酸锂,产业规模为13000亿美金,大约相当于2022年全球半导体规模的200%体量。

假设只看到2030年,根据业界的保守测算,2030年的锂电池全球需求量为6Twh,对应400万吨年化碳酸锂消耗量,大约有2000亿美金(13000亿RMB)的直接商品价值。

在这么庞大的产业规模里,万亿市值的公司,不需要讨论有没有,而是要讨论有多少的问题。全球完成化石能源向可持续能源转型的过程中,新能源运营商、新能源设备制造(光伏、锂电)、新能源系统解决方案、上游锂矿资源产业群,这几个板块,都会产生万亿市值的公司。

成本曲线

成本 = 固定成本 + 直接成本。

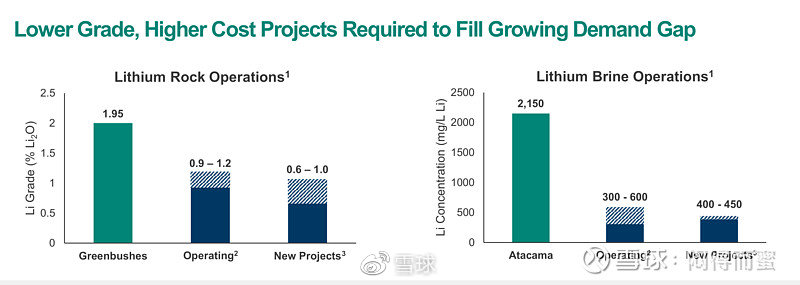

固定成本主要是各类权利的获取成本(探矿、采矿)+ 矿山基础设施建设投入等,为了把矿开采出来而投入的资本开支,并不随生产的数量而变化。不同的矿山,资本开支有显著的差异。与此同时,锂矿与石油开采不同,中东、俄罗斯、美国等石油产地,即使开采五十年后,石油的产量也无明显变化,中国的大庆油田,开采50年后才开始贫化。而锂矿呢,由于自然界的品味非常低,随着开采年限,会快速下降,而品味每下降一半,提炼成本则会增加一倍,最典型的案例是澳大利亚的Cattlin。

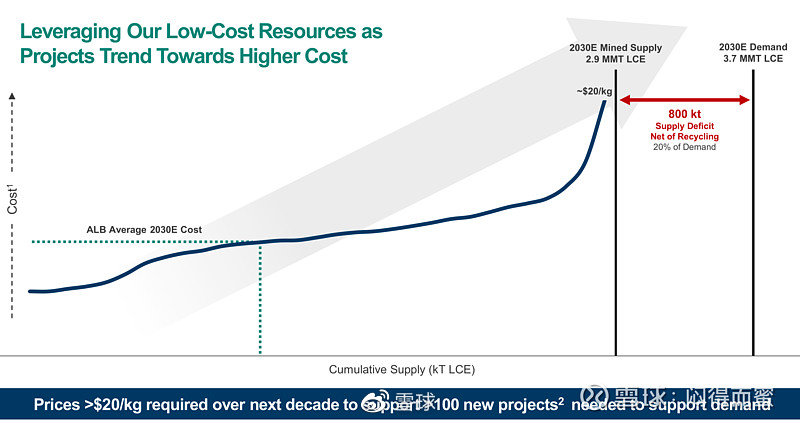

随着供应量的增加,碳酸锂的成本一定是增加的,这与一般商品价格量增价减完全不同。

所以,那些占据CBD地段,具有规模优势、可持续开采优势的锂矿,估值应该明显比一般的矿要高。

但是呢,当前所有能源金属上市公司的估值,都是假设未来的锂矿开采像Greenbush、Atacama这样容易、这样低成本、这样普遍可获得。显然,这里存在巨大的背离。

供需关系

新能源是一个很特殊的产业,本质上讲,产业推进的速度,完全取决于人类实现能源转型的决心,如果要在2030年实现碳达峰、2060年前实现碳中和,那么不管是电动车短期销售波动,还是全球经济增速波动,这些都是小小的涟漪。

全人类未来面临三大共同问题:1、核毁灭;2、温室效应;3、人工智能和生物科技取代人类。这三个问题都已经火烧眉毛,已经成为实实在在的威胁,要解决这些问题,首先要有一个团结的全人类社会。但是,与此同时,国家集团间的冲突也达到了较高的层度,给人类解决这三大难题增加很多难度。

这三个问题中,1、3都是通过管控,可以有效避免。而问题二,则像温水煮青蛙,缓慢而坚定地摧毁人类的前景,也面临三个和尚没水喝的困境。

所以,新能源产业的供需,不是简单的市场经济,既有可能人为的极度短缺,也有可能人为的过剩,取决于政治,而不是经济。

新能源相对旧能源的经济性,是另外一个显著影响供需关系的因素。过去十年,光伏的每瓦成本降低了10倍,锂电池的成本也降低了十倍。技术并没有停滞,还在持续前进。不仅仅是环保问题,如果新能源比旧能源更经济更便利,那就是双因子驱动,势必加速能源转型。从过去10年的发展历程看。随着经济性改善,更多新的需求也会被创造出来。比如,沙特的光照资源在全球首屈一指,他们在西北部的沙漠地区,建设巨大的光伏电场,然后用这些清洁能源将海水抽取上来进行净化,用净化的海水浇灌沙漠地区,将以前的沙漠变成富饶的农产品区,使得沙特从农产品进口国,一跃成为农产品的净出口国。

那么供给端又是什么情况呢?

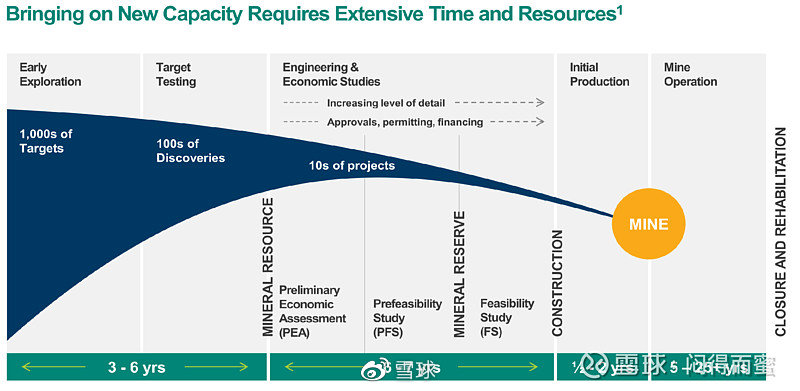

不可否认,2021~2025这四年的供应量从40万吨,快速达到170万吨。但是,这130万吨的增量都来自于2017年新能源大爆发时,巨大的资本开支带来的结果。这一批投资带来的产量,在2027年全部投产后,再往后,找新矿越来越难了。即使找到新矿,也需要至少10年的时间来投产。

下图是美国银行的2023投资年会的预测,我认为偏保守。

从图中可以明显看到:1、需求的复合增速比供应快;2、2027年后绿地项目非常少,导致增量骤减。根据世界银行的测算,要满足2030年的锂电池需求,全球还要新增开采199个矿,而这些资源在哪里,至少100个还没有着落。所以,大部分的海外分析师倾向于认为从2027年开始,面临较大的锂盐缺口。

总结:

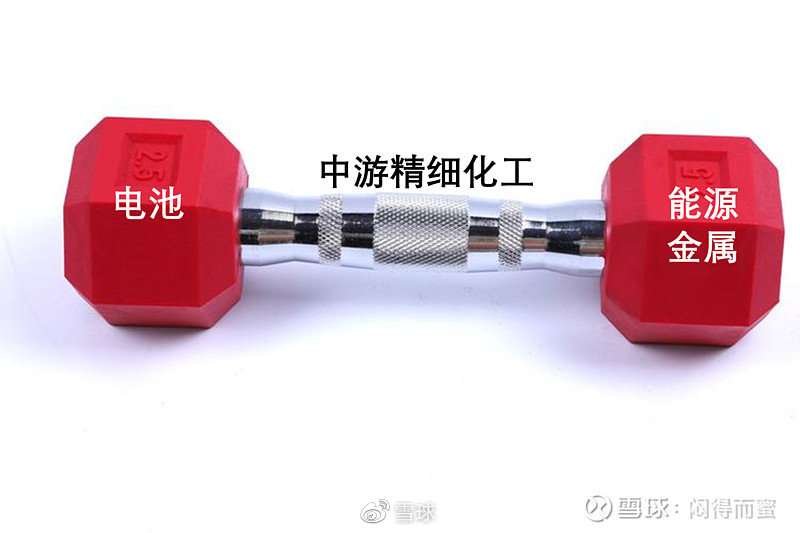

锂电产业大有可为,资本市场将演进为一个哑铃型的架构:

电池企业龙头将主导产业的技术创新和产业链整合集成(研发投入占产业链的70%),具备较高的门槛,从而获得稳定的回报和增值。锂作为新能源变革必不可少的核心金属原材料,在未来很长时间内,都将获得比其它有色金属更好的定价。

假设开采和冶炼都是自有权益,未来五年,每吨的净利润15万RMB大概率能守住,那么每万吨就有15个亿的净利润,10PE就是150亿,20PE就是200亿。

从资产的角度看,牛市环境下,PB可以乐观看到6;熊市环境下,PB可以保守看到3.5。

从成长的角度看,资源储备充裕的龙头标的,取年化复合增长率30%,假设PEG=0.75,则PE=22.5。

设定 2025年产能为 A,2027年产能为B,单位估值为x

测算公式为: 估值 = A*x + (B-A)*x*30%。

下表为各典型企业的无差异化估值(只包含自有权益矿的开采和冶炼的市值,不包含任何其他业务,比如锂盐的包销提炼和回收利用)

根据上述公式,中矿2025年的悲观市值 = 1700 + 300(稀有金属) = 2000亿。而赣锋的悲观市值 = 3700 + 500(代工冶炼)+ 600 (电池) = 4800亿。即使在很悲观的情况下,中矿也有1500亿,赣锋有3800亿。

本文作者可以追加内容哦 !