基石药业因何“沉沦”?

2023-06-09 08:01:35 37

本文系基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议

本文系基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议 从市值超过240亿港元的明星股,到如今市值不足35亿港元的“仙股”,基石药业的“沉沦”仅用了两年的时间。

在成立的7年时间中,基石药业成功商业化了4款产品,在“双十定律”(即10年时间、10亿美元,才可能研发出一款新药)支配下的创新药产业中,基石药业几乎只需要三年时间就能孵化一款产品,这不得不称得上是一种“奇迹”。

基石药业的“快”确实配得起曾经明星股的定位,既然如此是何原因导致曾经的明星股这么快就失去光环?创新药明星公司又究竟有没有护城河?这正是本文将要探讨的问题。

01 “快”的根源基石药业征服市场的原因在于“快”,那么搞清楚其研发效率为何能如此之快,就成为研究基石药业投资价值的关键。

其实,从基石药业诞生之日起,“快”基因就已经被注入其中。基石药业的发起股东为WuXi Healthcare Ventures,这是一家由药明康德所主导的基金公司,原本是药明康德新药开发公司的风险投资部门,后于2011年拆分独立运营。

WuXi Healthcare Ventures投资了一大批创新药公司,除了财务投资的目的外,这些投资标的还是药明康德的潜在客户,WuXi Healthcare Ventures会向那些接受投资的公司推销药明系的CXO服务,药明系的发展是与WuXi Healthcare Ventures的投资有很大关系的。

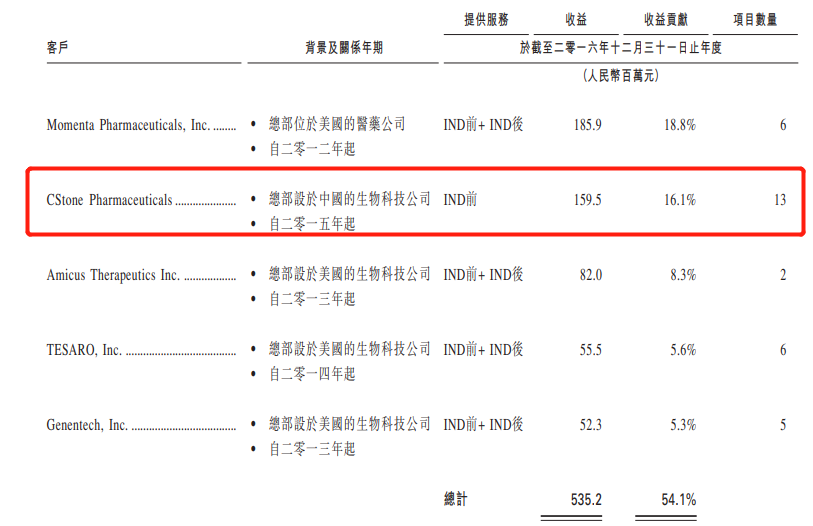

尤其是药明生物的上市,由WuXi Healthcare Ventures发起成立的基石生物更是直接贡献了重要的力量,基石药业2016年在药明生物疯狂下了13个大分子订单,为后者贡献当年营收的16.1%。尽管我们不能直接将药明生物的上市直接归功于基石生物的采购,但毫无疑问基石生物为药明生物的上市起到了保驾护航的作用,而基石生物则正是以那13个大分子管线为基础创立的。

图:2016年基石药业为药明生物贡献16.1%的营收,来源:药明生物招股书

图:2016年基石药业为药明生物贡献16.1%的营收,来源:药明生物招股书

但作为一家公司,光有管线是不够的,它还必须有战略规划,而基石药业所采用的正是当时很流行的VIC模式,也就是风险投资(VC)、知识产权(IP)、合同制研发服务机构(CRO)三者相结合的模式。

VIC本质是通过资本驱动研发合作,而不是依赖于自研获得新产品,这种模式跳过了早期的试错阶段,显然更具效率。通过引进国外先进企业的研究成果来丰富自身的产品管线,可以在短时间内获得创新产品线,建立先发优势。

02 用速度,换价值

对于基石药业而言,其一切价值都建立在速度之上。

为了最大限度地将这种先发优势放到最大,WuXi Healthcare Ventures先是在2016年为基石药业引进了一批核心高管,江宁军、杨建新、李景荣等高管就是在当时加入公司的。而后又在2018年,WuXi Healthcare Ventures从外部引进多家投资者完成B轮融资,并立马从Blueprint和Agios引进了三条前沿靶点的领先管线。

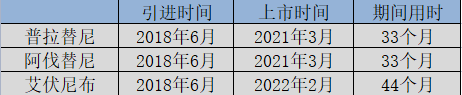

正是基于VIC模式的高效率,基石药业才得以通过引进的方式抢占了多个前沿靶点。如公司首个获批药物普拉替尼,就是全球首款获批的RET抑制剂,并已经在国内获批了一线治疗非小细胞肺癌以及甲状腺癌两种适应症。以2018年6月引进算起,到2021年3月上市,基石药业仅耗时33个月就成功将其孵化。其他两款产品也仅分别耗时33个月和44个月。

图:基石药业引进三种药物上市时间,来源:锦缎研究院

从江宁军等高管加入,到花费重金引进管线,基石药业的所有布局只有一个诉求,那就是希望将速度优势转化为投资价值。在抢占国内的前沿管线后,基石药业又可以进行融资去采购更多的优质管线。

本质来看,如果一切发展顺利,那么在快速抢占前沿管线的情况下,基石药业是能够将股价推高的,然后再利用高股价吸引融资,从而进一步引进更多的前沿管线,进而实现正向循环,逐渐构建起一条能够持续创造现金流的前沿管线矩阵。

可以说在2021年6月之前,基石药业是基本实现了当初的第一步设想。利用“速度”成功将两款引进药物孵化上市,同时还与“宇宙大厂”辉瑞达成合作,并从其那里获得了2亿美元的融资,股价也在那一阶段屡创新高。

基石药业这个庞大的飞轮,几乎已经开始转动了。

形势一片大好的情况下,究竟是何摧毁了基石药业的底层逻辑?其实还是“梦想”泡沫的破裂。

VIC模式想要成功,其核心必须依赖于高股价之下的持续融资,早期股东除了提供启动资金外,是很难再进行追加投入的。因此公司必须时刻向投资者证明,他们的投资决定是“英明的”。

对于一家处于研发阶段的公司而言,研发效率与成功率是市场最为关注的,因为这些因素决定了投资者所投的钱是否会打水漂。但对于一家处于商业化阶段的公司来说,那么投资者关注的焦点就从研发切换至产品的销售层面,因为这决定了这家公司的战略是否正确。

以基石药业而论,它无疑是一家研发阶段很有优势的公司,管理层成功兑现了当初成功孵化引进管线的诺言,因此在产品商业化之前,基石药业有着一大批忠实的投资者。可当进入商业化阶段后,基石药业这种为了“快”而“快”的粗暴战略的短板就开始逐渐“凸显”。

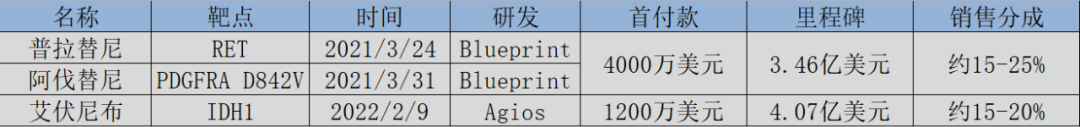

为了引进三款前沿管线,基石药业付出了不小的代价,需要分别向Blueprint公司和Agios公司支付4000元美元和1200万美元的首付款,还有大量的里程碑款和不低的销售分成。

图:三款引进管线的代价,来源:锦缎研究院

图:三款引进管线的代价,来源:锦缎研究院

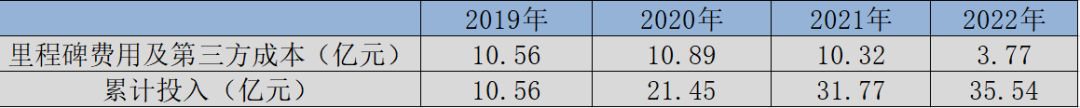

但这三款产品又为基石药业带来了怎样的收入呢?以基石药业2022年数据,公司这三款药物的销售额为3.64亿元。可为了孵化这三款产品,基石药业却在过去四年合计花费超过35亿元的里程碑及第三方成本费用。

尽管这三款药物或将在未来形成放量的势头,可即使仅考虑里程碑费用及第三方成本,那么这三款药物又将多久能够回本呢?切不要说还有每年的销售分成,作为投资者这样回报率的项目您投吗?

图:基石药业研发费用中里程碑相关费用,来源:锦缎研究院

图:基石药业研发费用中里程碑相关费用,来源:锦缎研究院

商业化之后,投资者对于创新药企的诉求已经开始转变。基石药业确实依靠收购拿下了三款前沿产品,可这样的做法真的能带来价值吗?

基石药业的沉沦,就是典型的“创新药”陷阱。只论“研发”的创新药,都是再耍流氓,创新药企归根到底还是一门生意,而不是大学象牙塔中的“空中楼阁”。

对于绝大多数创新药企而言,其实它们可能只有一次“开枪的机会”,也就是首款药品商业化的契机。如果自身的首款商业化产品不能获得足够的价值,那么就很难给投资者留下一个好的印象。得到一个“割韭菜”的负面印象后,那些“开枪失败”的创新药企可能很难再说服投资者了。

聚焦基石药业,尽管它引进的产品都是绝对的蓝海前沿靶点,从医学角度考量是很有价值的,但过高的BD价格和过小的患者群体注定,这绝非是一个好的选择。

以普拉替尼面向的非小细胞肺癌中的RET融合患者群体来看。我国每年肺癌发病人数约82万人,其中80%-85%是非小细胞肺癌,而只有1%-2%属于RET融合患者。粗略计算,普拉替尼每年可治疗的患者总数可能刚超过1万人。

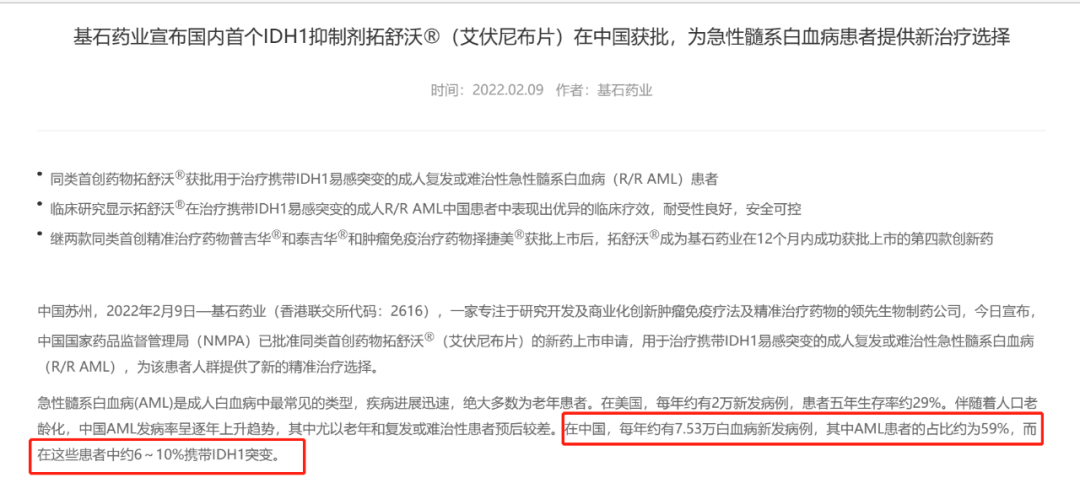

其余两款产品,受众则更加偏小。阿伐替尼所针对的胃肠道间质瘤发病率很低,在国际上属于罕见病,我国每年新发人数在1200人左右;艾伏尼布针对携带IDH1易感突变的成人复发或难治性急性髓系白血病患者,每年的新增人数在2700-4400人之间。

图:艾伏尼布中国患者规模,来源:公司公告

图:艾伏尼布中国患者规模,来源:公司公告

三款产品针对的患者偏于小众,且还没有纳入医保目录。基石药业想要自行开展商业化,注定将费时费力,再加上比例不低的分成费用,想要赚到钱简直太难了。

历数那些获得市场认可的创新药企,它们开的“第一枪”无疑都很响亮,如百济神州、信达生物、君实药业等。首款商业化的产品(或者前两款)的营收能力将直接绝对市场对于公司的认可程度,甚至会进一步影响公司的长期融资。

VIC模式确实可以提高研发效率,但却必须是建立在理性的收购基础之上,为了“快”而去高价收购管线,那么只会错失宝贵的“开枪”机会。创新药企的护城河从来都不是无价值的“快”,而是应该具备有针对性的“新”。

创新药企们,请不要再盲目浪费机会了,毕竟你们可能只有一次“开枪”的机会。

· 产业地图 · 百济神州 | 恒瑞医药 | 君实生物 | 信达生物 | 再鼎医药

智飞生物 | 诺诚健华 | 云南白药 | 复宏汉霖 | 华东医药

先声药业 | 贝达药业 | 绿竹生物 | 巨子生物 | 绿叶制药

迈瑞医疗 | 联影医疗 | 华大智造 | 药明康德 | 长春高新

爱尔眼科 | 固生堂 | 时代天使 | 九安医疗 | 海吉亚医疗

京东健康 | 平安好医生 | 叮当健康 | 金域医学 亚盛医药 | 康宁杰瑞 | 荣昌生物

本文作者可以追加内容哦 !