聊聊海底捞的亲弟弟

2023-06-30 08:02:36 45

本文系基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议。

本文系基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议。

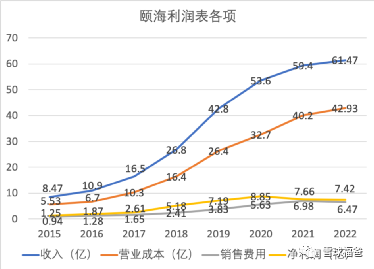

整体还是很不错的,不过在2020年之后的收入增长开始减速,净利润则连续两年小幅下滑,具体我们各个分项来看下。 分项业务的成长与竞争力

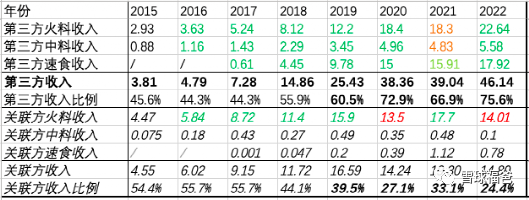

整体还是很不错的,不过在2020年之后的收入增长开始减速,净利润则连续两年小幅下滑,具体我们各个分项来看下。 分项业务的成长与竞争力 颐海的业务主要包含四块:第三方火锅调料/中式复合调料(下称中式复料)/速食食品、关联方火锅调料,第三方是在大卖场、便利店卖的海底捞等品牌产品,关联方是供应海底捞和蜀海供应链集团的产品。 先来看看各项业务的收入。我用颜色来标识成长情况,绿色、青色为10%以上、以下成长。红色、橙色为10%以上、以下下滑。  2019年之前基本都是快速成长。2020年开始,第三方与关联方业务呈跷跷板关系。2020和2022第三方业务增长快,刚好是疫情严重年份,大家需要宅家吃喝,2021年关联方业务增长快,刚好是疫情较轻年份,线下餐饮能正常营业。另外,2019年之后,第三方成为最重要的业务,收入占比达60%以上,关联方则越来越不重要。 再来看各项业务的竞争力情况。

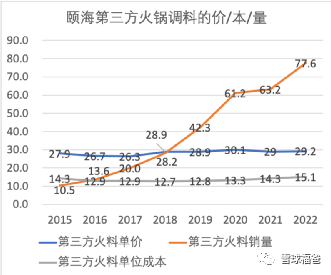

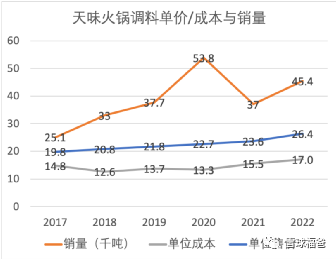

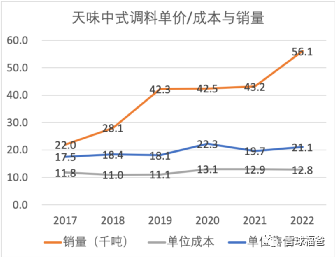

2019年之前基本都是快速成长。2020年开始,第三方与关联方业务呈跷跷板关系。2020和2022第三方业务增长快,刚好是疫情严重年份,大家需要宅家吃喝,2021年关联方业务增长快,刚好是疫情较轻年份,线下餐饮能正常营业。另外,2019年之后,第三方成为最重要的业务,收入占比达60%以上,关联方则越来越不重要。 再来看各项业务的竞争力情况。  第三方火锅调料竞争力还不错,大部分时间成本、单价同步上升时,快速放量。近两年定价略微向下,成本快速上升,可能是暂时现象。 天味食品是A股上市公司,是颐海最重要的对手,其拥有好人家和大红袍品牌。来比较下颐海的第三方火锅调料与天味(简称、下同)的火锅调料业务。

第三方火锅调料竞争力还不错,大部分时间成本、单价同步上升时,快速放量。近两年定价略微向下,成本快速上升,可能是暂时现象。 天味食品是A股上市公司,是颐海最重要的对手,其拥有好人家和大红袍品牌。来比较下颐海的第三方火锅调料与天味(简称、下同)的火锅调料业务。  2017年颐海销量还是天味的8成,2022年就达到天味的1.7倍。颐海平均单价比天味高,却实现了更快增速,同时成本还比后者低,规模优势明显。 从京东观察,颐海火锅底料的优势产品是150/220克小份装,单位价格比好人家、桥头、名扬、小龙坎等都要低,同时有海底捞营销优势。其他品牌仅大份产品(300~500克)的单位价格(每100克价格)接近海底捞,从发达国家经验看,单身化趋势难以避免,这将更有利颐海这种小份占优势的品牌。

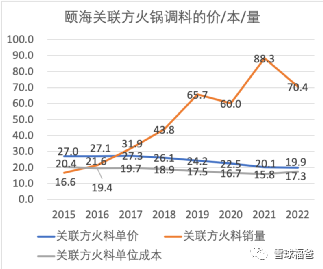

2017年颐海销量还是天味的8成,2022年就达到天味的1.7倍。颐海平均单价比天味高,却实现了更快增速,同时成本还比后者低,规模优势明显。 从京东观察,颐海火锅底料的优势产品是150/220克小份装,单位价格比好人家、桥头、名扬、小龙坎等都要低,同时有海底捞营销优势。其他品牌仅大份产品(300~500克)的单位价格(每100克价格)接近海底捞,从发达国家经验看,单身化趋势难以避免,这将更有利颐海这种小份占优势的品牌。  关联方火锅调料貌似很差,单价一直下滑,我之前总觉得海底捞市值比颐海高,张勇可能厚此薄彼,把颐海当富士康来压榨。后来才发现应该并非如此,仔细看2015~2020年,这部分的单位毛利大致稳定在在6~8元/KG,单价下滑应该是规模效应成本压缩后,单价顺势下滑。21年单价比成本下滑更快,22年成本上升过快也没涨价,应该属于于短期表现,还需观察。 第三方中式调料似乎略差,2015~2020年,成本与单价同步涨跌带来快速放量。21、22成本快速上升,单价反而下滑。

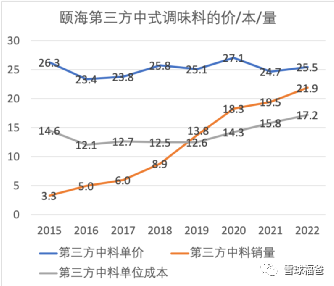

关联方火锅调料貌似很差,单价一直下滑,我之前总觉得海底捞市值比颐海高,张勇可能厚此薄彼,把颐海当富士康来压榨。后来才发现应该并非如此,仔细看2015~2020年,这部分的单位毛利大致稳定在在6~8元/KG,单价下滑应该是规模效应成本压缩后,单价顺势下滑。21年单价比成本下滑更快,22年成本上升过快也没涨价,应该属于于短期表现,还需观察。 第三方中式调料似乎略差,2015~2020年,成本与单价同步涨跌带来快速放量。21、22成本快速上升,单价反而下滑。

再来看天味,其中式调料销量2017年就是颐海的3.7倍,2022年仍是颐海的2.6倍,可见天味在中式调料有领导优势。不过颐海增长比天味略快,单价上也高至少20%(又印证了颐海的营销优势),但成本在近几年快速攀升,达到比天味高1/3,而天味成本较为稳定,反映了该项上天味有成本规模优势。 对比京东上中式调料的大单品,如麻婆豆腐、酸菜鱼、麻辣香锅、红烧肉等。两者销量互有胜互,大致谁单价低些谁就胜出些,否则就差不多。其他品牌靠前的主要是桥头和家乐、太太乐,但销量要比颐海、天味差一个量级。

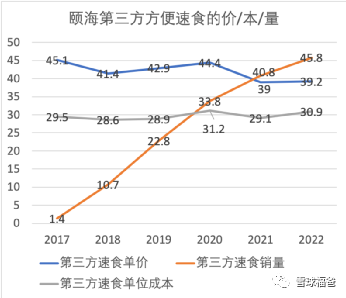

再来看天味,其中式调料销量2017年就是颐海的3.7倍,2022年仍是颐海的2.6倍,可见天味在中式调料有领导优势。不过颐海增长比天味略快,单价上也高至少20%(又印证了颐海的营销优势),但成本在近几年快速攀升,达到比天味高1/3,而天味成本较为稳定,反映了该项上天味有成本规模优势。 对比京东上中式调料的大单品,如麻婆豆腐、酸菜鱼、麻辣香锅、红烧肉等。两者销量互有胜互,大致谁单价低些谁就胜出些,否则就差不多。其他品牌靠前的主要是桥头和家乐、太太乐,但销量要比颐海、天味差一个量级。  第三方速食更复杂一些,2017~2020年,成本与单价同步涨跌带来放量,2021单价比成本下滑更快,2022年成本快增,单价微涨。微观看,自热小火锅优势更大,市占更高,自热米饭面对自嗨锅、莫小仙、统一等各种品牌的竞争,份额似乎很分散(自嗨锅似乎优势更大)。另外,自热米饭的耐吃性较差,米饭品质明显不如餐馆现做,吃多了就不想再尝试,那面对外卖这些替代品,这个品类的总市场应该不会太高。 再来看两家公司的整体利润率分解。

第三方速食更复杂一些,2017~2020年,成本与单价同步涨跌带来放量,2021单价比成本下滑更快,2022年成本快增,单价微涨。微观看,自热小火锅优势更大,市占更高,自热米饭面对自嗨锅、莫小仙、统一等各种品牌的竞争,份额似乎很分散(自嗨锅似乎优势更大)。另外,自热米饭的耐吃性较差,米饭品质明显不如餐馆现做,吃多了就不想再尝试,那面对外卖这些替代品,这个品类的总市场应该不会太高。 再来看两家公司的整体利润率分解。

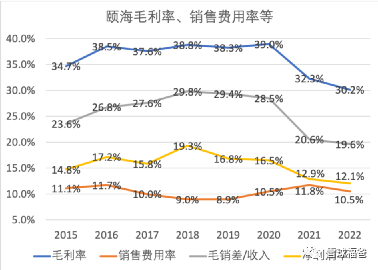

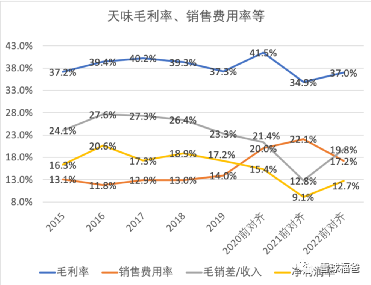

天味从2020年开始执行新会计准则,运输费从销售费用调整至营业成本,为了方便对比,对近三年销售费用、营业成本反向调整,即前对齐。港股没查到销售费用是否包含运输费,姑且认为一直包含,而且从天味的资料看,也就占3%左右,影响不大。 2021年之前,两家公司的毛利率都是40%左右,之后都有不小下降,主要也是植物油等涨价涨幅太大。颐海受毛利低的第三方速食和关联方火锅调料拖累,比天味下降更大。 颐海销售费用率长期维持在10%左右,可见其营销优势,因此其毛销差在2021年前稳定在28%左右。而天味的销售费用率则上升了最多10个点。2020年天味库存商品上升了6倍,而收入只增长4成左右(颐海基本同步增长)。 于是2021年要压缩库存,下降到上一年3成,销售费用也趋稳,但也导致火锅调料销量下降3成,而颐海第三方火锅调料销量平稳。天味2022年收入再度回升,销售费用下降,但总销量也就与2020年持平(颐海总销量超2020年2成),上一年的库存商品,到本年财报突然对不上号,似乎变成2项,大致对应本年财报的库存商品和发出商品,合计还是大涨7成。即相比颐海,天味在近几年难以协调销量(收入)、销售费用、库存之间的关系,总是按下葫芦浮起瓢。这其实又反向证明了颐海的营销优势。 管理与激励

天味从2020年开始执行新会计准则,运输费从销售费用调整至营业成本,为了方便对比,对近三年销售费用、营业成本反向调整,即前对齐。港股没查到销售费用是否包含运输费,姑且认为一直包含,而且从天味的资料看,也就占3%左右,影响不大。 2021年之前,两家公司的毛利率都是40%左右,之后都有不小下降,主要也是植物油等涨价涨幅太大。颐海受毛利低的第三方速食和关联方火锅调料拖累,比天味下降更大。 颐海销售费用率长期维持在10%左右,可见其营销优势,因此其毛销差在2021年前稳定在28%左右。而天味的销售费用率则上升了最多10个点。2020年天味库存商品上升了6倍,而收入只增长4成左右(颐海基本同步增长)。 于是2021年要压缩库存,下降到上一年3成,销售费用也趋稳,但也导致火锅调料销量下降3成,而颐海第三方火锅调料销量平稳。天味2022年收入再度回升,销售费用下降,但总销量也就与2020年持平(颐海总销量超2020年2成),上一年的库存商品,到本年财报突然对不上号,似乎变成2项,大致对应本年财报的库存商品和发出商品,合计还是大涨7成。即相比颐海,天味在近几年难以协调销量(收入)、销售费用、库存之间的关系,总是按下葫芦浮起瓢。这其实又反向证明了颐海的营销优势。 管理与激励

张勇夫妇持有38%股份(另有Vistra Fiduciary),董事会主席施永宏持有至少12%左右股份,其他董事或CEO等,合计不到0.1%股份,看起来很难激励管理层。 从年报经营描述看,对一线人员激励、终端管理、库存、研发成果、一人食方向等都有用力。几大工厂的产能进展,也基本与当初的规划时间吻合,说明管理层较尽职。也能如实提出目前发展存在的问题,这在上市公司中是非常难得的。从近几年财报的薪酬来看,向管理层倾斜较多,且与业绩挂钩,这可能是激励程度还不错的根本原因。 家庭火锅的发展空间

张勇夫妇持有38%股份(另有Vistra Fiduciary),董事会主席施永宏持有至少12%左右股份,其他董事或CEO等,合计不到0.1%股份,看起来很难激励管理层。 从年报经营描述看,对一线人员激励、终端管理、库存、研发成果、一人食方向等都有用力。几大工厂的产能进展,也基本与当初的规划时间吻合,说明管理层较尽职。也能如实提出目前发展存在的问题,这在上市公司中是非常难得的。从近几年财报的薪酬来看,向管理层倾斜较多,且与业绩挂钩,这可能是激励程度还不错的根本原因。 家庭火锅的发展空间

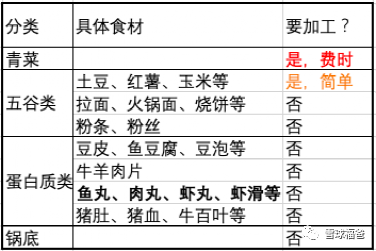

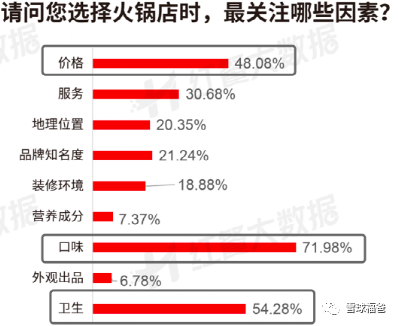

这个话题,不同人的看法差异很大。我看过一些火锅调料分析文章,比较乐观。理由是疫情培养习惯、90后乃至Z世代更懒。而一些球友则觉得家里涮火锅,准备太繁琐,不如去餐馆吃,尤其是火锅高度发达的川渝朋友们。看起来,家庭火锅是否还有长期空间,关键在于时间成本。 我把火锅食材大致分了类。  最头疼的就是青菜类,其次是土豆、红薯类,洗切比较麻烦。不过目前有净菜可以买,但价格普遍达到未加工菜的2倍,从美团外卖看还是一线卖的多,尚未普及。其他类别大部分可以直接下锅。另外,火锅煮完,锅底容易凝结动物油,非常难洗,不像餐馆吃完甩手走人。所以怎么看整体的时间成本呢?多还是不多? 我觉得还是比餐馆多不少,但可以用发展的眼光看待问题。我这几年跟踪速冻食品比较多,经常去大超市看,自己也体验过一些。尤其是各种速冻丸子,以前大超市散装丸子多,价格低,味道也不太好,所以大家习惯买鲜的自己加工。现在比如*品牌的锁鲜装肉丸、鱼籽包,都比散装的好不少,更鲜一些。相信大家选用的也会越来越多。而且厨房用纸也在普及,也可以让洗锅方便不少。长期来看,家庭火锅的时间成本是会越来越低的。 我看过一些火锅餐饮店的报告,消费者关注火锅店的三大因素依次是口味、卫生、价格。

最头疼的就是青菜类,其次是土豆、红薯类,洗切比较麻烦。不过目前有净菜可以买,但价格普遍达到未加工菜的2倍,从美团外卖看还是一线卖的多,尚未普及。其他类别大部分可以直接下锅。另外,火锅煮完,锅底容易凝结动物油,非常难洗,不像餐馆吃完甩手走人。所以怎么看整体的时间成本呢?多还是不多? 我觉得还是比餐馆多不少,但可以用发展的眼光看待问题。我这几年跟踪速冻食品比较多,经常去大超市看,自己也体验过一些。尤其是各种速冻丸子,以前大超市散装丸子多,价格低,味道也不太好,所以大家习惯买鲜的自己加工。现在比如*品牌的锁鲜装肉丸、鱼籽包,都比散装的好不少,更鲜一些。相信大家选用的也会越来越多。而且厨房用纸也在普及,也可以让洗锅方便不少。长期来看,家庭火锅的时间成本是会越来越低的。 我看过一些火锅餐饮店的报告,消费者关注火锅店的三大因素依次是口味、卫生、价格。  尤其是后两者,国内餐饮大多还是小、散、乱,卫生跟不上(在于管理),性价比受制于大头房租,都是长期困扰因素。综合对比,我认为家庭火锅场景仍有很大发展空间。 中式复料的发展空间

尤其是后两者,国内餐饮大多还是小、散、乱,卫生跟不上(在于管理),性价比受制于大头房租,都是长期困扰因素。综合对比,我认为家庭火锅场景仍有很大发展空间。 中式复料的发展空间

如下是某品牌大单品酸菜鱼在京东的宣传海报。  感觉是否采用中式复料,加工的步骤都是差不多的。如下是酸菜鱼调料的主要料包。

感觉是否采用中式复料,加工的步骤都是差不多的。如下是酸菜鱼调料的主要料包。  配料中那些本就可买、但也并不新鲜的材料,我用黄色标识。而采用中式复料就不再新鲜的,我用红色标识。另一个大单品麻辣香锅的工序、配料组成大致类似。我认为,中式复料既省不了时间,还牺牲了一些新鲜度,省了一点搭配调料的工夫(时间占比不大),空间是否有很多人吹嘘的那么高,我是严重怀疑的。 再加上,既要面对餐饮知名企业(广酒、眉州东坡等)的进入,也要面临传统调味品(海天、厨邦、川南、家乐等)的竞争,不宜过于乐观,但考虑赛道的成长,颐海该项前景大致平稳。 当前来看,第三方火锅调料外产品的毛利,仅占1/3。关联方火锅调料依赖于海底捞门店的发展,由于人均消费高,天花板低,长期看会先达上限。第三方中式调料、速食,上限也都会比第三方火锅调料低很多。整体增速将逐渐与第三方火锅调料增速接近。 周期与估值

配料中那些本就可买、但也并不新鲜的材料,我用黄色标识。而采用中式复料就不再新鲜的,我用红色标识。另一个大单品麻辣香锅的工序、配料组成大致类似。我认为,中式复料既省不了时间,还牺牲了一些新鲜度,省了一点搭配调料的工夫(时间占比不大),空间是否有很多人吹嘘的那么高,我是严重怀疑的。 再加上,既要面对餐饮知名企业(广酒、眉州东坡等)的进入,也要面临传统调味品(海天、厨邦、川南、家乐等)的竞争,不宜过于乐观,但考虑赛道的成长,颐海该项前景大致平稳。 当前来看,第三方火锅调料外产品的毛利,仅占1/3。关联方火锅调料依赖于海底捞门店的发展,由于人均消费高,天花板低,长期看会先达上限。第三方中式调料、速食,上限也都会比第三方火锅调料低很多。整体增速将逐渐与第三方火锅调料增速接近。 周期与估值

根据颐海火锅调料配料表及公司年报,原材料最大头是大豆油。如下是豆油期货价格变化。  前两年的确处于高位,但今年上半年已经下降很多。近几年净利连续下滑,已经处于一个基本面低位。2023年疫情缓解,高毛利的第三方火锅调料收入短期受限,但毛利率有很大修复可能,综合看应该能小幅增长的。在2022年净利7.4亿人民币(8.2亿港币)基础上,25倍以下静态市盈率应该是低估的。即200亿以下港币的市值是比较有吸引力的。 主要风险

前两年的确处于高位,但今年上半年已经下降很多。近几年净利连续下滑,已经处于一个基本面低位。2023年疫情缓解,高毛利的第三方火锅调料收入短期受限,但毛利率有很大修复可能,综合看应该能小幅增长的。在2022年净利7.4亿人民币(8.2亿港币)基础上,25倍以下静态市盈率应该是低估的。即200亿以下港币的市值是比较有吸引力的。 主要风险

1 家庭火锅的发展空间不及预期。这是最大风险。 2 抛弃海底捞品牌、采用自有品牌的风险。近年财报不断提及推广筷手小厨,很多电商海报页面,也明确用筷手小厨标志来替代海底捞。既然公司最大竞争力是海底捞营销优势,那这种替换就是有风险的。目前来看,火锅类倾向海底捞标志,其他类倾向筷手小厨,似乎短期可控,长期还待观察。 3 海外扩张风险。2022年报,境外供应商、员工占比约5%左右,但增长数倍于国内增长,也布局了泰国工厂,在亚洲(大陆外)设置了7个产品小组,欧美1个产品小组,销售渠道也覆盖49个海外国家和地区,可看出公司扩张海外的想法之大,故存在海外扩张不及预期的风险。(作者:雪球福爸)

本文作者可以追加内容哦 !