长安保险临时负责人履新 如何提升投资管理能力

2023-07-27 08:01:35 52

《投资者网》孟行

日前,长安责任保险股份有限公司(以下简称“长安保险”)发布公告称,聘任刘昆为公司临时负责人,张子良不再担任总裁职务。

资料显示,长安保险于2007年9月由住房和城乡建设部牵头、十部委共同支持组建成立,注册资本为人民币32.52亿元。公司经营业务范围涵盖责任险、车险、财产损失险、信用与保证保险、短期健康险和意外险及上述业务的再保险等业务。

目前长安保险有16家股东,第一大股东是国内首批五家地方金融资产管理公司之一的国厚资产管理股份有限公司(以下简称“国厚资产”),持股比例为31.68%。

投资入股长安保险时,国厚资产董事长李厚文就曾提出,未来长安保险争取在3-5年内,实现保费规模过百亿、总资产过百亿“双百”目标。

业绩扭亏为盈

对于此次卸任总裁的张子良,有相关人士表示,出生于1964年的张子良将到退休年龄,卸任总裁后将继续担任董事。此次人事调整也可以加强班子建设,使队伍更加年轻化。与此同时,刘昆曾长期任职于长安保险,其专业性备受认可。

据悉,刘昆早年曾经从长安保险离职,此次属于“二进宫”。2011年至2017年,刘昆历任长安保险北京分公司总经理、公司总经理助理、副总经理等职位,之后在2017年9月,转任汇友财产相互保险社董事,后又获批出任总经理、合规负责人等,然后于2022年末再次回到老东家长安保险出任董事,现在成为了临时负责人。

至于刘昆之前任职的汇友财产相互保险社,也是由长安保险出资设立。公司年报显示,该社无股东,出资人潍坊峡山中骏创新产业发展有限公司出资占比83.33%,出资人长安保险出资占比16.67%。

张子良在加入长安保险之前,曾担任安徽首家保险法人机构国元农业保险股份有限公司(以下简称“国元农险”)的首任董事长。在国元农险筹备之时,张子良为筹备组组长。

张子良于2020年3月被聘任为公司总裁,在他上任之前,长安保险总裁一职处于空缺状态,由公司副总裁廖建光为公司临时负责人。

张子良上任以后,2020年至2022年,公司净利润分别亏损1.31亿元、1.13亿元、4.68亿元,但到了今年一季度公司实现扭亏为盈,盈利582.38万元。

另外,长安保险的偿付能力问题也一直备受市场关注。长安保险2023年一季度偿付能力报告显示,截至今年一季度,公司综合偿付能力充足率为20.72%,核心偿付能力充足率为10.36%。虽然上述两项指标未能满足监管要求的100%和50%,但较公司2022年底的偿付能力指标均有所提升。年报显示,截至2022年底,长安保险的综合偿付能力充足率和核心偿付能力充足率均为-9.18%。

长安保险2023年一季度偿付能力报告指出,一季度公司经营基本面稳定,但随着偿付能力不足,后续经营战略风险日趋增大,须在二季度内完成增资,解决偿付能力不足的问题。

目前,据媒体报道,长安保险的增资扩股已取得实质性进展。近期经过相关决策审批流程后,国有战略投资者或将成为该公司第一大股东,并有效解决偿付能力不足的问题。

投资管理能力待提升

增资虽然能解决长安保险的偿付能力问题,但公司面临的考验还不止于此。

长安保险2023年一季度偿付能力报告显示,公司投资的芯厚云智项目未来可能因估值报告或净值报告产生估值下调的风险,上述事项对公司偿付能力造成一定影响。投资的天津鑫泽保齐基金及部分其他应收款受股市波动、底层资产信用风险等影响,账面价值发生贬损风险,对偿付能力构成一定影响。

对于上述报告中提到的芯厚云智项目,企查查显示,长安保险持有的芜湖芯厚云智股权投资合伙企业(有限合伙)的股权于2023年6月27日被冻结,截止日期是2026年6月26日,被冻结股权数额为2210.44万元。

值得注意的是,芜湖芯厚云智股权投资合伙企业(有限合伙)的大股东也是长安保险的大股东国厚资产,持股比例为84.98%,并且国厚资产持有该公司的部分股权也处于被冻结状态。

此外,对于2023年一季度偿付能力报告中提到的长安保险投资的天津鑫泽保齐基金,公司于2021年12月发布的公告显示,2021年12月10日,长安保险作为LP份额持有人的天津市河北区鑫泽保齐股权投资合伙企业(有限合伙)”(以下简称“鑫泽保齐”)新增股权投资,穿透后投资标的为芜湖鑫同瑞企业管理中心(有限合伙)(以下简称“鑫同瑞”)的 LP 份额,穿透后长安保险间接向鑫同瑞的投资金额为1亿元。

鑫泽保齐募集资金将以出资形式最终投资于鑫同瑞,鑫同瑞将全部合伙人的出资投资于符合《合伙协议》约定的普通合伙人选定的投资项目。

公告指出,鑫同瑞的管理人为安徽峰置房屋租赁有限公司(以下简称“安徽峰置”),而安徽峰置是国厚资产的全资子公司,国厚资产又是长安保险第一大股东,因此按照关联方认定标准,安徽峰置被认定为长安保险的关联方。

简单来说,就是长安保险在2021年向国厚资产的子公司投资了1亿元。

值得一提的是,公告还指出,鑫泽保齐底层投资的鑫同瑞基金的管理费费率为2%/年,预估长安保险穿透后需承担的管理费为200万元/年。鑫同瑞的存续期限为5年,鑫泽保齐的存续期限为10年。

假设长安保险在鑫同瑞存续的5年内一直没有赎回资金,那么可以预估长安保险5年总共需承担的管理费为1000万元,达到了投资总额的10%。

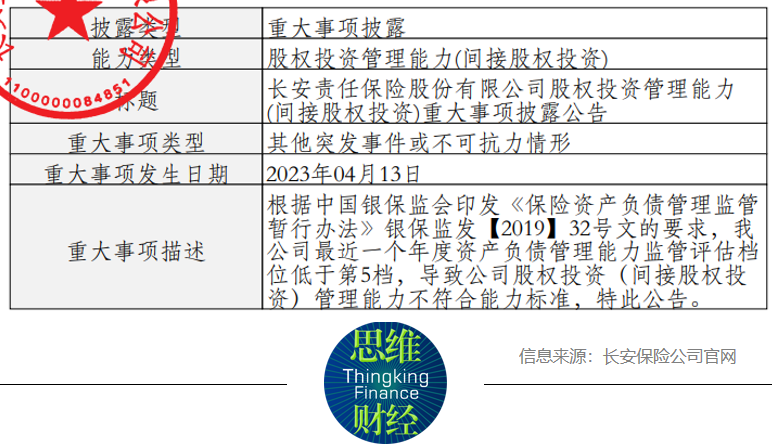

另外,长安保险于今年4月发布的公告显示,根据中国银保监会印发的《保险资产负债管理监管暂行办法》,公司最近一个年度资产负债管理能力监管评估档位低于第5档,导致公司股权投资(间接股权投资)管理能力不符合能力标准。

2019年,银保监会印发的《保险资产负债管理监管暂行办法》明确指出,将资产负债管理能力评估结果作为评估保险公司股权投资能力、不动产投资能力和衍生品运用能力的审慎性条件。

2020年10月,银保监会发布的《关于优化保险机构投资管理能力监管有关事项的通知》要求,保险机构应当持续加强投资管理能力建设并及时进行动态自评估,严禁不具备投资管理能力而开展相应投资活动,严禁在投资管理能力未持续符合要求的情况下新增相关投资活动。

有分析人士认为,监管机构对保险公司股东股权、另类投资等重点领域加强了监督检查力度,严控大股东违规挪用、套取、侵占保险资金的行为,堵住险资违规使用的旁门。(思维财经出品)

本文作者可以追加内容哦 !