以史为鉴,审视伊利的发展,勿盲目乐观

2023-07-30 08:02:37 42

$伊利股份(SH600887)$

从全球乳制品行业发展历史中可以看出,这是一个辛苦、不容易赚钱、受政策影响较大的行业,那么,国际上那些历经风雨的乳制品企业是如何发展的呢?

(一)雀巢

雀巢是目前世界上最大的食品集团。根据欧睿数据,其咖啡、婴儿食品、瓶装水业务2021年全球市占率分别达26%、19%、6.4%,均居行业第一;宠物食品、冰淇淋全球市占率分别达 19.8%、9.8%,均为行业第二;乳制品销售额常年位居全球第一(2021年为第二),乳制品营收占总营收的26%左右。

1.浑然天成的品牌创立。雀巢品牌是根据创始人亨利雀巢命名。但是“雀巢”这个词汇本就是人们日常所熟悉的事物,在品牌推广时,极易让人们记住并加深印象。其次,“雀巢”本身就是鸟类用于繁衍、哺育和生活的场所,雀巢的图标进一步突出了哺育的特征,极易让人产生婴儿哺育的联想和共鸣,与最初企业生产奶粉的定位非常相符。观察各行各业的各个品牌,类似雀巢品牌的绝无仅有。

2.时代造就的企业崛起。雀巢于 1867年在瑞士创立,最初为无法母乳喂养的婴儿提供婴儿食品。同期,两位美国人也在瑞士成立英瑞炼乳公司。经过近40年的发展,1905年两家企业合并。随后,一战爆发,战争影响了瑞士本土奶源供应和跨国贸易,但大量的政府订单,促使雀巢开展了全球建厂战略,战争结束时,雀巢就拥有了40家工厂,规模迅速做大。一战结束后,乳制品需求下降,雀巢开始收缩规模并开辟新业务。1929年,雀巢收购了瑞士生产牛奶巧克力的彼得-卡耶联合公司,而巧克力原料可可豆产于南美洲;1938年,雀巢公司为帮助解决南美洲过剩的咖啡豆库存问题,推出世界上第一款速溶咖啡,并成为二战时期重要的军队物资,是在欧洲战场和亚洲战场服役的美军士兵的主要饮品。雀巢就像是受到了时代的眷顾,在两次世界大战中完成原始积累,实现企业崛起。

3.国际并购打造的食品帝国。大量的原始积累后,雀巢开始了疯狂的国际并购。1947-1980年期间,雀巢注意到工业水平提升带来的即食、冷冻食品和烹饪调料的需求增长,收购了瑞士汤料、调味料 Maggi进入家庭调味品市场,收购德国 Jopa、法国 Heudebert-Gervais、瑞士Frisco进入冰淇淋市场。后又通过收购陆续进入饮用水、宠物食品、餐饮、矿业、葡萄酒、罐头食品、眼部护理、化妆品等不同行业领域;甚至还成为了欧莱雅的第二大股东。1981-2004期间,雀巢进行重新定位,确定为更专业化的食品公司,要成为全球第一大食品企业。雀巢据此对非主业及亏损资产进行剥离,并加大食品主业收购,期间在全球收购了250家公司。我们熟悉的三花淡奶(美国三花)、太太乐鸡精、巴黎水、哈根达斯(美国经营权)等都是雀巢在这段时间收购。

4.食品帝国的再次转型。2000年后,欧美国家经济发展放缓,且老龄化时代加速到来,雀巢开始实行高端化转型和健康营养领域转型。高端化方面,如增加专业性较婴儿食品和宠物食品供给;保留高端水品牌巴黎水、圣培露及普娜,出售其他十多个饮用水品牌及业务;剥离部分低盈利水平冰淇淋业务。高端产品在集团销售中的占比从2012年的11%提高至2021年的35%。健康营养方面,2007年并购诺华医学营养、嘉宝,2012年并购惠氏及 Vitaflo、CM&D 制药、普罗米修斯实验室等其他膳食营补充/特医/医药领域相关业务,直接获取了胃肠道、代谢、大脑健康等多个领域的核心技术和研发能力,2021占收入比重为1.9%,长期维持在17亿瑞郎(约132亿人民币)。

二)日本明治

常说同为亚洲国家的日本,因为饮食习惯相近,更能够作为乳制品企业发展的参考。那么事实是否如此呢?明治乳业是日本最大的乳制品企业,也曾是亚洲最大的乳制品企业,但2010-2014年,其在全球乳制品企业中排名第10;2014年后排名进一步下滑,常年位居第15,2017-2021年总体营收维持在60亿美元左右。

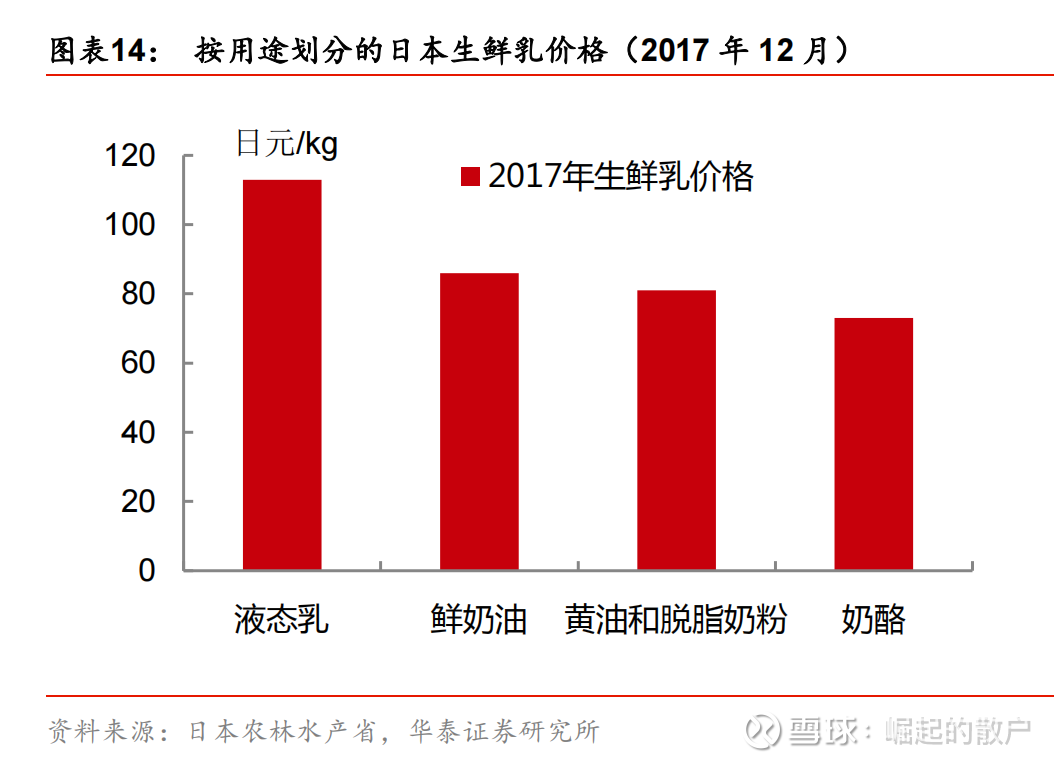

1.日本奶业的基本情况。日本奶源定价独特。从1966年起,日本政府在全国各地建立由指定生鲜乳生产团体统一收购生鲜乳并向下游乳企销售的生鲜乳流通体系,乳企对上游议价能力薄弱。具体表现为:国际奶价上涨时,日本生鲜乳价格往往跟随上调;但国际奶价下跌时,日本生鲜乳价格则保持相对独立。此外,日本生鲜乳根据不同用途差异定价,本土销售的液奶价格最高,总体价格为国际奶源地的1.5-2倍。

日本乳制品消费习惯于国内差异明显。日本人偏爱冷食,且低温物流发达,因此日本的饮用牛奶产品多在低温冷链环境下进行运输和销售,导致日本常温奶市场占比持续在2%左右。低温奶的盛行,严重制约了市场集中,日本前三家乳制品企业饮用牛奶市场占比2008年即达34%,但随后并没有扩大,基本稳定在该份额。日本乳制品市场差异发展。日本乳类饮料的人均消费量自1997 年见顶后开始下行,2016年消费量为51.5L/年/人,相比1997年58.3L/年/人,下滑9%。其中乳饮料2016年消费量为9.7L/年/人,比1985年增长62%;牛乳2016年消费量为24.1L/年/人,比顶峰时期的1994年34.7L/年/人,下滑30%;发酵乳2016 年消费量为10.5L/年/人,相比1985年增长289%。

2.明治的发展简史(国内相关资料很少)。1917年,明治炼乳成立,开始销售炼乳和牛奶;1940年正式成立明治乳业;1951年开始销售奶粉;1968年开始销售蛋糕用奶油;1973年开始销售保加利亚酸奶,并陆续开发出具有去除幽门螺杆菌,保护胃黏膜功效的 LG21 乳酸菌酸奶、具有提高免疫力预防感冒功效的R-1乳酸菌酸奶和具有降低尿酸数值,缓解痛风症状的PA-3乳酸菌酸奶。2004-2018年间,明治高附加值牛奶占比从36%提升至81%,鲜奶及发酵乳业务营业利润率亦从2013年的4.7%提升至2018年的14.5%。另外,2016年明治老年保健食品市占率达31.4%,为行业第一。

(三)美国迪恩食品

欧美的人均乳制品消费量,一直是对比国内市场前景的标杆。那么,美国的乳制品企业发展的又是怎么样呢?全球乳制品企业20强中,美国有两家,分别是美国奶农和迪恩食品。选取迪恩食品,主要是因为迪恩食品曾经是一只十年十倍股,甚至2018年营收还是全球乳制品第11强,但其在2019年破产并被美国奶农收购,希望从反面案例中发现乳制品企业的风险点。而美国奶农是美国的国家牛奶营销合作社,主要负责销售成员单位原奶,相对不具有参考意义。

1.美国奶业的基本情况。原奶价格保底。美国政府规定了原料奶最低价,乳制品企业对上游议价能力较弱。乳制品消费量降低。美国农业部数据显示,1975年美国人均年消费牛奶约250磅(约合113公斤),2017年降至149磅(约合67.5公斤),40年间下降约40%。2014-2018年,美国乳制品零售额下降18.8%,跌至156亿美元,预计到2023年将降至137亿美元。低温奶占比高。巴氏奶因杀菌温度低,更能充分保持营养和风味物质,丹麦、希腊的巴氏奶在国内牛奶消费中占比都达到100%,美国、加拿大、日本、韩国、新西兰的巴氏奶占有率超过98%。渠道话语权强大。美国零售业CR10

自2013年开始出现明显提升,2018年超过35%,超市龙头沃尔玛优势明显。渠道巨头在占据市场后,开始发展自有品牌(沃尔玛、山姆、开市客等消费者应该有感受),要求厂商为其生产贴牌产品,2017年,美国零售商品牌牛奶的市占率达到55%。总体来说,美国的乳制品企业就是产业链中最苦逼的存在。

2.迪恩食品的兴衰史。7年的快速成长。迪恩食品前身是Suriza Foods, 于1993-2000年通过43次并购成长为全制品龙头企业之一,并进入欧洲市场。2001年Suriza Foods收购原迪恩食品,合并后成为全美最大的乳制品企业Dean Foods,拥有90多家工厂、6000多冷藏运输线路,2/3产品为自有或授权品牌,1/3产品为贴牌产品。4年的业务提升。2000-2004年,公司开始寻求整合高附加值业务,分别在2002年和2004年收购了全美知名的有机奶公司 WhiteWave和有机食品企业Horizon Organic。随后,企业进行架构调整,成立White Wave部门,专门进行有机奶、植物奶、婴儿食品等高附加值产品生产销售;成立Morning Star部门,专门进行贴牌生产;成立Fresh Dairy Direct部门,主营液态奶。公司也在2007年达到市值巅峰62亿美元。快速扩张后的衰败。快速扩张的同时,收购资产并没有很好的产生效益。2002年至2013年期间,公司持续扩大工厂关闭和生产线出售,累计关闭近20家工厂,出售5条生产线。2012 年旗下White Wave在纽交所分拆上市独立运营,同年旗下Morning Star出售。而2017年,White Wave被达能以125亿美元收购,White Wave最高市值也仅100亿。与此同时,迪恩食品依然在推进收购行动,2016年收购主营

冰淇淋业务的Friendly's Holdings;2017收购主营有机果汁公司Uncle Matts;2018年收购主营亚麻籽植物代乳产品的Good Karma。但这些收购业务都没有明显进展。迈向灭亡的乳业巨头。因优质业务的分拆出售和原奶价格的上升,以及市场需求的下降和渠道龙头的竞争,迪恩食品从2014开始,出现持续亏损,其中2018年净利-3.27亿美元,同比下降631%。2019H1营收36.35亿美元,净亏损1.26亿美元。特别是2016年,公司核心客户沃尔玛宣布建立自己的乳品加工厂(2013年沃尔玛贡献收入21亿,占公司销售额的23%),2017年Food Lion也终止与迪恩的合同,导致迪恩需要自行销售乳制品以及代工生产,在极大的提高了分销成本的同时,降低了生产利润。最终,迪恩食品因连续亏损而退市破产。

从迪恩食品的情况来看,主要问题为:1.因为政策和国情,企业本身就处在产业链的弱势低位。2.并购扩张效果非常差。迪恩食品将自己并购的优质业务打包上市最后出售了,留下最差的低温奶产品线,同时在乳制品的其他高端产品如奶粉、奶酪等没有布局;当然,也有可能美国的奶粉、奶酪等高端市场已经被雀巢、达能、卡夫亨氏等巨头占领有关。3.过于依赖大客户。迪恩食品前五大客户占销售额的30%,60%收入来自零售商,乳制品特别是低温乳和常温乳,基本没有生产门槛,极易被大客户反向替代。

本文作者可以追加内容哦 !