独家对话招银理财,揭秘目标盈产品如何适盈而止?|机警理财日报

2023-09-05 08:01:14 51

南财理财通、21世纪经济报道 黄桂煊 广州报道

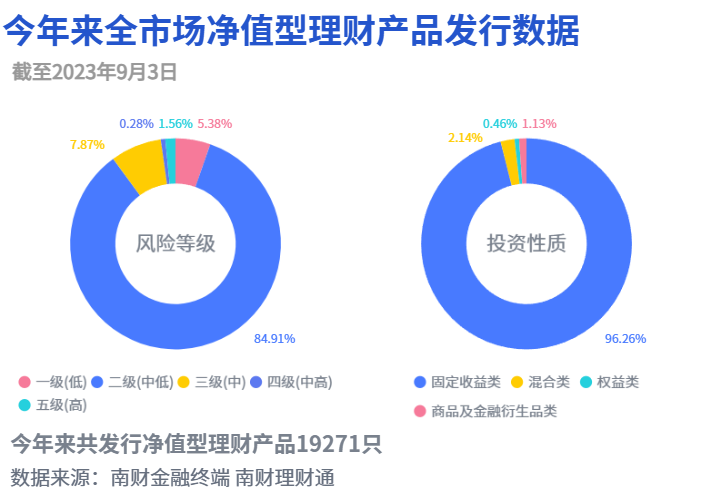

据南财理财通最新数据,截至2023年9月3日,今年来全市场已发行净值型银行理财产品19,271只(含私募产品)。

从风险等级来看,产品风险等级主要集中在二级(中低风险)。其中,一级(低风险)产品占比5.38%,二级(中低风险)产品占比84.91%,三级(中风险)产品占比7.87%,四级(中高风险)产品占比0.28%,五级(高风险)产品占比1.56%。

从投资性质来看,固收类产品占比96.26%;混合类产品占比2.14%;权益类产品占比0.46%;商品及金融衍生品类产品占比1.13%。由此看出,固定收益类产品仍占据理财产品的主流。

上期,南财理财通课题组在《目标盈理财产品盘点:27只产品合计存续规模达60.79亿,仅招银理财产品达标,工银理财管理费最低|机警理财日报》 一文中回顾了目标盈理财产品的发行情况、产品设计情况、收益情况和费率情况,引发市场关注。

从目标盈理财产品的创设情况看,招银理财稳居首位,于2023年3月开始发行该类产品,目前发行数量已达到20只。同时,招银理财“招睿目标盈(稳健)丰润尊享封闭3号”也是行业首只成功止盈的目标盈理财产品,于8月16日止盈终止,兑付年化收益率达到4.78%。本期,南财理财通课题组独家对话招银理财目标盈产品团队,听听他们的产品创设理念和创新策略。

南财理财通课题组:招银理财今年以来陆续发行了20款目标盈理财产品,也是发行数量最高的理财公司,请问招银理财对目标盈理财产品设计的定位是什么?不同系列产品有何差异?

招银理财:理财产品全面净值化转型后,受股票、债券市场变动影响,产品净值波动更为敏感。资产价格短期涨跌难以预料,投资者往往因未能及时止盈而遭遇波动及损失。如何帮助投资者适时止盈、收获实实在在的回报是这款产品创设的初衷。

基于此,目标盈产品的定位是为投资者提供止盈目标清晰、止盈策略严格的财富管理打包解决方案。基于这一定位,招银理财将目标盈系列作为重要的产品战略,目前拥有理财行业最完整的目标盈策略体系,近期也诞生了行业首只成功止盈的目标盈理财产品——目标盈(稳健)丰润尊享封闭3号,于8月16日止盈终止,兑付年化收益4.78%。

目前招银理财的目标盈产品系列主要为:(1)招睿目标盈丰润稳健系列,定位于R2低波固收策略;(2)招睿目标盈睿远稳进系列,定位于R3固收+指增策略;(3)招智目标盈价值增强系列,定位于R3偏债混合策略。此外,招银理财正在研发一些创新策略,通过多元策略配置和不同产品梯度的布局,满足不同风险偏好的投资者配置需求。

南财理财通课题组:招银理财是如何确定产品的止盈目标收益率、最低运作期和止盈观察期?目标盈产品的止盈收益率设置会考虑哪些因素?择时影响大吗?

招银理财:目标盈产品会结合底层债券、股票、优先股、基金及衍生品等各类资产的配置比例、期限收益、资本利得收益、产品费用等因素综合测算,合理制定止盈目标收益率。由于底层资产价格处于不断变化过程中,不同发行时点的目标收益率有所不同。目标收益率如果设置过低,缺乏优势;而如果设置过高,则会影响止盈达成概率和最终的客户体验。因此,简单说,止盈目标收益率通常会设置在常见的“悲观-中性-乐观”三类典型收益测算假设情形中的中性偏乐观的位置。同时也需要注意,止盈目标收益率不代表产品保本保收益的承诺。

期限方面,最低运作期的设置不宜过短,通常至少3-6个月,便于积累业绩,止盈观察期通常设置6-12个月,具体结合底层资产的期限收益评估确定。

南财理财通课题组:招银理财部分产品观察是否达到止盈的条件是连续两个估值日,但部分产品却没有该限制,只是最近一个估值日达标即可,能否解释下原因?

招银理财:连续两个估值日或单个估值日观察止盈,主要取决于底层资产的配置结构。部分资产价格(例如股票)变动较大,产品触发止盈后需要尽快执行止盈操作,避免从触发止盈到变现兑付给客户的过程中资产价格出现大幅回撤,进而导致客户到账收益不及预期。因此含权益比例越高的产品,通常会要求更快地执行止盈策略。

南财理财通课题组:相比同投资周期的封闭式产品而言,目标盈理财产品像是给客户一个提前退出的期权,有利于客户落袋为安,那封闭式产品还有哪些优势?如何理解目标盈产品和封闭式产品的不同?

招银理财:目标盈产品本质上也是封闭式产品,只是附加了达到止盈目标收益率后提前终止的条款。常规的封闭式产品理论上也可以采用目标盈策略,但其存在一个天然缺陷:产品执行止盈策略后仍需以保守策略继续运作直至到期终止,残余的时间会逐渐摊薄客户先前已实现的较高收益;而如果不严格执行止盈,则起不到落袋为安的效果。因此,常规封闭式产品不可避免地会面临是否严格执行止盈策略的两难。

而目标盈产品止盈后就立即终止,既可以确保执行止盈策略的纪律性,同时也可以避免过多占用客户资金成本,可以完美地解决上述问题。同时,投资者落袋为安后的资金自动到账,无须额外操作,使用体验较好。到账资金可用于配置朝朝宝、短债等更低风险的理财产品,也可用于消费、转账等用途。

南财理财通课题组:我们关注到,基金投顾业务也推出了目标盈策略的基金投顾组合,那么银行理财的目标盈相比基金投顾组合有哪些不同点?另外,不少目标盈的基金投顾组合都支持开放赎回,但银行理财的目标盈组合均为封闭式运作,对流动性有一定影响,对此您如何看待?

招银理财:目标盈与投顾组合有些相似点,例如都致力于给投资者提供一揽子打包的组合管理解决方案,以及相比ETF基金等典型的工具型产品更注重绝对收益目标等。不同点在于:

(1)招银理财目标盈产品除了提供组合管理方案外,会结合股债市场估值点位等因素择时“发车”,避免追涨杀跌,提高获取正收益的概率;

(2)招银理财逐步积淀了较为丰富的投研资源和策略体系,可以结合市场环境选择和定制比较适合当前市场环境的内外部策略,例如招银理财内部近两年业绩突出的高股息策略股票池,以及优秀的公私募指数增强策略等。

产品形态方面,开放式形态确实有利于客户自行择时退出。但近年来,资管行业实践中诸多案例显示,投资者在市场高位时容易缺乏止盈的纪律性,而在市场低位时又缺乏坚守的定力,最终陷入追涨杀跌的困境。目标盈产品通常设计为封闭式,主要目的就是为了确保在市场高位时止盈策略能够统一执行、严格止盈纪律;同时,在市场低位震荡期间能够保持适当定力,给投资经理积累业绩和价值发现必要的时间。当然,我们也会结合客户多样化的需求寻找一个纪律性和灵活性的平衡点,研发更多的目标盈策略和产品形态。

南财理财通课题组:目标盈策略适合什么样的市场?对股市和债市都适用吗?

招银理财:目标盈产品的设计初衷在于避免理财产品净值因底层股票、债券等资产价格波动,未能在收益高点及时止盈而遭遇回撤。因此,目标盈产品对于股票、债券,乃至商品、衍生品等大类资产的投资都有指导意义。虽然可能错失一部分的上涨空间,但多年的资本市场经验和教训都告诉我们,适时止盈、长期稳健增值胜过追涨杀跌和短期的大起大落,也更契合国内以中低风险偏好的个人投资者为主的理财行业。

南财理财通课题组:目标盈产品适合什么样的投资者?

招银理财:招银理财现已结合不同投资者风险偏好,构建了R2招睿目标盈丰润、R3招睿目标盈睿远稳进、R3招智目标盈价值增强混合等不同风险收益梯度的目标盈产品体系,总体上可以满足大部分风险适配的中等、中低风险偏好投资者的理财需求。其独特的产品形态和策略特点比较适合以下投资者:

(1)有明确止盈收益目标,能够与目标盈产品一拍即合等理性投资者;

(2)不愿折腾,期待偶尔“小有惊喜”、止盈后自动到账省心省力的佛系型选手;

(3)曾经追涨杀跌一把梭哈,至今伤痕累累,希望能“管住自己的手”的冲动一族。

上榜产品净值披露需求:

1. 净值披露频次:非节假日至少每个自然周公开披露一次净值

2. 公开发布的历史净值记录满足:最早净值日期≤统计区间左端点日期;最新净值日期≥统计区间右端点日期

权益类公募产品近6月平均下跌11.13%,光大公募REITs产品跌幅最小

根据南财理财通数据,截至8月31日,理财公司存续的权益类公募产品(包含母行划转的老产品)共有34只。其中,华夏理财有11只,产品数量最多;招银理财和光大理财次之,各有5只;宁银理财有3只;信银理财、贝莱德建信理财、青银理财和民生理财各有2只;工银理财和高盛工银理财各有一只。截至8月31日,存续时间超过6个月的产品有23只。

从近6月收益情况看,上榜的23只权益类公募理财产品近6月全部录得负收益,平均收益率为-11.13%,平均最大回撤为12.81%,平均年化波动率为12.5%。其中,光大理财“阳光红基础设施公募REITs优选1号”跌幅最小,近6月净值仅下跌2.06%,最大回撤和年化波动率也控制在10%以内。

“阳光红基础设施公募REITs优选1号”成立于2021年11月4日,投资周期为12个月,投资范围以公募REITs为主,成立以来收益率为3.58%,产品二季度末穿透后持仓公募资管产品(即公募REITs)比例达到78.24%,相比2022年末的83.87%有所降低。

管理人在回顾公募REITs市场时表示,6月21日,公募REITs迎来两岁生日。从首发、常态化发行到扩募,已接近1000亿市值,REITs取得了长足的发展。REITs整体一季报复苏不及预期,市场整体风偏的下移叠加REITs流动性的问题,加大了二级的波动,陷入了减持、下跌的负反馈。半年过后,多支产品公布中期主要运营数据,底层项目半年度运营边际改善。随着市场经济活动稳步复苏,基础资产本身所具有的优良质素及增量资金的进入,REITs 各资产类型板块有望迎来基本面的复苏。

声明:稿件内容引用或转载请注明出处。

好消息!南财理财通将为财经记者免费开通vip数据账号,22万只银行理财360度产品周期大数据应有尽有,欢迎您在文末联系课题组。

(数据分析师:张稆方;实习生:王晓琪)

(课题统筹:汤懿兰)

(作者:黄桂煊 编辑:光目)

本文作者可以追加内容哦 !