房地产业低迷,恒大欠下高额账款,新明珠还喜欢做“关门生意”

2023-09-05 08:02:48 47

星标IPO日报 精彩文章第一时间推送

恒大拖累

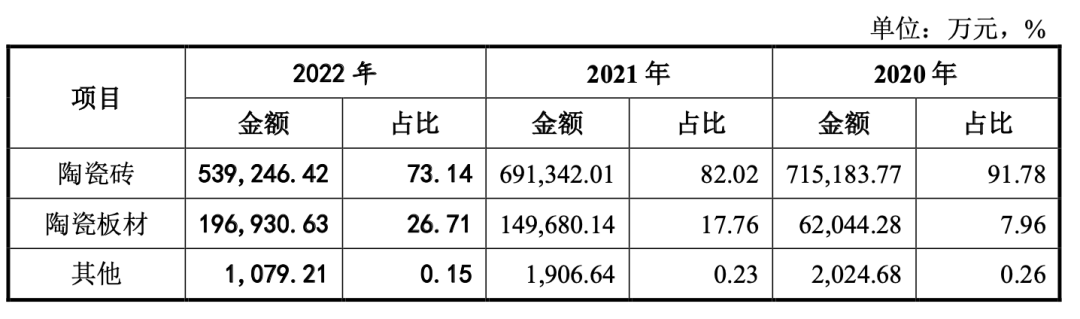

新明珠是一家集建筑陶瓷设计、研发、生产、销售、服务于一体的大型建材企业集团,产品主要应用于建筑空间的装修装饰。公司建筑陶瓷产品主要有陶瓷砖(包括抛釉砖、仿古砖、抛光砖和瓷片等)和陶瓷板材(包括陶瓷岩板、陶瓷薄板、陶瓷大板等)。 2020年至2022年(下称“报告期”),公司主营业务收入主要来源于建筑陶瓷产品的销售收入,占营业收入的比例均在99%以上。其中,陶瓷砖占比分别为91.78%、82.02%和73.14%。陶瓷板材占比分别为7.96%、17.76%和26.71%。  新明珠前五大供应商主要以房地产商为主。其中,新明珠与恒大地产之间的关系一直十分密切。 在公司设立初期,恒大地产就持公司1.90%股份,为公司原始股东。2021年,新明珠进行了报告期内第一次增资。本次增资结束后,恒大地产所持股份上涨至1.96%。 此外,报告期内,恒大地产作为新明珠前五大客户中占比最大的客户,对公司直销模式销售收入影响较大。对恒大地产的销售金额分别为9.14亿元、6.12亿元和3.05亿元,占公司直销收入比例分别为 40.31%、27.14%和 16.02%。 资料显示,公司销售收入主要来源于经销模式,占主营业务收入的比例分别为70.90%、73.25%和74.16%,占比较高且逐年增长。

新明珠前五大供应商主要以房地产商为主。其中,新明珠与恒大地产之间的关系一直十分密切。 在公司设立初期,恒大地产就持公司1.90%股份,为公司原始股东。2021年,新明珠进行了报告期内第一次增资。本次增资结束后,恒大地产所持股份上涨至1.96%。 此外,报告期内,恒大地产作为新明珠前五大客户中占比最大的客户,对公司直销模式销售收入影响较大。对恒大地产的销售金额分别为9.14亿元、6.12亿元和3.05亿元,占公司直销收入比例分别为 40.31%、27.14%和 16.02%。 资料显示,公司销售收入主要来源于经销模式,占主营业务收入的比例分别为70.90%、73.25%和74.16%,占比较高且逐年增长。  而正是这样一位关系密切的合作伙伴,却在近几年爆发了危机。自2021年开始,恒大地产资金链便开始频频“爆雷”。2020年,恒大地产借壳深深房上市失败后开始出现资金链断裂风险。根据恒大集团公布的财报,截至2022年12月31日,恒大集团总负债24374.1亿元,创下了中国企业最高亏损纪录。 虽然新明珠在2020年便开始逐渐减少和恒大的合作,但“城门失火殃及池鱼”,恒大地产的“负债危机” 导致新明珠的应收账款减值。 从数据来看,2019年至2022年,新明珠对恒大应收款项规模分别为12.52亿元、14.07亿元、12.03亿元、12.02亿元。2020年12月新明珠对恒大应收票据首次出现逾期,公司从2020年末开始对恒大应收款项单项计提减值准备,2020年末、 2021年末、2022三季度末单项计提比例分别为40.00%、90.00%和90.00%。

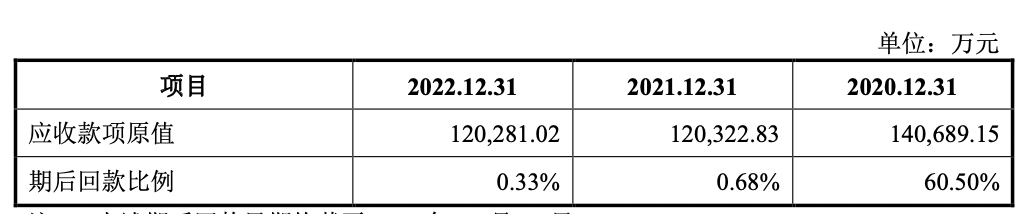

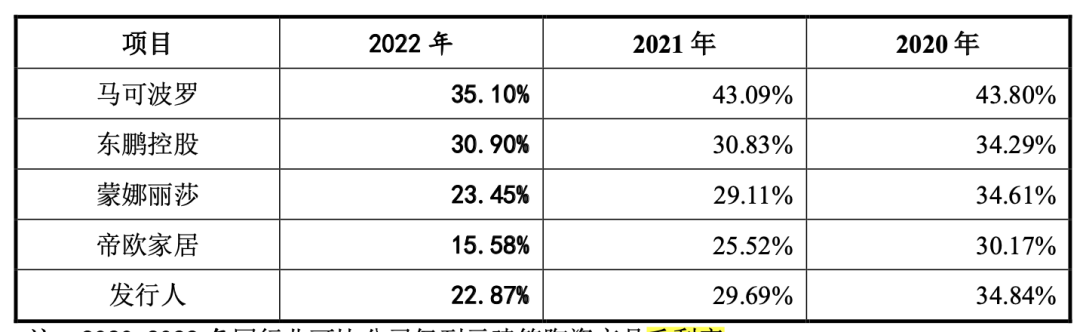

而正是这样一位关系密切的合作伙伴,却在近几年爆发了危机。自2021年开始,恒大地产资金链便开始频频“爆雷”。2020年,恒大地产借壳深深房上市失败后开始出现资金链断裂风险。根据恒大集团公布的财报,截至2022年12月31日,恒大集团总负债24374.1亿元,创下了中国企业最高亏损纪录。 虽然新明珠在2020年便开始逐渐减少和恒大的合作,但“城门失火殃及池鱼”,恒大地产的“负债危机” 导致新明珠的应收账款减值。 从数据来看,2019年至2022年,新明珠对恒大应收款项规模分别为12.52亿元、14.07亿元、12.03亿元、12.02亿元。2020年12月新明珠对恒大应收票据首次出现逾期,公司从2020年末开始对恒大应收款项单项计提减值准备,2020年末、 2021年末、2022三季度末单项计提比例分别为40.00%、90.00%和90.00%。  除此之外,新明珠也面临着其他应收帐款的回款压力。截至报告期各期末,新明珠应收票据及应收账款余额分别为27.17亿元、29.76亿元、28.94亿元,相应的减值准备分别为6.68亿元、14.45亿元、14.56亿元。 此外,报告期内,新明珠部分工程客户出现流动性风险和债务危机,导致无法及时收回相关款项。截至报告期末,公司减值准备余额为14.56亿元,若未来新明珠工程客户财务状况进一步下降,可能会导致进一步的应收款项回款和减值风险。 祸不单行, 新明珠在面临回款压力的同时,毛利率也受到了政策的影响。 当前国民买房热情在逐渐消退,而房地产业受宏观调控政策影响,对陶瓷企业产品需求有所不足,新明珠集团整体业绩初显下降态势,净利润缩水,毛利率接连下降。 报告期内,公司营业收入分别为78.35亿元、84.93亿元和74.24亿元,实现扣非后归母净利润分别为9.69亿元、5.50亿元和5.62亿元。伴随着净利润大幅下降,新明珠毛利率也迅速下滑。报告期内毛利率分别为34.84%、29.69%和22.87%%,低于同行可比公司的平均值35.54%、31.65%和25.58%。

除此之外,新明珠也面临着其他应收帐款的回款压力。截至报告期各期末,新明珠应收票据及应收账款余额分别为27.17亿元、29.76亿元、28.94亿元,相应的减值准备分别为6.68亿元、14.45亿元、14.56亿元。 此外,报告期内,新明珠部分工程客户出现流动性风险和债务危机,导致无法及时收回相关款项。截至报告期末,公司减值准备余额为14.56亿元,若未来新明珠工程客户财务状况进一步下降,可能会导致进一步的应收款项回款和减值风险。 祸不单行, 新明珠在面临回款压力的同时,毛利率也受到了政策的影响。 当前国民买房热情在逐渐消退,而房地产业受宏观调控政策影响,对陶瓷企业产品需求有所不足,新明珠集团整体业绩初显下降态势,净利润缩水,毛利率接连下降。 报告期内,公司营业收入分别为78.35亿元、84.93亿元和74.24亿元,实现扣非后归母净利润分别为9.69亿元、5.50亿元和5.62亿元。伴随着净利润大幅下降,新明珠毛利率也迅速下滑。报告期内毛利率分别为34.84%、29.69%和22.87%%,低于同行可比公司的平均值35.54%、31.65%和25.58%。

02

“关门“做生意

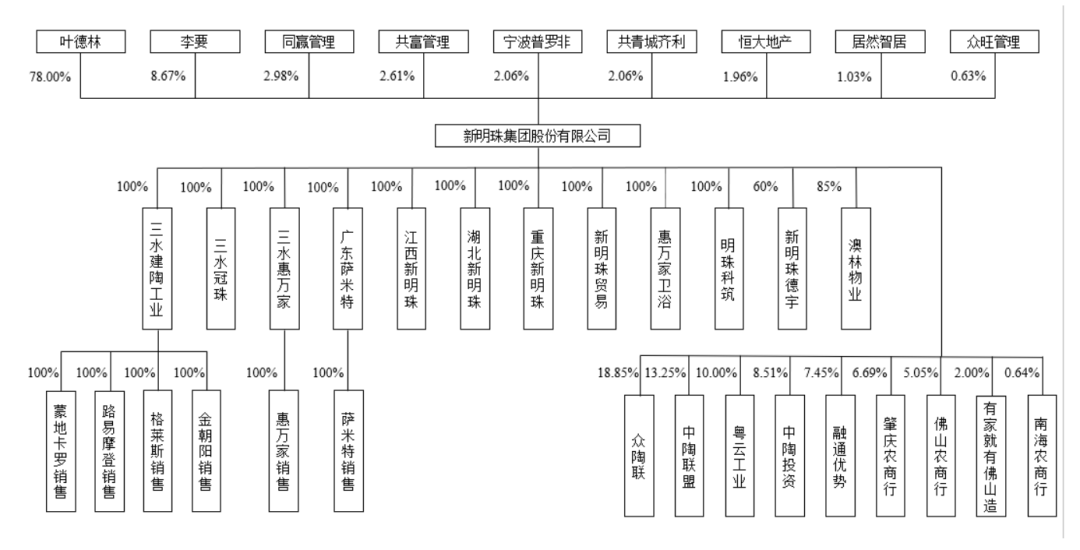

根据股权信息显示,公司实际控制人为叶德林、李要,两人为夫妻关系。叶德林直接持有公司78.00%股份,李要直接持有公司8.67%股份,二人合计持有公司股份87.86%股份。宁波普罗非和共青城齐利分别直持持股2.06%,恒大地产持股1.96%,居然智居持股1.03%。  记者发现,新明珠似乎很喜欢和“自家人”做生意。据问询函,新明珠与关联方百森物流于2019年开始合作,且相关运输物流业务仅交与百森物流。 报告期内,新明珠向百森物流关联采购金额分别为1.17亿元、1.23亿元和0.73亿元,占当期运输服务采购总额的比例分别为46.88%、47.97%和46.25%,累计销售金额占百森物流营业收入的比例为68.39%。 除此之外,报告期内,百森物流营业收入分别为1.41亿元、1.51亿元和1.61亿元,与新明珠交易金额占其营业收入的比例分别为83.71%、82.01%和60.90%,占比较高。 值得注意的是,天眼查显示,百森物流有且仅有两位股东。叶德林通过新明珠出资150万元持百森物流30%股份,成为除百森物流实控人周科武以外的唯一大股东。此外,周科武和叶德林二人还共同参股湖北百家兴物流有限公司,关系密切。 此外,百森物流是一家尚且年轻的公司。其于2018年才成立,而2019年便开始与新明珠开始合作,且公司规模较小,公司人员少于五十人,参保人数仅26人。 虽然新明珠在招股书中表示,百森物流与公司的合作都是通过正规竞标获得,不存在新明珠依赖百森物流的情况。但一家刚刚成立的小公司便可以连续四年中标,包揽新明珠所有物流业务,且公司实控人和新明珠实控人之间存在多重利益关系。这让人疑惑,新明珠和百森物流之间是否存在利益输送? 此外,新明珠股东与股东之间也存在亲属关系。 2022年3月新明珠进行了报告期内的第一次增资,引入同赢管理、共富管理和众旺管理对公司进行增资。本次增资结束后,同赢管理、共富管理和众旺管理分别持股1.10%、0.37%和0.63%。而共富管理、同赢管理和众旺管理的部分合伙人之间或与新明珠其他股东之间存在多重亲属关系。 END

记者发现,新明珠似乎很喜欢和“自家人”做生意。据问询函,新明珠与关联方百森物流于2019年开始合作,且相关运输物流业务仅交与百森物流。 报告期内,新明珠向百森物流关联采购金额分别为1.17亿元、1.23亿元和0.73亿元,占当期运输服务采购总额的比例分别为46.88%、47.97%和46.25%,累计销售金额占百森物流营业收入的比例为68.39%。 除此之外,报告期内,百森物流营业收入分别为1.41亿元、1.51亿元和1.61亿元,与新明珠交易金额占其营业收入的比例分别为83.71%、82.01%和60.90%,占比较高。 值得注意的是,天眼查显示,百森物流有且仅有两位股东。叶德林通过新明珠出资150万元持百森物流30%股份,成为除百森物流实控人周科武以外的唯一大股东。此外,周科武和叶德林二人还共同参股湖北百家兴物流有限公司,关系密切。 此外,百森物流是一家尚且年轻的公司。其于2018年才成立,而2019年便开始与新明珠开始合作,且公司规模较小,公司人员少于五十人,参保人数仅26人。 虽然新明珠在招股书中表示,百森物流与公司的合作都是通过正规竞标获得,不存在新明珠依赖百森物流的情况。但一家刚刚成立的小公司便可以连续四年中标,包揽新明珠所有物流业务,且公司实控人和新明珠实控人之间存在多重利益关系。这让人疑惑,新明珠和百森物流之间是否存在利益输送? 此外,新明珠股东与股东之间也存在亲属关系。 2022年3月新明珠进行了报告期内的第一次增资,引入同赢管理、共富管理和众旺管理对公司进行增资。本次增资结束后,同赢管理、共富管理和众旺管理分别持股1.10%、0.37%和0.63%。而共富管理、同赢管理和众旺管理的部分合伙人之间或与新明珠其他股东之间存在多重亲属关系。 END

见习记者 畲诗婕

版式 畲诗婕

编辑 褚念颖

本文作者可以追加内容哦 !