自建国以来最严重的美债抛售!美国政府债务瑟瑟发抖,“硅谷银行危机”或再重演

2023-10-10 08:00:18 88

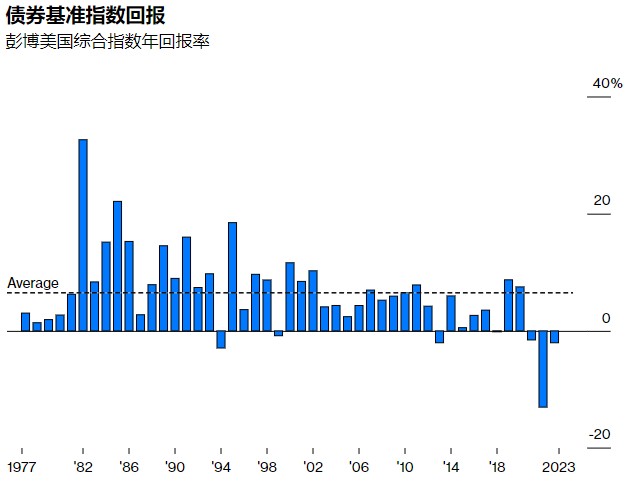

美国银行策略师们表示,数据显示,自建国以来美国债券市场过去三年的亏损时间比以往任何时候都长。

236年来最糟糕的统计数据提醒着市场,在几乎没有人预见到的通胀冲击和利率飙升之后,波及整个金融世界的痛苦有多么严重。这种痛苦严重到足以在今年拖垮硅谷银行和其他三家地区性银行,并将其他银行推入危机,直到华盛顿的政策制定者匆忙出手扶持。

这也突显出,华尔街某些角落对美国政府财政状况日益不稳定的担忧正在迅速加剧。

目力所及的巨额赤字——共和党减税和民主党主导的绿色能源投资的结果——在美联储将利率固定在零水平、每周购买数百亿美元国债的情况下,似乎没什么问题,因为免费的钱可以掩盖很多问题。

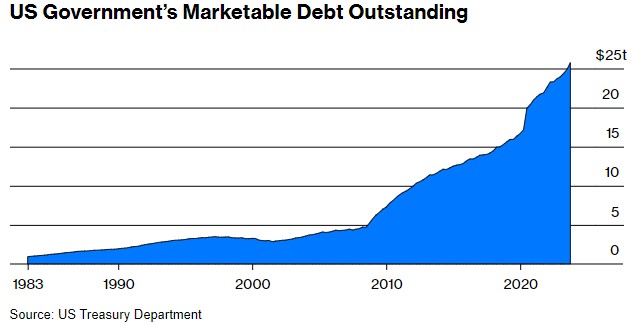

然而,在今天5%的利率下,数学计算就变得棘手了。政府的债务——以及其需要出售的债券供应——增长得如此之快,以至于足以压倒长期以来被认为是对世界上最安全的投资的永不满足的需求。

资深华尔街经济学家、Yardeni Research Inc.创始人Ed Yardeni表示,“美国政府的债务实在太多了。”

因此,作为经济中各种借贷成本的关键基准,10年期美国国债的价格正在下跌,将其收益率推高至16年来的最高水平。换句话说,投资者要求以折扣价购买债券,美联储突然退出市场放大了这一动态。一旦政策制定者认为通胀是头号敌人,美联储的债券购买计划——量化宽松政策就站不住脚了;它只是向已经过热的经济注入了过多的现金。巴西、中国、日本、沙特阿拉伯和其他国家的央行也已停止购买美债。在某些情况下,他们会直接出售美债。

央行退出造成的真空再次增强了金融领域的传统力量:银行、对冲基金、保险公司。Yardeni喜欢把这群人称为债券义务警员,这个词是他在20世纪80年代创造的。他说,现在他们又开始做自己的事了,推动债券价格下跌,收益率上升,并向华盛顿发出警告,要求其控制赤字和通货膨胀。

这不是美国拖欠债务的问题。至少就目前而言,围绕债务上限和政府融资期限的周期性闹剧就是如此。真正令人担忧的是,美国联邦政府推行的财政政策大幅推高了国债收益率,这给美国各地的企业和消费者带来了压力。把收益率推得太高、太快,经济的某些部分就会崩溃。

今年的硅谷银行就是这样。Yardeni担心这种情况会再次发生,并可能在此过程中将经济拖入痛苦的衰退。他表示:“我们正非常接近某个东西可能破裂的水平。”

对他来说,一个关键门槛是10年期国债收益率为5%。Yardeni表示,超过这个数字,经济衰退的可能性就会真正上升。收益率上周曾高达4.89%。就在两个月前,它还徘徊在4%左右。在新冠疫情期间,这一比例低至0.3%。

量化债券溃败的最高级词汇最近层出不穷。可以将其与互联网泡沫破灭时的股市暴跌(跌幅接近50%)进行比较;另一个令人吃惊的参考数据是,上个季度,收益率曾一度飙升至1987年股市崩盘以来的最高水平。这一次,痛苦也开始波及股市,尽管程度要小得多。公司债也出现下滑,而美元兑多数其他货币则出现反弹。就连整个夏季基本不受整体经济力量影响的石油,上周也被卷入债市漩涡,其跌势打破了持续数月的涨势。

令华尔街资深人士更为震惊的是,这一时刻打破了美联储多年来精心策划的债券市场稳定。基准收益率日复一日、年复一年徘徊在2%左右的昏睡状态,已成为人们熟知的新常态。在2008年金融危机之后,美国和世界其他大部分地区都进入了低增长和低通胀的时代,因此超低利率是合理的。

华尔街几乎没有人认为有什么可能改变现状,即使在疫情引发政府支出激增的时候也是如此。既然变化的速度如此之快,许多金融界最优秀、最聪明的人突然提出各种各样的经济因素,这些因素可能会使收益率在未来几年保持在高位:全球变暖、向绿色能源的过渡、去全球化、人口结构变化,当然还有不断增长的政府债券供应。私募股权巨头阿波罗全球管理公司的首席经济学家Torsten Slok表示,“我们正处在一个资本成本永远较高的世界,这确实会产生一些后果。”

Slok表示,从2008年到2020年这几年是不正常的,尽管在某种程度上它们变得正常了。美国银行挖出了历史来强调这一点:这一时期的全球利率是5000年来最低的。“我们生活的新世界,”Slok表示,“实际上是我们曾经生活过的正常世界。”

在这个世界里,Yardeni所说的义务警员,即债券交易员,拥有更大的发言权,而美联储的发言权则更小,消费者、企业高管和华盛顿的立法者不得不面对一个残酷的现实:美国的自由货币实验结束了。

本文作者可以追加内容哦 !