巴菲特首次建仓房地产股票

2023-10-14 08:01:14 96

本文系基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议

本文系基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议今年在低估值策略实盘中买入了几只国内的房地产企业股票,主要是因为目前房地产行业遭遇重大的困境,股票大多数都在以“破产价”在交易,而我认为个别优质的头部房企只要熬过目前最艰难的时期,目前价格未来翻几倍也是大有可能。 在研究中发现股神巴菲特掌管的伯克希尔哈撒韦公司二季度竟然花了8亿美元买入美国前四大房地产开发商中的三家,分别是霍顿房屋(DR Horton)、NVR、以及莱纳建筑(Lennar)。

巴菲特买入房地产股票的逻辑是什么?为什么一次性买入三家?中美房地产股票又有哪些异同之处? 我对此比较好奇,于是仔细研究了一番,和大家一起分享一下研究结果。 一、美国前四大房地产企业概述 霍顿房屋(Horton)目前是美国规模最大的房地产开发商,成立于1978年,2022年营收335亿美元,是美国前四大房企中成立较晚,但发展最迅速的一个。其在业内首创了房屋建设工业化标准,大大提高了交房周期。 莱纳房产(Lennar)是一家家族企业,创立于1954年,全美第二大房产开发商,2022年营收337亿美元,超越排名第一的霍顿房屋。 NVR公司成立于1980年,是全美第四大房产开发商,2022年营收103亿美元。该公司特色是采取”轻土地”战略,不直接购买土地,而是与土地所有方签署“土地期权合约”。 期权费通常为地价的10%,大大减少资金占用,而如果判断土地并不适宜开发,仅损失期权费,依靠此策略该公司在2008年次贷危机时仍然保持盈利。土地期权策略在此后也被众多其它美国房产公司效仿。 很多人可能会觉得房地产行业早已是夕阳产业,巴菲特为啥要买地产公司的股票呢? 那让我们回顾一下这几家房地产企业从2008年次贷危机以来的股价表现。从2008年股价最低点起算,过去15年的股票市场表现十分亮眼,妥妥的大牛股: 霍顿房屋:过去15年股价(前复权)涨幅34倍,年化收益26.5% 莱纳房产:过去15年股价(前复权)涨幅37倍,年化收益27.3% NVR房产:过去15年股价(前复权)涨幅20倍,年化收益22%

巴菲特买入房地产股票的逻辑是什么?为什么一次性买入三家?中美房地产股票又有哪些异同之处? 我对此比较好奇,于是仔细研究了一番,和大家一起分享一下研究结果。 一、美国前四大房地产企业概述 霍顿房屋(Horton)目前是美国规模最大的房地产开发商,成立于1978年,2022年营收335亿美元,是美国前四大房企中成立较晚,但发展最迅速的一个。其在业内首创了房屋建设工业化标准,大大提高了交房周期。 莱纳房产(Lennar)是一家家族企业,创立于1954年,全美第二大房产开发商,2022年营收337亿美元,超越排名第一的霍顿房屋。 NVR公司成立于1980年,是全美第四大房产开发商,2022年营收103亿美元。该公司特色是采取”轻土地”战略,不直接购买土地,而是与土地所有方签署“土地期权合约”。 期权费通常为地价的10%,大大减少资金占用,而如果判断土地并不适宜开发,仅损失期权费,依靠此策略该公司在2008年次贷危机时仍然保持盈利。土地期权策略在此后也被众多其它美国房产公司效仿。 很多人可能会觉得房地产行业早已是夕阳产业,巴菲特为啥要买地产公司的股票呢? 那让我们回顾一下这几家房地产企业从2008年次贷危机以来的股价表现。从2008年股价最低点起算,过去15年的股票市场表现十分亮眼,妥妥的大牛股: 霍顿房屋:过去15年股价(前复权)涨幅34倍,年化收益26.5% 莱纳房产:过去15年股价(前复权)涨幅37倍,年化收益27.3% NVR房产:过去15年股价(前复权)涨幅20倍,年化收益22%  二、巴菲特买入房地产恰似当年买入航空业 从巴菲特买入全美最大的三家房地产企业,而不是买入某一家房地产企业的行动来看,巴菲特是看好整个美国房地产行业的发展前景。这一幕和2016年巴菲特买入美国四大航空公司颇有相似之处。 当时全美航空业通过一系列改革开始扭亏为盈,巴菲特一口气把全美最大的四家(美国航空、达美航空、美国西南航空、联合航空)全买了,也就是买了整个航空业,看好航空业未来5-10年的发展。 然后事与愿违,2020年全球遭遇新冠疫情,航空业遭遇沉重打击,航空公司股票也是大幅杀跌,巴菲特在对航空也未来极度不确定的情况下挥泪斩仓。而就在巴菲特卖出后不久航空业股票又迎来报复性反弹,令人唏嘘不已。 三、美国房地产供不应求 既然巴菲特一口气买入三只房地产企业,肯定是发现了整个美国房地产行业存在系统性的投资机会,那么目前美国房地产行业处于什么情况呢? 不看不知道一看吓一跳,雅虎新闻网9月25日报道近几年美国竟然出现了可售房屋短缺,新房供不应求的局面。房地美公司最新预测,全美住房缺口约为380万套。 可售房源短缺也推动美国近几年房价持续上涨,今年美国多地的房价接近历史新高。在一个早已步入城市化的美国为何会出现住房供应短缺呢?

二、巴菲特买入房地产恰似当年买入航空业 从巴菲特买入全美最大的三家房地产企业,而不是买入某一家房地产企业的行动来看,巴菲特是看好整个美国房地产行业的发展前景。这一幕和2016年巴菲特买入美国四大航空公司颇有相似之处。 当时全美航空业通过一系列改革开始扭亏为盈,巴菲特一口气把全美最大的四家(美国航空、达美航空、美国西南航空、联合航空)全买了,也就是买了整个航空业,看好航空业未来5-10年的发展。 然后事与愿违,2020年全球遭遇新冠疫情,航空业遭遇沉重打击,航空公司股票也是大幅杀跌,巴菲特在对航空也未来极度不确定的情况下挥泪斩仓。而就在巴菲特卖出后不久航空业股票又迎来报复性反弹,令人唏嘘不已。 三、美国房地产供不应求 既然巴菲特一口气买入三只房地产企业,肯定是发现了整个美国房地产行业存在系统性的投资机会,那么目前美国房地产行业处于什么情况呢? 不看不知道一看吓一跳,雅虎新闻网9月25日报道近几年美国竟然出现了可售房屋短缺,新房供不应求的局面。房地美公司最新预测,全美住房缺口约为380万套。 可售房源短缺也推动美国近几年房价持续上涨,今年美国多地的房价接近历史新高。在一个早已步入城市化的美国为何会出现住房供应短缺呢?  这里面一个重要因素是美联储从2022年3月开始持续加息,试图抑制通货膨胀。这同时也带来很多副租用。

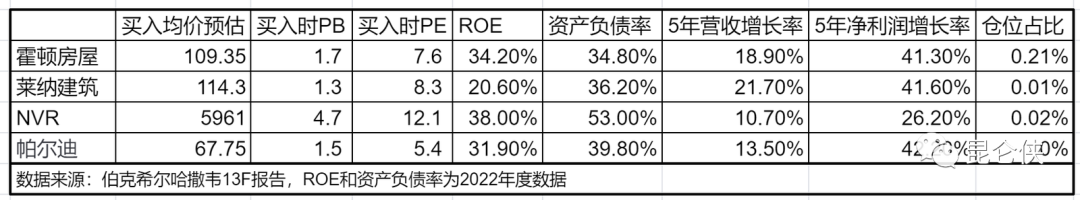

这里面一个重要因素是美联储从2022年3月开始持续加息,试图抑制通货膨胀。这同时也带来很多副租用。 美国住房贷款常用的30年期固定抵押贷款利率飙升至7%以上,远高于疫情时期3%的低点。按理说这在很大程度上增加了购房者的贷款负担,抑制了部分购房需求。 但利率的大幅上升在房市中造成了“金手铐”效应:在疫情开始时锁定了3%或更低的创纪录的抵押贷款利率的卖家不愿出售房屋。根据Realtor.com的最新报告,8月底市场上的可售房源数量比去年同期减少了9%以上,比2020年初疫情开始前的数量下降了惊人的45%。 在锁定了低利率的二手房房东普遍惜售的情况刺激了购房者对新房的需求。美国住宅建筑商协会首席经济学家Robert Dietz表示,新建房屋通常占住房库存总量的12%,但目前至少占整个市场的30%。Lennar的执行主席Stuart Miller(斯图尔特·米勒)在日前接受采访时表示,强劲的刚性住房需求和被压抑的需求大大提升了新房交易量,导致住房供应短缺,这是当前强劲销售环境的一个关键特征。此外,住房资产也是抵御通胀的有效方式之一,房产的投资需求也加剧了美国房地产的供应紧缺。 高盛在近期一份报告中指出,在高通胀时期,由权重大致相等的房地产、基础设施、黄金和大宗商品指数构成的投资组合(各占25%左右)经风险调整后的表现最佳。而从目前美联储的表态看还不排除今年底再来一次加息,而利率要回到之前的正常水平还需要漫长的过程。预计美国未来几年的房地产行业将仍然保持一个较高的景气度。 四、好股还需好价 通过查阅和统计伯克希尔买入这三家房地产的价格,我发现其中除了NVR的估值较高外,企业两家的PB和PE都较低。 而奇怪的是全美曾经排名第一,目前排名第三的地产开发商帕尔迪却没有被买入,可能与其今年股价大涨70%,短期涨幅过大有关。

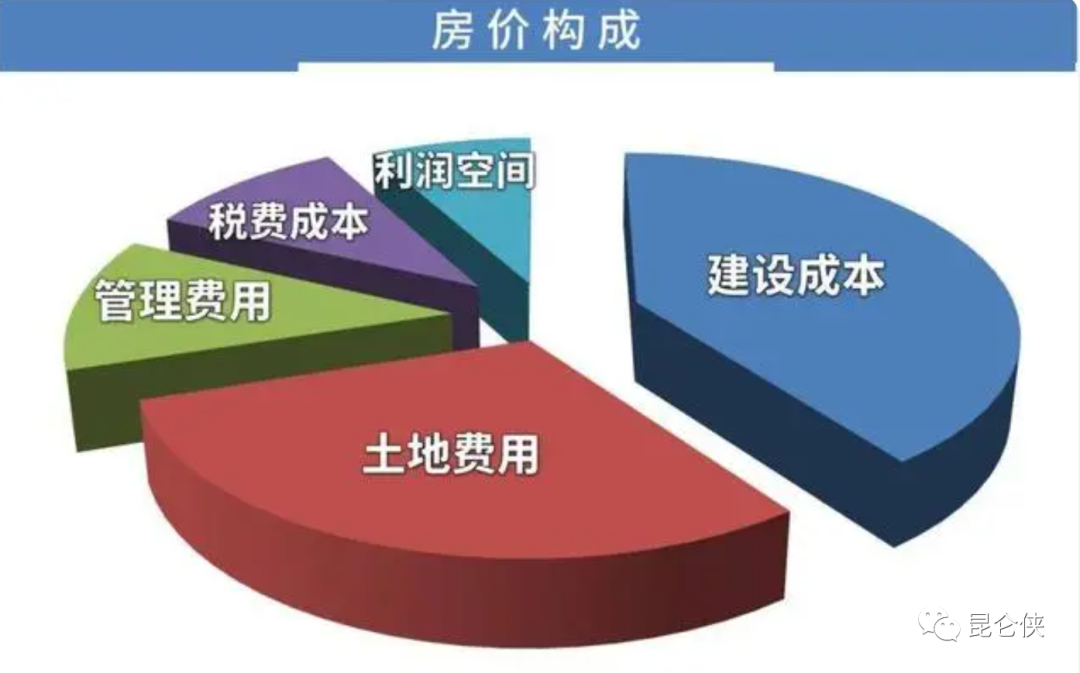

由于今年美股大涨,特别是科技股大爆发,整体估值都处于高位。这几只股票更像是捡便宜货,有点捡烟蒂股投资的影子。 当然巴菲特也不是照搬格老的捡烟蒂大法,毕竟当下美股中完全符合格老的烟蒂标准的公司已经很难找到(港股却能找出不少)。巴菲特适当做了一些改良,那就是适当提高了对烟蒂股的品质要求,同时也放宽了买入时的估值要求,市净率1倍左右也可以接受。巴菲特这两年以平均0.85PB的价格打包买入日本五大商社股就是一个不错的案例。这三家美国房企在具体业务上有一定差异,但拥有一些共同的特征:低负债率,高ROE,高成长性。而本次买入仓位占比很低,更像是买入观察仓,未来如果出现更好的价格,不排除再度进行加仓。 五、中美房地产差异 从上述美国房地产头部企业靓丽的业绩增长数据中我们不难得出最近10年间美股出现多只10倍地产长牛股的原因。20%左右的营收复合增长,40%左右的净利润复合增长,妥妥的成长股,很难让人与被称为夕阳产业的房地产股票联系起来。在我国房地产全行业深陷泥潭之际,早已步入城市化的美国房地产行业却是蒸蒸日上,他们是怎么在次贷危机中活下来的?对我国房地产行业又有哪些启发呢?我觉得有几个关键点如下: 1、采用期权合约,减少土地持有成本和风险 房地产开发商最重要的生产资料就是土地,土地的成本高低对最终净利润多少有极大的影响。美国房地产行业自从遭受2008年的房产次贷危机后,全美第二大房产开发商莱纳房产创新性的采取了本文开头提到的”轻土地”战略,不直接购买土地,而是与土地所有方签署“土地期权合约”。期权费通常为地价的10%-20%,大大减少了土地持有成本和风险,如果判断土地并不适宜开发,仅损失期权费。这一策略在2008年次贷危机后也被众多其它美国房产公司效仿。由于美国的土地是私有制,因此房地产商很多时候是和私人土地持有者打交道,有较强的议价能力。因此房地产企业购买土地所需资金和成本明显下降,大大降低了企业的资产负债率。目前全美前四大房产开发商资产负债率最大的只有50%左右,大部分都保持在30%-40%之间,远低于我国房企70%-90%的负债率水平。由于我国土地均为国有,房产开发商需要从各地方政府的招投标中购买土地,缺乏议价权,据相关统计,我国房企的土地费用加上相关的税费占到总房价的40%-50%。

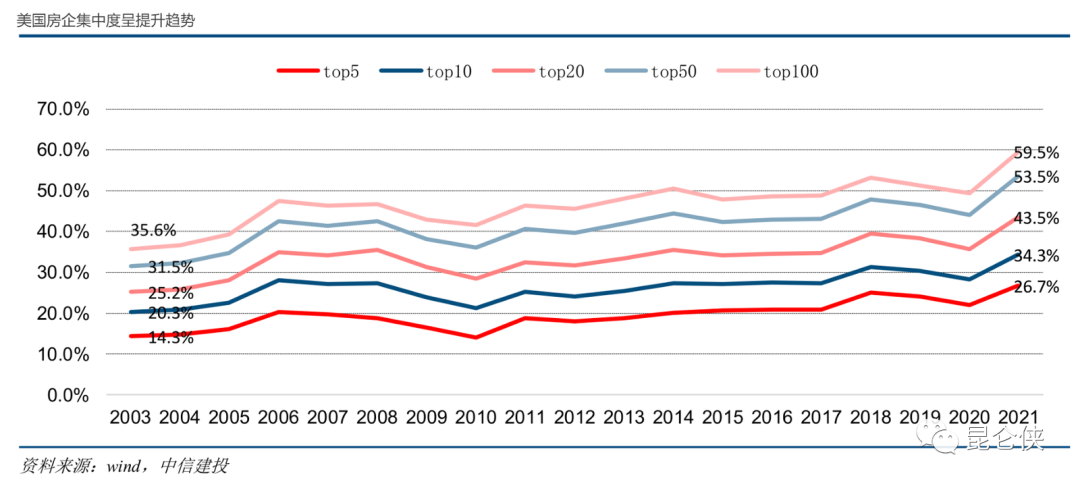

由于今年美股大涨,特别是科技股大爆发,整体估值都处于高位。这几只股票更像是捡便宜货,有点捡烟蒂股投资的影子。 当然巴菲特也不是照搬格老的捡烟蒂大法,毕竟当下美股中完全符合格老的烟蒂标准的公司已经很难找到(港股却能找出不少)。巴菲特适当做了一些改良,那就是适当提高了对烟蒂股的品质要求,同时也放宽了买入时的估值要求,市净率1倍左右也可以接受。巴菲特这两年以平均0.85PB的价格打包买入日本五大商社股就是一个不错的案例。这三家美国房企在具体业务上有一定差异,但拥有一些共同的特征:低负债率,高ROE,高成长性。而本次买入仓位占比很低,更像是买入观察仓,未来如果出现更好的价格,不排除再度进行加仓。 五、中美房地产差异 从上述美国房地产头部企业靓丽的业绩增长数据中我们不难得出最近10年间美股出现多只10倍地产长牛股的原因。20%左右的营收复合增长,40%左右的净利润复合增长,妥妥的成长股,很难让人与被称为夕阳产业的房地产股票联系起来。在我国房地产全行业深陷泥潭之际,早已步入城市化的美国房地产行业却是蒸蒸日上,他们是怎么在次贷危机中活下来的?对我国房地产行业又有哪些启发呢?我觉得有几个关键点如下: 1、采用期权合约,减少土地持有成本和风险 房地产开发商最重要的生产资料就是土地,土地的成本高低对最终净利润多少有极大的影响。美国房地产行业自从遭受2008年的房产次贷危机后,全美第二大房产开发商莱纳房产创新性的采取了本文开头提到的”轻土地”战略,不直接购买土地,而是与土地所有方签署“土地期权合约”。期权费通常为地价的10%-20%,大大减少了土地持有成本和风险,如果判断土地并不适宜开发,仅损失期权费。这一策略在2008年次贷危机后也被众多其它美国房产公司效仿。由于美国的土地是私有制,因此房地产商很多时候是和私人土地持有者打交道,有较强的议价能力。因此房地产企业购买土地所需资金和成本明显下降,大大降低了企业的资产负债率。目前全美前四大房产开发商资产负债率最大的只有50%左右,大部分都保持在30%-40%之间,远低于我国房企70%-90%的负债率水平。由于我国土地均为国有,房产开发商需要从各地方政府的招投标中购买土地,缺乏议价权,据相关统计,我国房企的土地费用加上相关的税费占到总房价的40%-50%。 再加上国内买地是分期全额支付,超过一定时间不开发的话,政府理论上可以直接将其收回,这就导致国内房地产商在买地时的资金占用大,开发容错率小。 2、去杠杆,断臂求生 在2008年的美国次贷危机中,房价大幅下跌,但房地产企业的负债无法在短期内快速下降。这让众多激进买地的企业遭遇资金链断裂危机,数千家房企破产倒闭。当时的全美前四大房地产开发商中普尔特房屋(Pulte Homes)、霍顿房屋(Horton)、桑达克斯(Centex)、莱纳(Lennar)中,桑达克斯也破产倒闭,后被普尔特房屋收购。其余三家存活至今,依然位列全美前四。而这三家企业当时通过低价快速去化房产项目,处置闲置土地储备,变卖海外资产,裁员降薪,缩减费用等一系列措施保证了现金流,最终平稳渡过危机。 3、 市场集中度提升,龙头地位稳固 2008年爆发次贷危机后,房地产行业随后又阴跌两年,房地产规模日趋萎缩,中小房企加速出清,一直到2011年房地产市场才开始企稳回升,美国房地产行业步入了长达十余年的上升趋势。与此同时,大型房企开始瓜分市场,龙头房企市占率不断提升。2021 年,美国销售量 top5/top10/top20/的房企市占率分别达到26.7%/34.3%/43.5%,较 2003 年提升 12.4/14.0/18.3个百分点。在美国 2008年次贷危机爆发后至 2010 年期间,房企的集中度有所下滑,房地产危机对集中度提升有短暂抑制作用,随后在 2011 年开始重新开启向上趋势。

再加上国内买地是分期全额支付,超过一定时间不开发的话,政府理论上可以直接将其收回,这就导致国内房地产商在买地时的资金占用大,开发容错率小。 2、去杠杆,断臂求生 在2008年的美国次贷危机中,房价大幅下跌,但房地产企业的负债无法在短期内快速下降。这让众多激进买地的企业遭遇资金链断裂危机,数千家房企破产倒闭。当时的全美前四大房地产开发商中普尔特房屋(Pulte Homes)、霍顿房屋(Horton)、桑达克斯(Centex)、莱纳(Lennar)中,桑达克斯也破产倒闭,后被普尔特房屋收购。其余三家存活至今,依然位列全美前四。而这三家企业当时通过低价快速去化房产项目,处置闲置土地储备,变卖海外资产,裁员降薪,缩减费用等一系列措施保证了现金流,最终平稳渡过危机。 3、 市场集中度提升,龙头地位稳固 2008年爆发次贷危机后,房地产行业随后又阴跌两年,房地产规模日趋萎缩,中小房企加速出清,一直到2011年房地产市场才开始企稳回升,美国房地产行业步入了长达十余年的上升趋势。与此同时,大型房企开始瓜分市场,龙头房企市占率不断提升。2021 年,美国销售量 top5/top10/top20/的房企市占率分别达到26.7%/34.3%/43.5%,较 2003 年提升 12.4/14.0/18.3个百分点。在美国 2008年次贷危机爆发后至 2010 年期间,房企的集中度有所下滑,房地产危机对集中度提升有短暂抑制作用,随后在 2011 年开始重新开启向上趋势。 据中指数据统计,2020/2021/2022年全国TOP10的房地产企业总销售额分别为4.87/4.63/3.11万亿元,总市占率分别为27.9%/25.5%/23.3%,房企集中度由于行业遭受流动性危机出现下降,但是未来总体趋势仍是向上的,龙头企业地位将更加巩固。 六、中国房地产启示 通过上述分析我们发现,由于中美两国的土地政策不一样,导致中美房地产行业在商业模式方面存在巨大不同之处。美国房企的专业化细分程度很高,开发建设、投资运营、物业相关服务等领域的呈现出分业经营的局面,而我国大多实行集团化混业经营。美国开发商可以通过土地期权合约方式大幅降低资金占用,所以并未采用房屋预售制度,而是更多提升建筑流程标准化来压缩工期的建设工期高周转,而非我国大陆房企奉行的资金高周转。当然,我觉得中美房地产行业也有一些共通和借鉴之处。 比如美国早于我国几十年就完成了所谓的城市化进程,2008年次贷危机后,很多专家和舆论都觉得房价不可能回来了,需要好多年才能消化掉之前过剩的房屋库存。谁能想到最近几年美国竟然出现房屋供应短缺,房价也再创历史新高。所以我觉得目前很多投资人对于房地产行业过分悲观,可以轻而易举的说出很多负面因素,但我认为人们追求高品质住房的需求将长期存在,房地产行业很难再现过去的荣光,但也不会消亡。 对于目前国内A股房地产龙头企业0.5-0.8PB,港股普遍0.3-0.5PB的估值,只要这两年能挺过这次流动性危机,伴随中小房地产企业出清,未来出现若干只10倍长牛地产股也不无可能。(作者:昆仑侠)参考资料 成熟经济体的房企模式选择-最终走向重运营和低杠杆,中信建投 巴菲特新买入了15年涨40倍的霍顿房屋——对比中美房产商差异,浪里掌帆人美国面临住房短缺危机,缺口达380万套,纽约时间。

据中指数据统计,2020/2021/2022年全国TOP10的房地产企业总销售额分别为4.87/4.63/3.11万亿元,总市占率分别为27.9%/25.5%/23.3%,房企集中度由于行业遭受流动性危机出现下降,但是未来总体趋势仍是向上的,龙头企业地位将更加巩固。 六、中国房地产启示 通过上述分析我们发现,由于中美两国的土地政策不一样,导致中美房地产行业在商业模式方面存在巨大不同之处。美国房企的专业化细分程度很高,开发建设、投资运营、物业相关服务等领域的呈现出分业经营的局面,而我国大多实行集团化混业经营。美国开发商可以通过土地期权合约方式大幅降低资金占用,所以并未采用房屋预售制度,而是更多提升建筑流程标准化来压缩工期的建设工期高周转,而非我国大陆房企奉行的资金高周转。当然,我觉得中美房地产行业也有一些共通和借鉴之处。 比如美国早于我国几十年就完成了所谓的城市化进程,2008年次贷危机后,很多专家和舆论都觉得房价不可能回来了,需要好多年才能消化掉之前过剩的房屋库存。谁能想到最近几年美国竟然出现房屋供应短缺,房价也再创历史新高。所以我觉得目前很多投资人对于房地产行业过分悲观,可以轻而易举的说出很多负面因素,但我认为人们追求高品质住房的需求将长期存在,房地产行业很难再现过去的荣光,但也不会消亡。 对于目前国内A股房地产龙头企业0.5-0.8PB,港股普遍0.3-0.5PB的估值,只要这两年能挺过这次流动性危机,伴随中小房地产企业出清,未来出现若干只10倍长牛地产股也不无可能。(作者:昆仑侠)参考资料 成熟经济体的房企模式选择-最终走向重运营和低杠杆,中信建投 巴菲特新买入了15年涨40倍的霍顿房屋——对比中美房产商差异,浪里掌帆人美国面临住房短缺危机,缺口达380万套,纽约时间。 往 期 推 荐

追加内容

本文作者可以追加内容哦 !