哈尔滨银行上半年净利同比增19%,持续性待考

2023-10-20 08:02:22 94

近期,在“仙股”的路上越走越远的哈尔滨银行(06138.HK),在二级市场饱受冷遇。而今年上半年财报显示,哈尔滨银行净利润却出现了同比19%的增长,在营收同比下降的情况,哈尔滨银行的净利润增长能持续吗?

净利润同比增19%

哈尔滨银行成立于1997年2月,前身为哈尔滨城市合作银行,可谓是黑龙江本土“老大哥”。

财报显示,在资负规模上,截至2023年6月末,哈尔滨银行资产总额为7872.20亿元,较年初增长了744.87亿元,增幅10.45%,主要由于投资和其他金融资产及客户贷款及垫款增加,使得资产规模进一步扩大;吸收存款余额6502.03亿元,较年初增长了846.16亿元,增幅14.96%,发放贷款及垫款2942.59亿元,较年初增加了224.74亿元,增幅8.27%。

比较来看,同样立足黑龙江省但未上市的龙江银行,截至2023年6月末,龙江银行资产总额为3225.45亿元,在资产规模上和“老大哥”哈尔滨银行尚有一定差距。

在经营业绩上,今年上半年,哈尔滨银行实现营业收入66.55亿元,上年同期实现营业收入69.93亿元,同比下滑4.84%

从营收结构来看,利息净收入整体占比较重,但由于受到贷款利率定价持续下行的影响,该行的净利差由上年同期的1.79%下降至1.47%,净利息收益率由上年同期的1.82%下降至1.36%,利息净收入也受到影响;今年上半年哈尔滨银行实现利息净收入44.21亿元,占营业收入的66.43%,上年同期实现53.19亿元,较上年下降16.87%,降幅较大。

而在非利息收入中,哈尔滨银行上半年实现手续费及佣金收入3.56亿元,上年同期实现3.76亿元,同比下滑5.19%,哈尔滨银行在半年报中解释称,主要由于咨询及顾问费减少所致;但今年上半年哈尔滨银行实现交易净损益16.22亿元,上年同期实现7.75亿元,同比增长109.40%,主要由于由于公允价值计量且其变动计入当期损益的金融资产的买卖损益和公允价值变动损益增加导致。

今年上半年,哈尔滨银行实现净利润收入7.00亿元,上年同期实现净利润5.88亿元,同比上升19.10%。

值得注意的是,哈尔滨银行上半年实现税前利润5.00亿元,上年同期实现税前利润9.50亿元,同比下滑47.34%。同时,今年上半年哈尔滨银行所得税抵免收入2.00亿元,上年同期所得税抵免支出3.61亿元。

在资本充足方面,今年上半年哈尔滨银行因为100亿元专项债补充其他一级资本以及风险加权资产减少,三大资本充足率均有所上升,截至2023年6月末,哈尔滨银行的资本充足率、一级资本充足率、核心一级资本充足率分别为13.97%、12.76%、8.89%;分别较年初增长2.06、2.06、0.25个百分点。

不良资产指标“双增”

在资产质量方面,截至2023年6月末,哈尔滨银行不良贷款余额为90.19亿元,较上年末增长了8.01亿元;不良率升至2.92%,较上年末上升了0.03个百分点,不良指标“双增”资产质量下行。不良率高于国家金融管理总局统计的第二季度同业的1.62%,资产质量面临较大压力。

根据银保监会黑龙江监管局披露的《2023年二季度黑龙江省银行业运行简况》来看,截至2023年二季度末,黑龙江省辖内银行业金融机构全省银行业不良贷款率2.4%,与年初持平;商业银行不良贷款率2.24%,比年初上升0.03个百分点。哈尔滨银行的不良率也是高于省内行业的整体不良率的。

同时,联合资信评估股份有限公司此前发布的《哈尔滨银行股份有限公司2023年跟踪评级报告》中区域经济发展概况中指出,受地理位置、气候条件、资源枯竭、人口流失及老龄化加重等因素影响,黑龙江省经济增长面临一定压力。

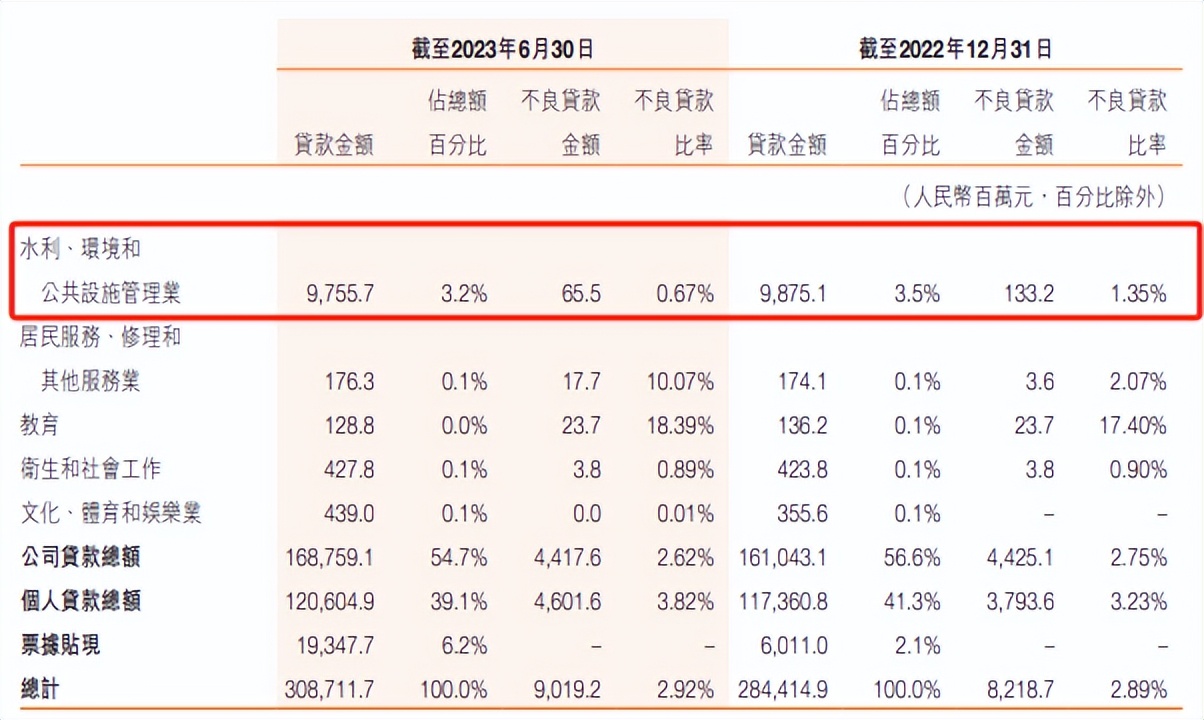

从信贷投放来看,公司贷款在哈尔滨银行的贷款业务中占比较高,截至2023年6月末,共发放公司贷款1687.59亿元,占贷款总额的54.67%,较上年末下降了1.95个百分点。在贷款质量方面,公司不良贷款余额为44.18亿元,较年初下降0.08亿元;不良率为2.62%,较年初下降0.13个百分点,两项指标较年初均有所下降。

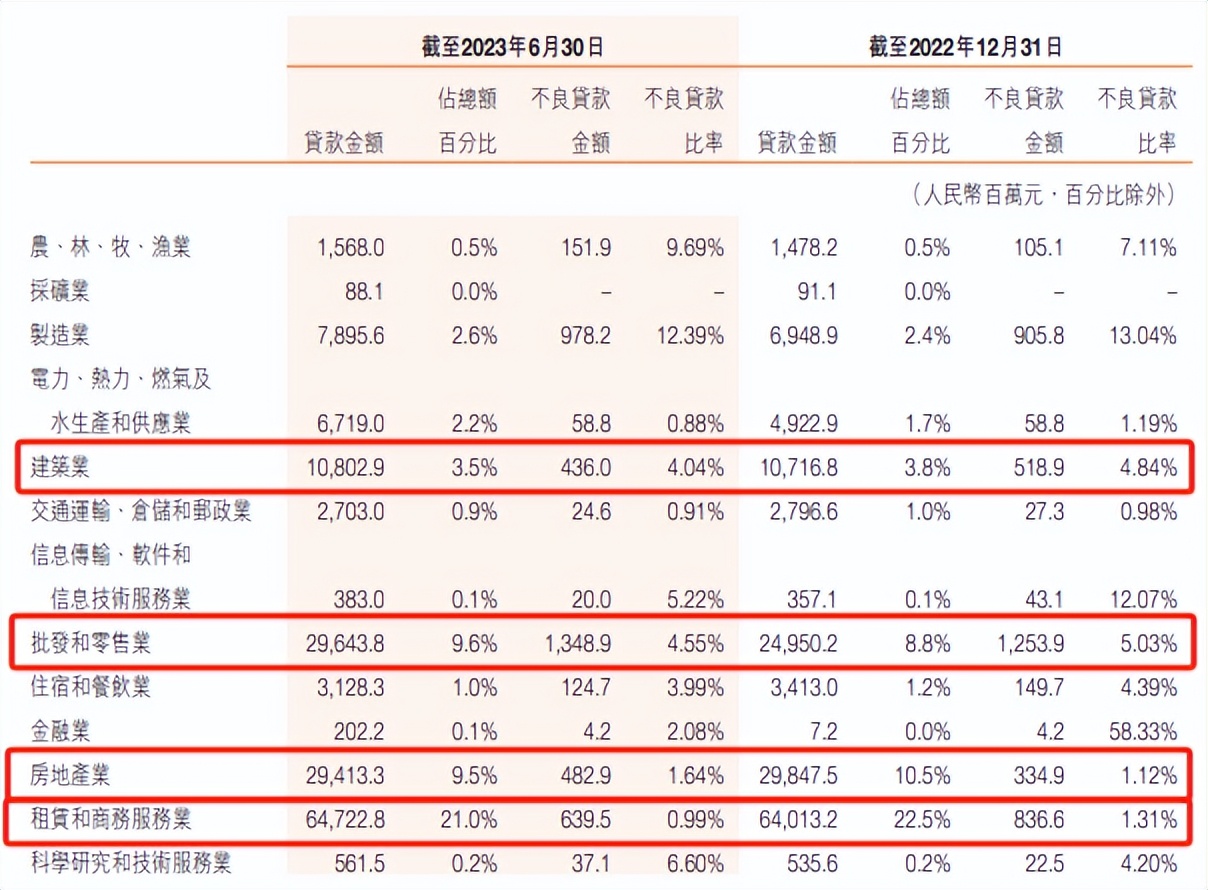

从投放行业来看,哈尔滨银行公司贷款的主要集中在租赁和商务服务业、批发和零售业、房地产业、建筑业及水利环境和公共设施管理业。截至2023年6月末,分别占贷款余额的20.97%、9.60%、9.53%、3.50%和3.16%,合计占比46.76%,虽然贷款行业较为集中,但整体来看合计占比较年初减少了2.25个百分点。前五大行业贷款不良率分别为0.99%、4.55%、1.64%、4.04%和0.67%,其中除了房地产业不良率较年初上涨了0.52个百分点点,其他行业不良率均有下降。

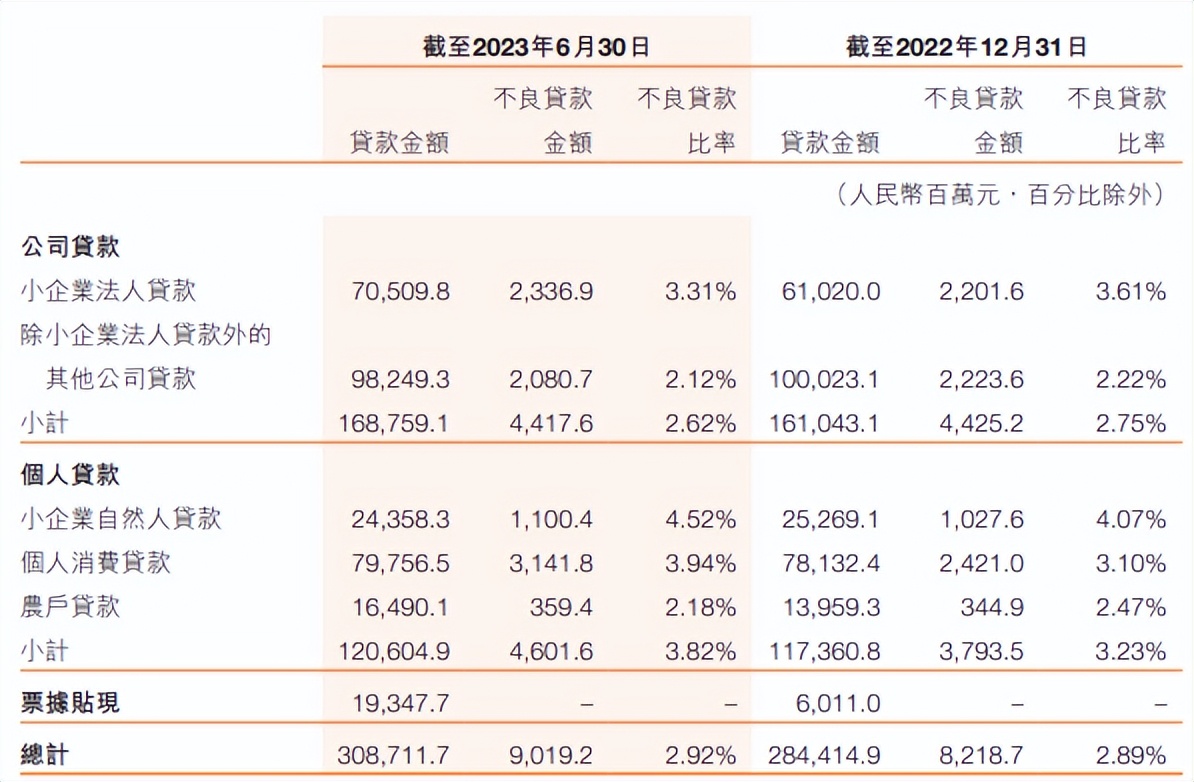

在个人贷款方面,截至2023年6月末,哈尔滨银行发放个人贷款1206.05亿元,占贷款总额的39.07%,较年初下降了2.19个百分点;其中不良贷款余额为4.60亿元,较年初增长了0.81亿元,不良贷款率为3.82%,较年初增长了0.59个百分点,不良指标较上年均有所上升。

哈尔滨银行的个人贷款主要由小企业自然人贷款、个人消费贷款及农户贷款组成,分别占贷款总额的7.89%、25.84%和5.34%;不良率分别为4.52%、3.94%和2.18%,虽然小企业自然人贷款不良率较高,但不良贷款仍主要集中在个人消费类贷款,截至2023年6月末,哈尔滨银行个人消费类贷款的不良贷款余额为3.14亿元,占个人不良贷款总额的68.28%,不良率较年初上升了0.84个百分点,反观小企业自然人贷款及农户贷款不良率较年初均有所下降,但因为比重较弱,哈尔滨银行的个人贷款整体不良率仍有所攀升。

另外,根据银保监会黑龙江监管局披露的2023年上半年辖内银行保险消费投诉情况的通报显示,今年上半年,哈尔滨银行的投诉量为92件(不包含信用卡投诉173件),投诉件数全省第三。

在贷款损失方面,截至2023年6月末,哈尔滨银行的拨备覆盖率为187.45%,较上年增加了5.91个百分点,尚能满足监管需求,但哈尔滨银行信贷资产质量下行压力较大,未来仍面临一定拨备计提压力。

二级市场遭受冷遇

而在二级市场来看,投资者似乎已对哈尔滨银行失去了信心。

自2014年,哈尔滨银行登陆港股,最高股价曾触及3.2港元/股,至2020年9月股价跌破1港元/股,如今更是在“仙股”的路上一去不复返,截至10月18日,哈尔滨银行股价收盘价已跌至0.24港元/股,远低于每股净资产。

今年上半年,哈尔滨银行天津分行与该支行原行长郑某的劳动争议纠纷也引人热议。

据了解,此次讨薪是该行依照监管规定,请求判处原行长郑某返还上诉人2013-2016年度绩效薪酬共计706668.42元。

哈尔滨银行天津分行表示,郑某在担任哈尔滨银行天津分行支行行长期间,因内部管理不善,贷前调查、贷后管理等环节严重违规,授信业务发生大量逾期、不良,给哈尔滨银行带来了较为严重的经济损失,同时存在其他违规问题,因此分行向郑某作出“反向讨薪”通知。

不过,法院认为,哈尔滨银行天津分行提供的多条线索缺乏依据,且超过仲裁时效,所以不予支持,无论是一审还是二审,法院均未支持银行方面的诉讼请求。

本文作者可以追加内容哦 !